Der Begriff Hausbankprinzip kann verwirren. Die meisten Menschen denken, er beschreibt die anhaltende Beziehung zu einem Bankinstitut, in dem man seine*n Berater*in gut kennt. Aufgrund der langjährigen Zusammenarbeit besteht dann eine vertrauensvolle und lösungsorientierte Kommunikation, sowohl für private wie geschäftliche Finanzen.

Diese Definition ist zunächst einmal richtig, doch der Begriff Hausbankprinzip steht auch für einen zentralen Aspekt der staatlichen Förderung von Unternehmen in Deutschland und ist daher gerade für dich als Gründer*in wichtig. Wie sich die Definitionen unterscheiden und was das für deine Existenzgründung bedeutet, erfährst du in diesem Artikel.

Was bedeutet Hausbankprinzip?

In der Betriebswirtschaftslehre ist die Hausbank diejenige Bank, mit der ein Unternehmen beziehungsweise ein*e Einzelunternehmer*in ein größeres Geschäftsvolumen als mit anderen Finanzinstituten abwickelt. Mit ihm besteht eine dauerhafte und vertrauensvolle Beziehung, bei der das gegenseitige Verständnis eine zentrale Rolle spielt – gerade in Fragen notwendiger Kreditversorgung in für das Unternehmen problematischen Zeiten. Hausbanken können Sparkassen, Genossenschaftsbanken und Geschäftsbanken (Commerzbank, UniCredit, Deutsche Bank etc.) sein.

Das Hausbankprinzip in der Förderung

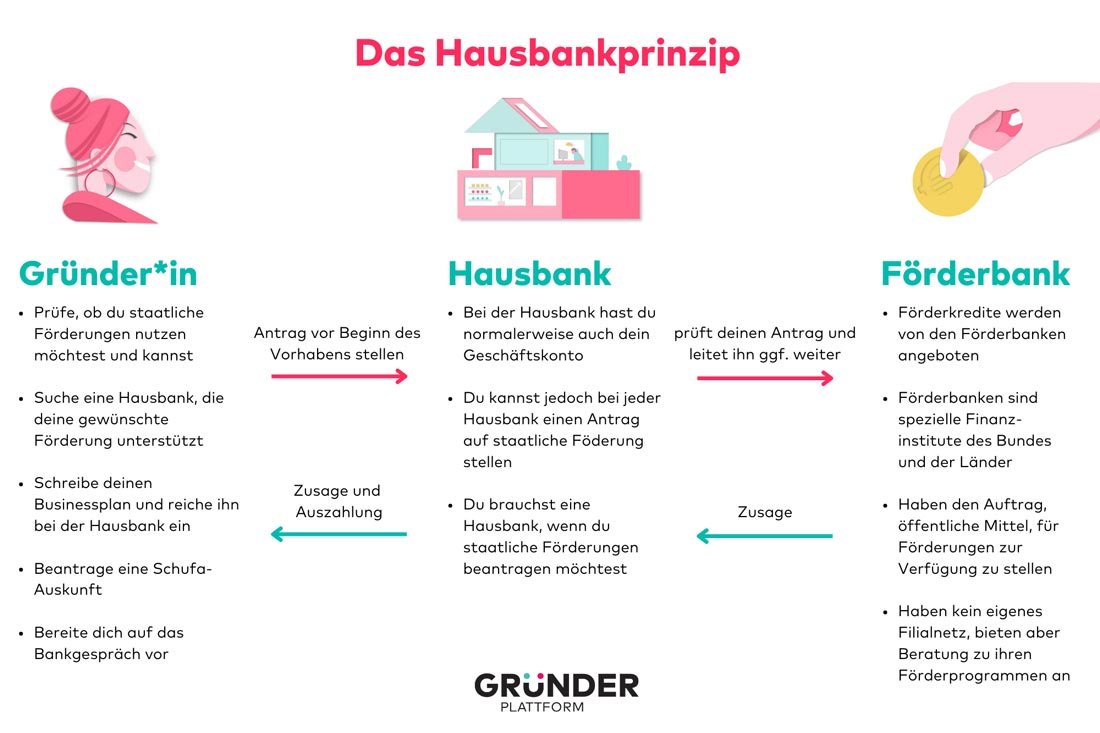

Für dich als Gründer*in ist eine vertrauensvolle Beziehung zu einer Bank natürlich auch wichtig, aber da du vermutlich am Beginn deiner unternehmerischen Tätigkeit stehst, musst du diese Beziehung erst einmal aufbauen. Für dich spielt die zweite Bedeutung des Begriffes Hausbank eine größere Rolle – nämlich, wenn es um Förderungen geht. Alle Gründer*innen sollten prüfen, ob sie staatliche Förderungen nutzen wollen und können. Die häufigste Form ist dabei ist der Förderkredit. Er zeichnet sich aus durch besonders günstige Konditionen. Förderkredite werden von den Förderbanken angeboten, also speziellen Finanzinstituten des Bundes und der Länder. Diese Banken haben den Auftrag, öffentliche Mittel, die für Förderungen zur Verfügung stehen, an die Berechtigten weiterzuleiten. Die bekannteste Förderbank ist die bundesweit tätige KfW. Aber jedes Bundesland hat auch eine regional agierende Förderbank – zum Beispiel die LfA Förderbank Bayern oder die NRW Bank.

Da Förderbanken nicht in Konkurrenz zu anderen Kreditinstituten ihr Geschäft betreiben sollen, haben sie kein eigenes Filialnetz, bieten aber Beratung zu Ihren Förderprogrammen an. Außerdem würde die eigene Verwaltung bei der Vergabe von Fördermitteln einen sehr großen Aufwand und hohe Kosten bedeuten. Aus diesen Gründen erfolgen die Beantragung und Abwicklung fast aller Angebote der Förderbanken über eine klassische Bank – das ist gemeint, wenn im Zusammenhang mit Förderkrediten vom Hausbankprinzip die Rede ist.

Das Hausbankprinzip erfordert also nicht, dass du schon eine eigene Hausbankbeziehung aufgebaut hast. Es gilt für alle Banken. Du kannst also zu jeder Bank in deiner Gegend gehen. Wichtig hierbei ist lediglich, dass die Banken auch Firmenkundenkonten für Geschäftskunden anbieten.

Beachte allerdings, dass nicht jede Bank Förderkredite vergibt – mach dich im Vorfeld schlau. Alternativ zu deiner Hausbank kannst du einen solchen Kredit, wie schon erwähnt, über eine andere Bank beantragen – es muss nicht zwangsläufig die Bank sein, bei der du bereits ein Konto hast.

Welche Förderungen gibt es für dich?

Finde die passende Förderung

Welche Unterlagen sind erforderlich und wer prüft sie?

Du kannst natürlich zu einer Bank gehen und sagen, dass du an einem Förderkredit interessiert seist, und was es denn da so gäbe. Das wirkt aber nicht sehr professionell und ist nicht vertrauensbildend. Besser informierst du dich im Vorfeld über die verschiedenen Förderkredite der KfW und der Förderbanken in deinem Bundesland und triffst bereits eine Vorauswahl, welche Produkte für dich überhaupt in Frage kommen. Manche sind speziell für Gründungen konzipiert, andere für Unternehmen, die schon einige Jahre am Markt etabliert sind (zum Beispiel für eine Wachstumsfinanzierung).

Finde in unserem Förderprogramm-Finder heraus, welche Förderung für dich in Frage kommt - mit nur wenigen Angaben zu deiner Existenzgründung werden dir die passenden Programme angezeigt. Du kannst dich zielgenau informieren und sogar direkt eine Finanzierungsanfrage bei einer Bank stellen.

Bei deiner Recherche bekommst du auch bereits Informationen, welche Unterlagen erforderlich sind. Die solltest du zum Beratungstermin schon vorlegen können. Für einen Förderkredit zur Existenzgründung benötigst du auf jeden Fall:

- deinen Businessplan samt Finanzplan. Den solltest du besonders gut ausgearbeitet haben, denn er spielt bei der Beurteilung der Kreditwürdigkeit eine zentrale Rolle.

- eine grafische Darstellung deines Geschäftsmodells für deine Präsentation (Business Model Canvas)

- Belege, mit denen du Sicherheiten und Eigenkapital nachweisen kannst (Kontoauszüge, Depotauszüge etc.)

- deine aktuelle Schufa-Auskunft

Darüber hinaus können weitere Unterlagen erforderlich sein. Die KfW möchte für den „ERP-Gründerkredit – StartGeld (067)“ zum Beispiel zusätzlich folgende Unterlagen haben:

- Selbsterklärung zur Einhaltung der Definition für kleine und mittlere Unternehmen gemäß Definition der Europäischen Union

- Anlage De-minimis-Erklärung des Antragstellers über bereits erhaltene De-minimis-Beihilfen. De-minimis-Beihilfen sind Subventionen eines EU-Mitgliedstaates an ein Unternehmen bis maximal 200.000 Euro.

- Unterlagen für die Risikoprüfung. Dazu gehören neben dem Businessplan unter anderem Lebensläufe der Gesellschafter*innen und eventuell bereits vorliegende Jahresabschlüsse (der Kredit kann in den ersten fünf Jahren deiner Geschäftstätigkeit beantragt werden).

Die Hausbank prüft die vorgelegten Unterlagen. Wenn sie dem Förderkreditantrag zustimmt, reicht sie ihn zusammen mit den Unterlagen bei der Förderbank ein. Dort wird er noch einmal geprüft. Bis du eine Zu- oder Absage erhältst, können einige Wochen vergehen, hier musst du dich ein wenig gedulden. Außerdem kann es sein, dass die Hausbank oder auch die Förderbank noch weitere Unterlagen von dir benötigen.

Webinar Empfehlung

Gründungsberaterin Angelina Stenzel spricht im Webinar aus der Sicht der KfW – also aus der Sicht einer Förderbank. Sie erklärt, warum es das System der Zusammenarbeit von Haus- und Förderbank gibt und worauf sie bei der Prüfung des Förderantrags besonders achtet. Schau rein und nimm nützliches Wissen mit!

Vor- und Nachteile des Hausbankprinzips

Klingt alles gut, oder? Aber das Hausbankprinzip in der Förderung hat nicht nur Vorteile. Natürlich ist es positiv, wenn du den Antrag bei einer Bank stellst, die dich kennt und mit der du bereits gut zusammenarbeitest. Außerdem bleiben so deine geschäftlichen Finanzangelegenheiten alle in einer Hand.

Nachteilig ist, dass die Bank meistens auch ihre eigenen Produkte ins Spiel bringen wird, weil sie mit eigenen Krediten mehr Rendite erwirtschaftet als mit dem Durchreichen eines Förderprodukts. Du wirst also unter Umständen auf den Förderkredit pochen müssen, auch wenn das die Beziehung zu deiner Bank belastet. Eventuell fehlt den Berater*innen der Bank das nötige Wissen über Fördermöglichkeiten und bestimmte Angebote oder Alternativen werden dir nicht vorgeschlagen. Du musst dich also so gut wie möglich im Vorfeld selbst informieren - z.B. hier auf der Gründerplattform.

Ausnahmen vom Hausbankprinzip bei der Förderung

Oben steht, dass fast alle Angebote der Förderbanken nach dem Hausbankprinzip vermittelt werden. Es gibt also Ausnahmen. Zuschüsse z.B. beantragst du direkt bei den Förderinstituten. Auch öffentlich geförderte Mikrokredite (aus dem Mikrokreditfonds Deutschland) laufen nicht über Hausbanken, sondern über die sogenannten Mikrofinanzinstitute, aber auch über einige Landesförderinstitute. Ein Beispiel für letzteres ist das Hamburger Kleinstkreditprogramm, das zuvor erwerbslose Gründer*innen mit Darlehen bis zu 17.500 Euro unterstützt. Diese Kleinkredite werden direkt bei der Förderbank IFB Hamburg beantragt.

Fazit

Lass dich von dem Begriff Hausbankprinzip nicht irritieren. Förderkredite für Existenzgründer*innen hängen nicht davon ab, ob du in deiner Bank seit Jahren bekannt bist und bei jedem Besuch mit Namen und Handschlag begrüßt wirst. Aber sie hängen davon ab, dass du grundsätzlich zu einer Bank gehst, denn sie werden nicht von den Förderbanken direkt vergeben.

Auch als Neukunde*in kannst du also in einer Bank einen Förderkredit für Existenzgründer beantragen. Wichtig dafür sind ein guter Businessplan und eine gute Präsentation deiner Geschäftsidee. Also leg los, erstelle deinen Businessplan und überlege, wie du ihn überzeugend vorstellst.