Förderkredite sind ein besonders attraktives Finanzierungsinstrument für dich. Denn das Geld stammt aus öffentlichen Töpfen, die nicht lediglich wirtschaftliche Ziele verfolgen, sondern politische: Sie sollen Gründungen fördern. Darum sind die Konditionen günstig – und zwar an mehreren Stellen.

Worin besteht eigentlich die Förderung? Zum einen sind die Zinsen niedriger als bei einem regulären Bankkredit. Oft sind zudem die ersten Jahre tilgungsfrei: Anfangs zahlst du also nur die Zinsen, den geliehenen Kreditbetrag trägst du erst später ab. Bei einigen Programmen kannst du den Kredit außerdem vor Ende der Laufzeit ohne Zusatzkosten tilgen – der Fachbegriff hierfür heißt: „ohne Vorfälligkeitsentschädigung“.

Förderkredite haben unterschiedlichste Namen, in denen häufig die politische Zielsetzung deutlich wird. Neben Förderkrediten für Gründungen gibt es welche für Innovationen, für Wachstum sowie auch für kleine oder größere Gründungen. Die Verwendungszwecke, aber auch Zugangsbestimmungen können sich unterscheiden. Daher versuchen wir dir auf der Gründerplattform zu helfen: Anhand der Eingaben in deinem Businessplan (Finanzteil) und deiner Postleitzahl filtern wir das am ehesten für dich passende aus den Förderprogramm auf der Gründerplattform heraus. Deine Hausbank und/oder Fördermittelberatung werden dich bei der endgültigen Auswahl unterstützen.

Die KfW, also die große Förderbank des Bundes, vergibt Förderkredite für Gründer*innen in ganz Deutschland. Darüber hinaus gibt es in allen Bundesländern eigene Förder- beziehungsweise Investitionsbanken mit teilweise noch besser zu dir passenden Kreditprogrammen.

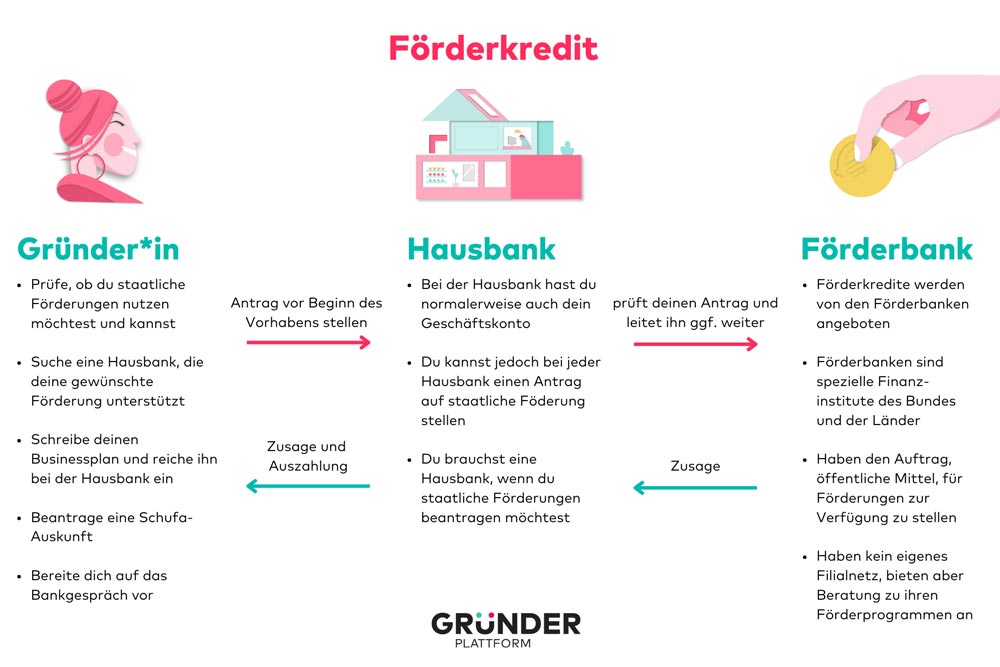

Unabhängig davon, ob du von der KfW oder einer regionalen Förderbank Geld erhalten willst: Die erste Anlaufstelle ist fast immer deine Hausbank. Sie prüft den Antrag, da du den Kredit direkt bei ihr beantragst– dies wird als „Hausbankprinzip“ bezeichnet.

Du hast es also mit zwei Stellen zu tun. Das kann dazu führen, dass das Verfahren für dich aufwändiger wird. Und: Beide Stellen können den Antrag ablehnen. Wenn du deine Hausbank nicht überzeugen kannst, leitet sie deinen Antrag erst gar nicht weiter.

Geeignet für dich, wenn…

- du von attraktiven Zinskonditionen profitieren möchtest

- du im Gegenzug für günstige Konditionen bereit bist, dich auch mit den Kreditbedingungen einer Förderbank auseinander zu setzen

- du deinen Kredit früh tilgen möchtest

- du nicht sofort mit der Abzahlung des Kredits beginnen möchtest.

Typische Finanzierungshöhe: 20 TEUR – 500 TEUR

Die Förderhöhe ist je nach Programm sehr unterschiedlich, wie du am Beispiel von zwei KfW-Förderkrediten für Gründer*innen sehen kannst:

- Mit dem „ERP-Gründerkredit – StartGeld“ kannst du Gründungsvorhaben bis 200.000 EUR finanzieren.

- Das Programm „ERP-Förderkredit Gründung und Nachfolge“ erlaubt eine Förderung bis zu 500.000 EUR.

- Der „ERP-Förderkredit KMU“ fördert bestehende Unternehmen und Gründungsvorhaben bis 25 Millionen EUR.

Der direkte Weg zur passgenauen Finanzierung

Bevor du zur Bank gehst, kannst du von der neutralen Finanzierungs- und Förderexpertise der Bürgschaftsbanken profitieren.

Kostenlose telefonische Beratung durch einen qualifizierten Berater:

- Prüfung deines Vorhabens

- Optimierung des Finanzierungskonzeptes

- Möglichkeit, Finanzierungschancen durch eine Bürgschaft zu erhöhen

Kosten: eher niedrig

Bei praktisch allen Fördermitteln liegen die Zinsen, die du bezahlen musst, unter den marktüblichen Bankzinsen. Studien internationaler Organisationen wie der Weltbank zeigen immer wieder: Diese Finanzierungskonditionen sind die besten.

Arbeitsaufwand für dich: mittel

Da der Weg zu den Förderkrediten über deine Hausbank führt, hast du denselben Aufwand wie bei einem Bankkredit. Sprich: Du brauchst vor allem einen durchdachten Businessplan. Ebenso wichtig ist, dass du in einem Gespräch mit den Bankmitarbeiter*innen überzeugend und kompetent wirkst. Auf solche Gespräche solltest du dich daher gut vorbereiten (ließ doch hierzu nochmal unsere Tipps „Gut vorbereitet ins Bankgespräch“).

Webinar Empfehlung

“Welche Gedanken hat sich der/die Gründer*in gemacht?”, dass sollte der Businessplan laut Gründungsberaterin Angelina Stenzel deutlich machen. Sie arbeitet bei der KfW und prüft dort die Förderanträge. Was du unbedingt bei der Erstellung deines Businessplans beachten solltest, das erfährst du im Webinar! Außerdem gibt sie Tipps für die Vorbereitung des Bankgesprächs.

Entscheidungsdauer: mittel

Die Bearbeitungszeit beträgt in der Regel einige Tage bis wenige Wochen. Im Einzelfall kann es aber auch etwas länger dauern, denn neben der Hausbank ist ja immer noch ein zweiter Partner im Spiel. Oft ist das kein Problem, weil Daten heute zügig digital weitergeleitet werden. Aber es kann immer an irgendeiner Stelle haken. Etwa, weil eine Stelle eine Nachfrage hat, die bei einer anderen Stelle liegen bleibt. Stell dich darauf ein – und frag nach, wenn du nach zwei bis drei Wochen noch nichts gehört hast.

Feedback und Leistungen jenseits der Finanzierung: eher gering

Hier gilt dasselbe wie bei Bankkrediten: Meist werden die Bank oder auch der Förderkredit-Geber noch Nachbesserungen am Businessplan fordern, bevor sie finanzieren. Das können hilfreiche Hinweise sein – vor allem, wenn dein Bankberater Erfahrung mit deiner Branche hat und über ein gutes Netzwerk verfügt. Die Kernleistung von Bank und Fördermittel-Gebern aber ist die Finanzierung. Darüber hinaus solltest du keine Unterstützung erwarten.