Als Unternehmer*in bist du (bis auf wenige Ausnahmen) verpflichtet, Umsatzsteuer zu zahlen – die 19 bzw. 7 Prozent, die du auf jede deiner Leistungen bei Rechnungsstellung draufschlägst. Anders als viele andere Steuerarten zahlst du die Umsatzsteuer jedoch meist nicht nur einmal im Jahr, sondern monatlich oder quartalsweise. Um die genaue Zahllast zu berechnen und an das Finanzamt zu melden, musst du die Umsatzsteuervoranmeldung vornehmen. Klingt nach viel Aufwand? Ist es aber eigentlich nicht. Wir erklären dir, was du bei der Umsatzsteuervoranmeldung beachten musst, welche Fristen du kennen solltest und welche Ausnahmen und Sonderfälle es gibt.

Definition und Zweck der Umsatzsteuervoranmeldung

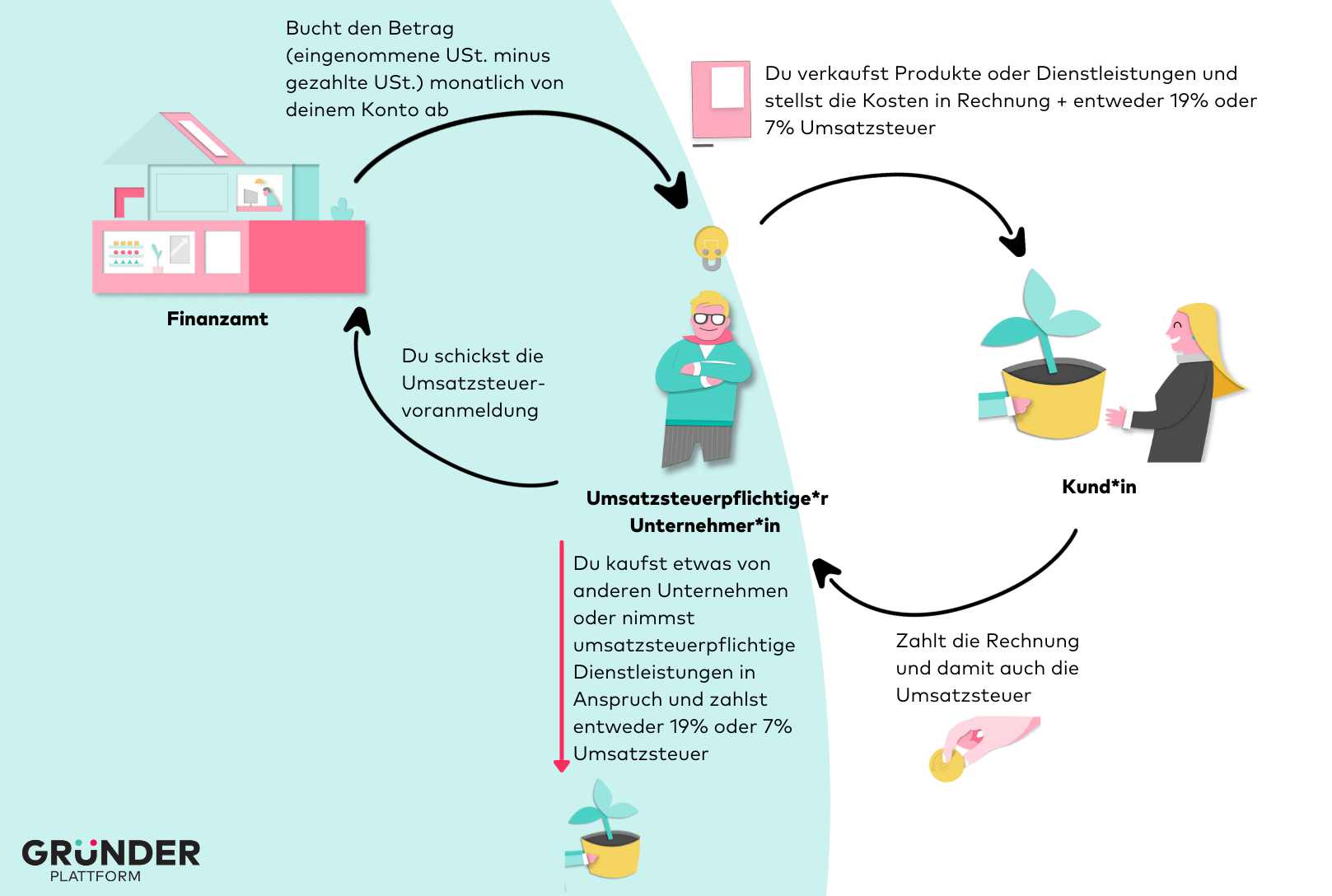

Bei der Umsatzsteuer handelt es sich um die Steuer, die du auf das Honorar deiner Leistung oder den Preis deiner Ware draufschlägst – und die du als Verbraucher*in als Mehrwertsteuer kennst. Die Umsatzsatzsteuer, die du als Unternehmer*in einnimmst, musst du ans Finanzamt abführen. Gleichzeitig kannst du selbst gezahlte Umsatz- bzw. Mehrwertsteuer vorab von deinen Einnahmen abziehen. Diese Verrechnung und Abführung geschieht grundsätzlich monatlich oder quartalsweise über die Umsatzsteuervoranmeldung und daraus resultierende Vorauszahlungen.

Jetzt fragst du dich vielleicht, warum die Verrechnung und Zahlung nicht jährlich geschieht – eine einmal im Jahr stattfindende Umsatzsteuererklärung, bei der Einnahmen und Ausgaben eines Steuerjahres gegenübergestellt werden, gibt es schließlich. Der Hintergrund ist einfach: Durch die regelmäßigen Vorauszahlungen möchte das Finanzamt die zu zahlende Steuerlast auf das Jahr verteilen.

Für dich als Unternehmer*in hat das den Vorteil, dass du eine gewisse Planungssicherheit hast und nicht auf einen Schlag eine große Summe ans Finanzamt abführen musst. Gleichzeitig kannst du dir auch die gezahlte Umsatzsteuer zeitnah wieder zurückholen. Das Finanzamt profitiert von regelmäßigen Einnahmen und sichert sich einen gewissen Zinsvorteil. Außerdem wird das Risiko von kompletten Zahlungsausfällen geringer, falls im Laufe des Jahres Unternehmen Insolvenz anmelden.

Die Umsatzsteuererklärung

Zum buchhalterischen Jahresabschluss wird eine Umsatzsteuererklärung erstellt, in der alle Voranmeldungen zusammengefasst und ggf. noch einmal überprüft werden. Im besten Fall musst du am Ende nichts oder kaum noch etwas nachzahlen. Die Frist für die Abgabe der jährlichen Steuerklärung ist der 31. Juli des Folgejahres. Hast du eine Steuerberatung, verlängert sich die Frist nochmals um fast ein Jahr. Für die Umsatzsteuererklärung 2024 wäre der späteste Termin dann der 30. April 2026.

Wer muss die Umsatzsteuervoranmeldung machen?

Grundsätzlich gilt: Weist du als Gründer*in die Umsatzsteuer auf deinen Rechnungen aus, bist du auch zur Umsatzsteuervoranmeldung verpflichtet – egal, ob du gewerblich oder freiberuflich tätig bist. Es gibt allerdings Selbstständige, die keine Umsatzsteuer ausweisen und infolgedessen auch keine Umsatzsteuervoranmeldung machen müssen:

- Kleinunternehmer*innen: Rechnest du in den ersten Jahren deiner Selbstständigkeit nur mit geringen Umsätzen oder gründest du ohnehin nur nebenberuflich, kannst du von der Kleinunternehmerregelung Gebrauch machen. Das ist aber nur möglich, wenn dein Umsatz unter 25.000 EUR im Jahr bleibt.

- Bestimmte Berufsgruppen (§ 4 Umsatzsteuergesetz) sind von der Umsatzsteuer befreit. Dazu gehören unter anderem Ärzt*innen, Physiotherapeut*innen und Versicherungsmakler*innen.

Außerdem kannst du mit dem Finanzamt eine Befreiung von der Voranmeldung vereinbaren, wenn im Vorjahr deine Umsatzsteuerzahllast unter 1.000 EUR lag. Dann genügt es, einmal im Jahr eine Umsatzsteuererklärung abgeben.

Wie muss die Umsatzsteuervoranmeldung erfolgen?

Die Voranmeldung erfolgt ausschließlich online über das Programm ELSTER. Nur in Ausnahmefällen und nach vorheriger Genehmigung ist die Abgabe in Papierform erlaubt.

Das Formular zur Umsatzsteuervoranmeldung umfasst zwei Seiten und kann direkt in ELSTER oder über eine kompatible Steuersoftware ausgefüllt werden. Wenn du dir vorab einen Eindruck verschaffen möchtest, gibt es online zahlreiche Muster der Umsatzsteuervoranmeldung. Wichtig ist das elektronische ELSTER-Zertifikat, das du extra beantragen musst. Es dient als deine digitale Unterschrift und garantiert die Authentizität deiner Daten.

Die gute Nachricht für alle, die es mit Zahlen nicht so haben: Du musst die Voranmeldung, wie auch sonstige Steuerthemen, nicht von null auf hundert selbst erstellen. Mit einer Buchhaltungssoftware, die dich durch alle Funktionen führt, kannst du deine Einnahmen und Ausgaben verwalten und mit wenigen Klicks deine Umsatzsteuervoranmeldung erstellen. Je nach Anbieter kannst du mit der Software auch deine Kontakte mit einem CRM-System verwalten und Angebote und Rechnungen schreiben.

Natürlich kannst du auch gegen eine monatliche Gebühr mit einem Steuerbüro zusammenarbeiten. Es übernimmt die Anmeldung für dich und kümmern sich ggf. auch um die Dauerfristverlängerung und andere Optimierungen – mehr dazu erfährst du weiter unten. Du musst dann nur noch deine monatlichen Ein- und Ausgangsrechnungen abgeben, die Profis übernehmen den Rest und informieren dich, wann du die Umsatzsteuer in welcher Höhe abführen musst.

Wann muss die Umsatzsteuervoranmeldung erfolgen?

Die Umsatzsteuervoranmeldung muss entweder monatlich oder quartalsweise erfolgen. Für dich als Gründer*in gilt seit dem 01.01.2021 bis voraussichtlich 2026, dass du deine Voranmeldung in den ersten beiden Geschäftsjahren quartalsweise abgibst.

Danach gibst du deine Umsatzsteuervoranmeldung monatlich ab, solange deine zu erwartende Steuerlast 9.000 EUR überschreitet. Liegst du unter dieser Grenze, kannst du deine Umsatzsteuervoranmeldung weiterhin quartalsweise abgeben.

Bei einer Steuerzahllast von unter 2.000 EUR kannst du dich eventuell sogar von der Voranmeldung befreien lassen. Dann genügt die jährliche Umsatzsteuererklärung.

Der 10. eines Monats als wichtiger Stichtag

Egal, ob monatlich oder quartalsweise: Stichtag für die Voranmeldung und Zahlung ist immer der 10. des Folgemonats. Liegt dieser auf einem Samstag oder Sonntag, gilt der nächste Werktag. Das bedeutet zum Beispiel, dass für Oktober 2025 die Voranmeldung und Zahlung am 10. November 2025 erfolgt. Um diese Frist nicht zu verpassen, musst du zum einen den Papierkram schnell zu Monatsbeginn erledigen (lassen) und am besten eine Einzugsermächtigung für das Finanzamt einrichten, damit du auch nicht in Verzug kommst. Um hier etwas Stress rauszunehmen, gibt es aber eine noch komfortablere Lösung: die Dauerfristverlängerung.

Wissenswertes zur Dauerfristverlängerung

Die Dauerfristverlängerung gewährt dir und deiner Buchhaltung einen Monat Aufschub – d. h. statt dem 10. November ist für deine Umsatzsteuervorauszahlung für Oktober der 10. Dezember der Stichtag. Darfst du quartalsweise Vorauszahlungen leisten, verschiebt sich die Frist ebenfalls um einen Monat – für das erste Quartal ist dann also nicht mehr der 10. April der Stichtag, sondern der 10. Mai.

Um die Dauerfristverlängerung zu beantragen, gibt es ebenfalls ein elektronisches ELSTER-Formular – auch hier ist nur die Onlinebeantragung vorgesehen. Einmal beantragt, gilt diese Verlängerung automatisch auch für die folgenden Kalenderjahre – außer, das Finanzamt teilt dir etwas anderes mit oder du kündigst die Verlängerung selbst.

Wichtig, wenn du die Umsatzsteuervoranmeldung monatlich vornimmst und die Dauerfristverlängerung beantragst: Zusammen mit der Beantragung musst du eine Sondervorauszahlung anmelden. Diese Sonderzahlung beträgt ein Elftel der gesamten Umsatzsteuervorauszahlungen des Vorjahres. Leistest du quartalsweise Vorauszahlungen, entfällt diese Sonderzahlung und du nimmst eine sogenannte „Null-Meldung“ vor.

EU-Umsätze führen zu Ausnahmen bei der Voranmeldung

Wenn du nicht nur in Deutschland tätig bist, bist du eventuell von weiteren Sonderreglungen betroffen. Wenn du

- in der EU Ware einkaufst

- Leistungen aus der EU beziehst

- an „innergemeinschaftlichen Dreiecksbeziehungen“ beteiligt bist

- Fahrzeuge innerhalb der EU auslieferst

musst du für das Quartal, in dem der Umsatz generiert wurde, eine Voranmeldung abgeben. Wir empfehlen dir: Wann immer du geschäftlich in der EU zu tun hast, ziehe eine Steuerberatung hinzu, um keine Zahlungen, Fristen und andere Besonderheiten zu verpassen oder falsch auszulegen.

Was passiert bei Fristverzug?

Hast du die pünktliche Abgabe deiner Umsatzsteuervoranmeldung verpasst, kann das schnell teuer werden: Bis zu zehn Prozent der Zahllast kann das Finanzamt dann draufschlagen. Wenn du nicht nur die Meldefrist verpasst hast, sondern das Geld auch noch zu spät überweist, wird noch einmal ein Prozent der Steuerschuld fällig. Allerdings: Bei Überweisungen wird dir meist eine Schonfrist von drei Tagen zugestanden, da die Verzögerung manchmal auch bei den Banken begründet liegt. Auf der sicheren Seite bist du hier, wenn du dem Finanzamt eine Einzugsermächtigung ausstellst.

Wichtig: Auch, wenn du in einem Voranmeldezeitraum keine umsatzsteuerrelevanten Umsätze generierst, musst du eine Voranmeldung abgeben.

Fehler in der Voranmeldung korrigieren

Solltest du oder deine Steuerberatung feststellen, dass sich ein Fehler in eine Anmeldung eingeschlichen hat, wenn du etwa einen Beleg vergessen hast, kannst du die Voranmeldung berichtigen. Dafür reichst du über ELSTER eine neue Voranmeldung per Formular ein und setzt einen Haken bei „Berichtigte Anmeldung“.

Rein rechtlich gilt diese Korrektur als Selbstanzeige. Passiert diese einmalig, ist das meist kein Problem. Korrigierst du deine Umsatzsteuervoranmeldung allerdings immer und immer wieder, wird sich mit großer Wahrscheinlichkeit das Finanzamt mit einer ausführlichen Prüfung bei dir melden.

Istversteuerung statt Sollversteuerung

Es gibt zwei verschiedene Betrachtungsweisen, wann welche Umsätze besteuert werden:

Bei der Sollversteuerung entscheidet das Datum der Rechnungsstellung, wann bzw. ob die Ausgangsrechnung mit in den aktuellen Meldezeitraum fällt. Erstellst du eine Rechnung am 30. Juli, wird die Umsatzsteuer der Rechnung auch bei der nächsten Voranmeldung fällig: also am 10. August bzw. 10. September (oder quartalsweise zum 10. Oktober bzw. 10. November). So kann es sein, dass zum Zeitpunkt der Zahlung das Geld noch gar nicht auf deinem Konto eingegangen ist – beispielsweise, wenn eine Kundin einen sehr langen Rechnungslauf hat und erst Mitte September zahlt, du aber monatlich die Umsatzsteuer zahlst. Das kann dich, gerade zu Beginn deiner Geschäftstätigkeit, schnell in Zahlungs- bzw. Liquiditätsengpässe bringen.

Als Gründer*in profitierst du in den meisten Fällen von der Istversteuerung: Hier werden im Meldezeitraum nur die Umsätze berücksichtigt, die auch tatsächlich auf deinem Konto eingegangen sind – egal, wann du deine Rechnung gestellt hast.

Folgende Voraussetzungen müssen für die Istversteuerung erfüllt sein:

- Der Umsatz liegt unter 800.000 EUR

- Du bist nicht zur doppelten Buchführung (Bilanzierung) verpflichtet, sondern nutzt eine einfache Einnahmenüberschussrechnung (EÜR)

- Du bist Freiberufler*in

- Du hast ein buchführungspflichtiges Unternehmen mit einem Umsatz unter 500.000 EUR (GmbH, UG oder OHG) – hier gilt das letzte Abrechnungsjahr

Wenn du mit einer Kapitalgesellschaft startest oder später mehr als 800.000 EUR Umsatz machst, gilt für dich die Sollversteuerung.

Fazit: Alles Wichtige zur Umsatzsteuervoranmeldung zusammengefasst

Als Unternehmer*in bist du in den meisten Fällen zur regelmäßigen Zahlung der Umsatzsteuer verpflichtet. Allerdings zahlst du nicht nur, sondern kannst dir auch selbst gezahlte Umsatzsteuer vom Finanzamt zurückholen. Dafür werden die gezahlte und die eingenommene Umsatzsteuer miteinander verrechnet. Um dem Finanzamt regelmäßige Einnahmen zu sichern und die Zahllast für dich gleichmäßig auf das Jahr zu verteilen, sind die Umsatzsteuervoranmeldung und daraus resultierende Vorauszahlungen obligatorisch. Ob monatlich oder quartalsweise, hängt von der Höhe der Steuerlast ab.

Die Voranmeldung erfolgt immer online und kann entweder von dir selbst über ELSTER, mithilfe einer Steuersoftware oder von einem Steuerbüro übernommen werden. Damit du nicht in Zahlungsverzug kommst, nutze eine Dauerfristverlängerung, um die jeweilige Frist um einen Monat nach hinten zu verschieben. Merken solltest du dir den 10. eines Monats bzw. eines Quartals (bei einer Dauerfristverlängerung plus einen Monat), da das die Stichtage für die Anmeldungen und Zahlungen sind. Mit einer Einzugsermächtigung für das Finanzamt kannst du keine Zahlung vergessen – alternativ überweist du das Geld selbst. Pünktlichkeit ist dabei oberstes Gebot, da sonst erhebliche Verzugsgebühren auf dich zukommen.

Zum Jahresabschluss reichst du oder dein Steuerbüro eine Umsatzsteuererklärung ein, die alle Vorauszahlungen noch einmal mit dem Ist-Stand abgleicht. Im besten Fall musst du keine weiteren Zahlungen leisten oder erhältst sogar eine Erstattung.