Du möchtest mehr über Vesting erfahren? Dann bist du hier genau richtig! In der Welt der Startups ist Vesting ein wichtiges Instrument, um die Geschäftsanteile fair zu verteilen und die Interessen aller Beteiligten zu schützen. Durch eine Vesting-Klausel werden Anteile über einen bestimmten Zeitraum hinweg freigegeben, um sicherzustellen, dass niemand zu früh ausscheidet und das Unternehmen dadurch Schaden nimmt. Warum Vesting so entscheidend für den Erfolg eines Startups ist und wie es funktioniert, erfährst du in diesem Artikel.

Was genau ist Vesting?

Die Vesting-Klausel bietet deinen Investor*innen einen Schutz, wenn ein Teil des Gründungs- oder Managementteams das Unternehmen frühzeitig verlässt. Gründer*innen oder wichtige Mitarbeitende, die das Unternehmen vorzeitig verlassen, sollten ihre Aktien/Anteile und damit ihren Gesellschafterstatus ganz oder teilweise verlieren. Wenn ein*e Gründer*in das Unternehmen verlassen möchte, können die freien Anteile als Anreiz genutzt werden, um neue Mitarbeiter*innnen ins Managementteam zu holen. Die Vesting-Klausel ist dabei nicht nur aus Perspektive der Investor*innen ein Schutzmechanismus. Auch aus Perspektive der Gründer*innen macht ein gegenseitiges Vesting durchaus Sinn, da sich das Team entsprechend aufeinander verlassen muss. Als Gründer*in wirst du, wenn nicht schon im Rahmen der Gründung geschehen, bei deiner ersten Finanzierungsverhandlung, mit Vesting-Vereinbarungen konfrontiert. Denn auch für Business Angels spielt das Vesting eine wichtige Rolle. Die Vesting-Vereinbarungen können mitunter sehr individuell geregelt werden. Am Markt haben sich aber ein paar übliche Ausgestaltungen des Vestings etabliert, auf die im Folgenden eingegangen wird.

Exkurs:

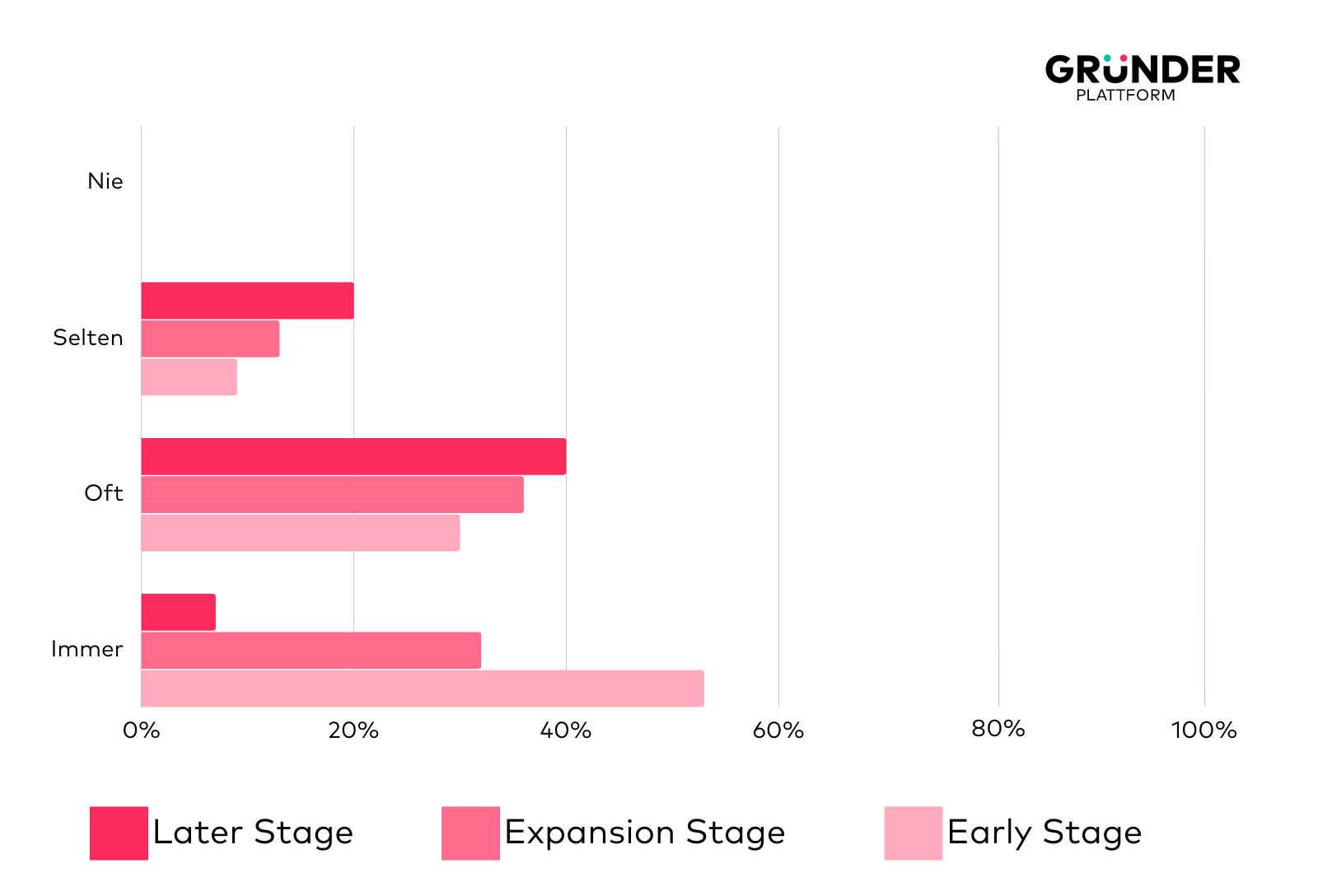

Die Marktstudie von Rödl & Partner mit der TH Nürnberg zeigt, dass Vesting-Vereinbarungen in frühen Phasen (Early Stage) zu 85% “Immer” und “Oft” vereinbart werden.

Die Bausteine von Vesting

Prinzipiell werden beim Vesting drei verschiedene Bausteine unterschieden:

- Vesting-Plan

- Vesting-Fall

- Vesting-Durchsetzung

Kostenlose Demo-Schulung: Cap-Table-Management

Simuliere Finanzierungsrunden und Mitarbeiterbeteiligungen für dein Startup!

Der Vesting-Plan

Nachdem im Termsheet eine Vesting-Periode von vier Jahren festgelegt wurde, bietet es sich an, einen Vesting-Plan zu definieren. Es gibt verschiedene Varianten des Vesting-Plans, die beschreiben, wie und wann du deine Anteile erdienen kannst. Erdienen bedeutet, dass die Anteile nach bestimmten Kriterien freigegeben werden und somit dir gehören.

- Zeit-Vesting / lineares Vesting Hierbei erdienst du deine Anteile über einen gewissen Zeitraum. Je länger du Teil des Unternehmens bist, desto mehr Anteile stehen dir zu (z.B. die angesprochenen vier Jahre, auf monatlicher Basis). Unterschiedliche Ausgestaltungen sind hier möglich. So kann die Berechnung der gevesteten Anteile auf Jahresbasis oder auch auf Monatsbasis erfolgen.

- Performance Vesting Es kann zwischen finanziellem und nicht-finanziellem Performance Vesting unterschieden werden. Im ersten Fall ist die Übertragung an die Unternehmenskennzahlen gekoppelt, während sich die nicht-finanzielle Übertragung auf andere Kennzahlen wie z.B. die Kundenzufriedenheit konzentriert.

- Accelerated Vesting Accelerated-Vesting-Vereinbarungen beschreiben die Auswirkungen auf die Vesting-Vereinbarungen, wenn während der Laufzeit ein Exit, z.B. im Rahmen eines Trade Sales, eintritt.

- Single-Trigger Accelerated Vesting: Hier ist nur ein Ereignis erforderlich, in der Regel der Verkauf des Unternehmens selbst.

- Double-Trigger Accelerated Vesting: Hier müssen zwei definierte Ereignisse eintreten. Zum Beispiel der Merger des Unternehmens sowie die gleichzeitige Kündigung des Managements.

- Cliff Innerhalb des Cliff-Zeitraums findet kein Vesting der Anteile statt. Verlässt du das Unternehmen innerhalb dieses Zeitraums, werden keine Anteile erdient. Nach Ablauf der Cliff Periode werden X % (oftmals 25 %) auf einmal gevestet. Danach beginnt die vereinbarte Vesting-Periode.

In der Praxis werden in der Regel zwei bis fünf Jahre für den Erdienungszeitraum vereinbart. Innerhalb dieses Zeitraums unterliegen die Anteile der Gründer*innen der Übertragungspflicht oder dem Rücknahmerecht beim Ausscheiden aus dem Unternehmen und können je nach Struktur schrittweise reduziert werden.

Es ist auch denkbar, dass ein bestimmter Prozentsatz der Anteile nicht verfallbar ist, um die Gründer*innen für ihre Vorbereitungsarbeit zu belohnen, oder dass im Falle eines Ausstiegs innerhalb der Frist alle Anteile unverfallbar sind.

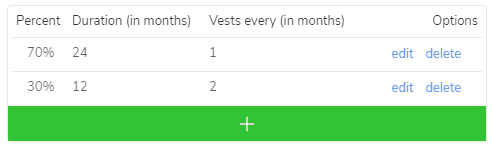

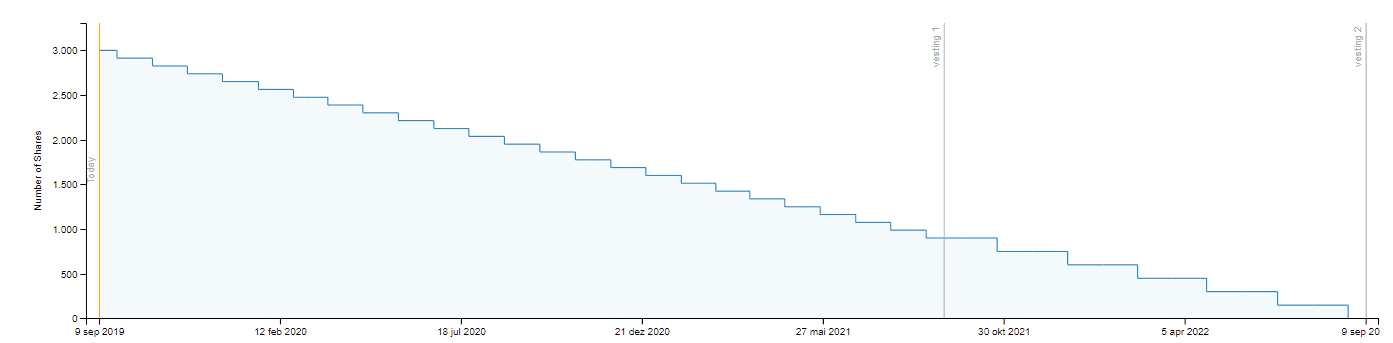

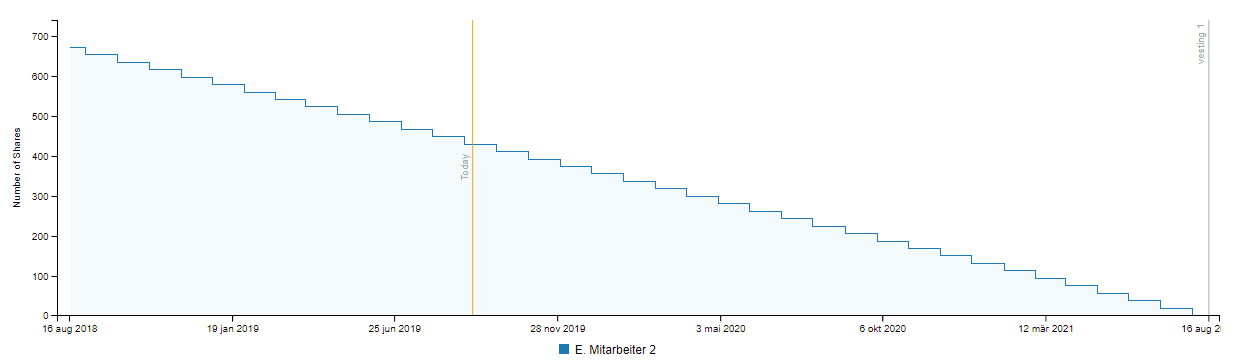

Beispiel eines Vesting Schedules

Ein Vesting Schedule kann entweder für alle Anteile festgelegt werden oder aber jeweils unterschiedlich für einen Teil der Anteile ausgestaltet werden. In diesem Beispiel vesten 70 % der Anteile über einen 24-Monatszeitraum jeden Monat. Die restlichen 30 % über 12 Monate, je alle zwei Monate.

Exkurs:

In der Praxis gibt es zudem verschiedene Ausprägungen: Meistens werden Pro Rata Vereinbarungen getroffen, bei denen dein gevesteter Anteil über die Laufzeit gleichmäßig zunimmt und dieser Teil frei verfügbar wird. Ebenso häufig kommen Accelerated Vesting und Cliff Vesting zum Einsatz.

Der Vesting-Fall

Wenn Gründer*innnen während der Vesting-Periode aus dem Managementeam ausscheiden, gibt es je nach Grund für den Austritt unterschiedliche Abfindungsregelungen. Hierbei wird zwischen den Good-Leaver- und den Bad-Leaver-Regelungen unterschieden. Bei einem Bad-Leaver-Ereignis verliert die entsprechende Person sämtliche Anteile. Sofern alle Anteile noch einem Vesting unterliegen, kommt es zum vollständigen Verlust der Anteile und somit der Gesellschafterstellung. Es gibt jedoch individuelle Absprachen unter den Gesellschafter*innen, sodass es hier zu unterschiedlichen Ausprägungen am Markt kommt. Es ist wichtig zu beachten, dass die weit reichenden Folgen eines Bad Leavers auch davon abhängen, wie die Regelungen im konkreten Fall gestaltet sind. Als Gründer*in solltest du dich daher unbedingt mit möglichen Szenarien auseinandersetzen und klare Vereinbarungen treffen, um im Falle eines Ausscheidens fair behandelt zu werden. So kannst du sicherstellen, dass deine harte Arbeit und dein Engagement angemessen gewürdigt werden.

| GOOD LEAVER | BAD LEAVER |

|---|---|

| Tod, Erwerbsminderung oder Berufsunfähigkeit, Ruhestand, Auslaufen des Vertrages Ablehnung einer Vertragsverlängerung zu mindestens gleichen wirtschaftlichen Bedingungen | Weigerung, einen Vertrag zu mindestens den gleichen wirtschaftlichen Bedingungen zu verlängern |

| Rechtmäßige Kündigung der Gründer*innen / Geschäftsführer*innen aus wichtigen Gründen, die er/sie nicht zu vertreten hat | Kündigung der Geschäftsführer*innen / Gründer*innen ohne wichtigen Grund |

| Kündigung von Geschäftsführerdienstverträgen, Arbeitsverträgen, Gutachterverträgen oder Beraterverträgen vonseiten des Unternehmens ohne triftigen Grund | Kündigung von Geschäftsführerdienstverträgen, Arbeitsverträgen, Gutachterverträgen oder Beraterverträgen vonseiten des Unternehmens aus wichtigem Grund, die die Gründer*innen zu vertreten haben |

Es gibt eine Vielzahl von Faktoren, die entscheiden, ob ein*e Gründer*in als Good Leaver oder Bad Leaver bezeichnet wird. In manchen Fällen gilt eine Person als Good Leaver, wenn diese das Unternehmen aus persönlichen Gründen verlässt. Grundsätzlich wird zwischen unschuldigem, leicht fahrlässigem, grob fahrlässigem und vorsätzlichem Verhalten unterschieden. Wenn das Verhalten absichtlich oder grob fahrlässig war, greift normalerweise immer eine Klausel für Bad Leaver. Insgesamt ist es wichtig zu betonen, dass jede Situation individuell zu betrachten ist und keine pauschalen Aussagen getroffen werden können. Bei Fragen rund um dieses Thema stehen wir dir gerne zur Verfügung.

Die Vesting-Durchsetzung

In der Praxis finden sich verschiedene Vorgehensweisen hinsichtlich der Durchsetzung des Vestings.

- Zwangseinziehung der Anteile

- Call Option auf die Anteile

- Abfindungsregelungen

1. Zwangseinziehung

Die Zwangseinziehung von Anteilen ist in der Satzung der GmbH im Detail geregelt, um rechtliche Sicherheit zu gewährleisten. Allerdings kann dies aufgrund des öffentlichen Zugangs der Satzungen problematisch sein.

2. Call-Option

Eine Möglichkeit, die Vesting-Klausel durchzusetzen, ist die Vereinbarung einer dinglich abgesicherten Call Option. Hierbei können die Gründer*innen vorab ein bindendes Angebot machen, welches im entsprechenden Fall nur noch anzunehmen ist. Alternativ ist es möglich, durch eine aufschiebend bedingte Übertragung, welche bei Eintritt des Leaver-Ereignisses wirksam wird, die Vesting-Klausel durchzusetzen.

3. Abfindungsregelung

Egal welche Art von Einziehung oder Übertragung vereinbart wird, es sollte eine detaillierte Regelung zur Abfindung getroffen werden. Eine vollständige Ausschlussmöglichkeit einer Kaufpreiszahlung ist (zumindest in Deutschland) nicht erlaubt.

Je nach Leaver-Ereignis können unterschiedliche Abfindungen definiert werden. Es ist wichtig, eine klare Entscheidung zu treffen, da die Höhe der Abfindung vom Grund der Auszahlung abhängt. In der Regel richtet sich die Abfindung bei einem Good-Leaver-Fall nach dem Verkehrswert der Anteile, oft mit einem kleinen Abschlag versehen. Bad Leavers erhalten in der Regel einen Wert, der dem Buchwert der Anteile oder dem Nominalwert entspricht, sofern dieser geringer ist als der Buchwert.

Eine typische Vesting-Klausel kann folgendermaßen aussehen:

Die Geschäftsanteile der Gründer*innen unterliegen einem Vesting.

Wenn du als Gründer*in deine Arbeitskraft nicht mehr uneingeschränkt der Gesellschaft zur Verfügung stellen kannst oder deine Tätigkeit nicht im Interesse der Gesellschaft liegt, kann die Gesellschaft berechtigt sein, deine Geschäftsanteile ganz oder teilweise einzuziehen. Es ist wichtig, dass du dich an die Optionsvereinbarungen hältst und sicherstellst, dass deine Tätigkeiten im Einklang mit den Interessen der Gesellschaft stehen. Die Optionsvereinbarungen sollen insbesondere vorsehen:

Der Anteil der Einziehung unterliegenden Geschäftsanteile reduziert sich um 1/XX für jeden seit dem [__] vollendeten Monat. Dementsprechend behalten die Gründer*innen jeweils 100 % ihrer Geschäftsanteile an der Gesellschaft, sofern sie ihre aktive Tätigkeit für die Gesellschaft jeweils mindestens bis zum [__] aufrechterhalten. Im Falle eines Liquidationsereignisses vor dem [__] gelten sämtliche Geschäftsanteile mit dem Wirksamwerden eines solchen Ereignisses als gevestet (Accelerated Vesting), sodass eine Einziehung danach nicht mehr möglich ist. XX % der Geschäftsanteile jedes*r Gründers*in sind in Würdigung seines*ihres bisherigen Beitrags zum Aufbau der Gesellschaft prevested, sodass dem ….. Vesting lediglich XX % der Geschäftsanteile jedes*r Gründers*in unterliegen. (Cliff)

Quelle: Termsheet German Standards Setting Institute

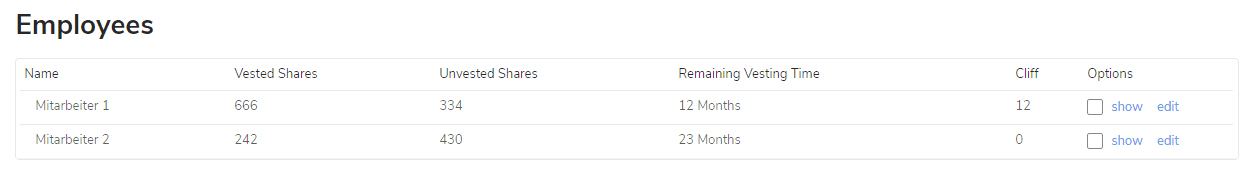

Das Verwalten von Vesting

In einem jungen Startup finden sich meistens Vesting-Vereinbarungen zwischen den Gründer*innen, doch je größer ein junges, innovatives Unternehmen wird, desto häufiger werden auch Vereinbarungen mit Mitarbeitenden abgeschlossen, welche Optionen auf Unternehmensanteile halten. Für das Management ist es daher zwingend erforderlich, die Vesting-Vereinbarungen der einzelnen Personen im Unternehmen zu dokumentieren und im Falle eines Exits oder eines sonstigen Liquidationsevents die gevesteten Anteile der Personen zu kennen.

Fazit

Vesting ist ein Konzept, das bei der Vergabe von Anteilen oder Optionen an deine Mitarbeitenden im Unternehmen zum Einsatz kommt. Es dient dazu, einen Anreiz für langfristiges Engagement und den Erfolg des Unternehmens zu schaffen.

Im Rahmen des Vestings gewährst du den Mitarbeitenden bestimmte Firmenanteile, jedoch tritt die volle Eigentumsübertragung erst nach einer bestimmten Zeit oder dem Erreichen gewisser Leistungsziele ein. Dies gewährleistet, dass die Mitarbeiter*innen langfristig in deinem Unternehmen tätig bleiben und sich aktiv dafür einsetzen, das Unternehmen erfolgreich zu machen.

Vesting kann eine effektive Methode sein, um die Motivation, das Engagement und die langfristige Bindung deiner Mitarbeitenden zu fördern. Es ermutigt sie dazu, sich für den Erfolg des Unternehmens einzusetzen, da sie erst dann vollständige Eigentumsrechte an ihren Anteilen erlangen. Vesting bietet somit einen Anreiz für langfristiges Denken und Handeln, was sowohl für dein Team als auch für dein Unternehmen von Vorteil sein kann.