Wo Angestellte einmal im Jahr ihre Einkommensteuer zahlen müssen, wirst du als selbstständige*r Unternehmer*in ebenfalls vom Finanzamt zur Kasse gebeten. Und nicht nur das: Je nach Unternehmensform musst du außerdem weitere Steuern bezahlen. Welche das sind und wie diese berechnet werden, verraten wir dir in den folgenden Absätzen (Stand 01/2026).

Die schlechte Nachricht zuerst: Was du als Selbstständige*r an Geld verdienst, darfst du leider nicht 1 zu 1 behalten. Umsätze bzw. Gewinne müssen versteuert werden. Die gute Nachricht: Wenn du dir von Anfang an bewusst bist, was du wann zahlen musst, erlebst du keine bösen Überraschungen – wie etwa saftige Nachzahlungen auf erwirtschaftete Gewinne. Auch wenn das Thema trocken erscheinen mag: Einen Überblick über deine anfallenden Steuern solltest du am besten direkt ab Gründung haben. Für die tatsächliche Berechnung und Meldung ans zuständige Finanzamt kannst bzw. musst du ein Steuerbüro oder eine*n Buchhalter*in beauftragen.

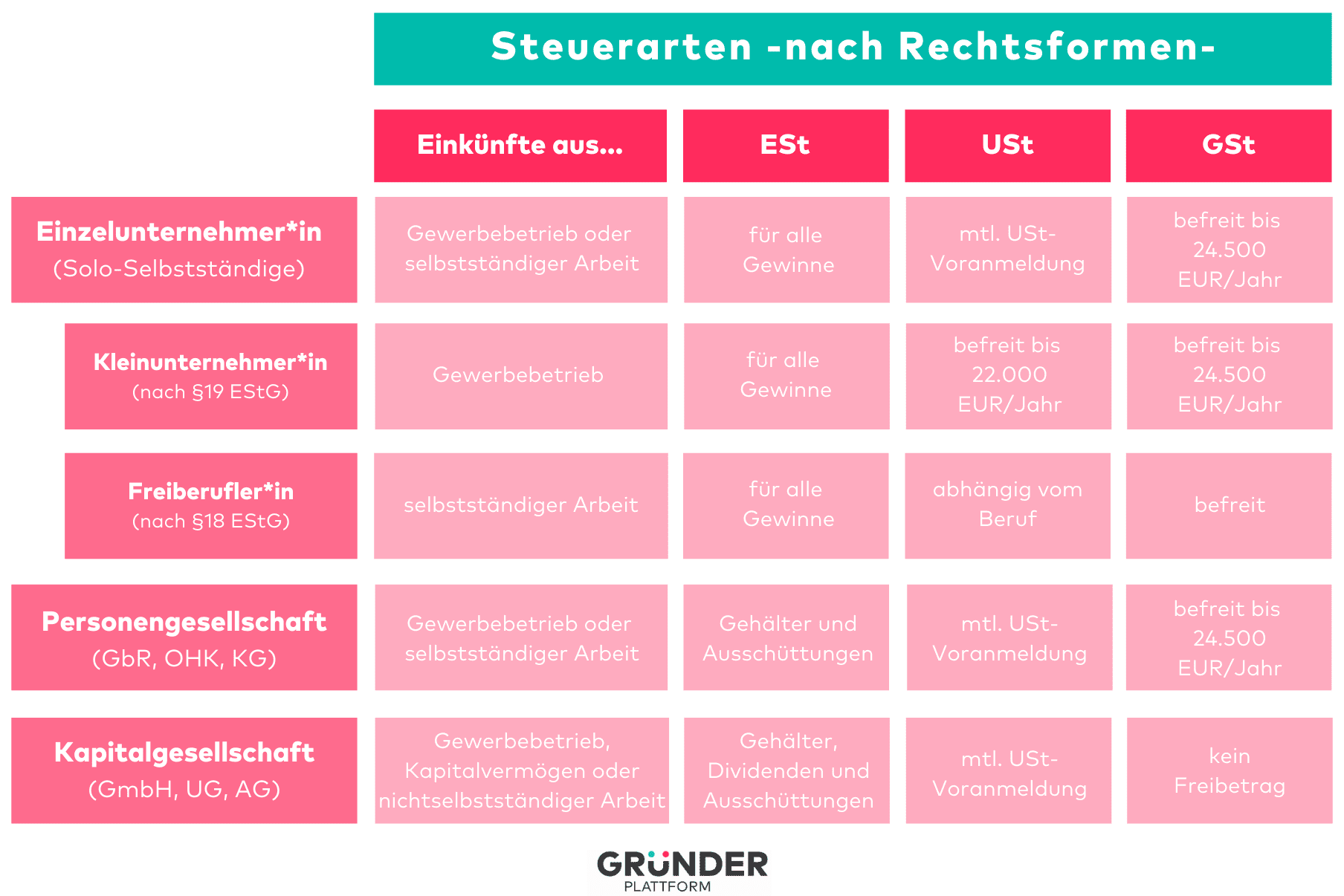

Übersicht : Diese Steuern müssen Selbstständige zahlen

Grundsätzlich entscheidet deine Unternehmensform darüber, welche Steuern du zahlen musst.

Als Einzelunternehmer*in oder Personengesellschaft, wie die GbR oder OHG, fallen für dich die Einkommensteuer (eventuell inklusive Solidaritätszuschlag und Kirchensteuer), die Gewerbesteuer und die Umsatzsteuer an.

Für Kapitalgesellschaften, wie die GmbH oder AG, müssen die Körperschaftsteuer, Gewerbesteuer, Kapitalertragsteuer und die Umsatzsteuer abgeführt werden.

Beschäftigst du Mitarbeiter*innen, wird außerdem das Thema Lohnsteuer für dich relevant.

Deine Finanzen immer im Blick behalten

Online-Sprechstunde zur digitalen Buchhaltung mit Annick Weikert

Steuern für Einzelunternehmen und Personengesellschaften

Schauen wir uns zuerst die Steuern an, die du als Einzelunternehmer*in bzw. Personengesellschaft zahlen musst. Wichtig: Bist du als Freiberufler*in gemeldet, gelten die folgenden Steuern für dich ebenfalls, bis auf die Gewerbesteuer – diese zahlst du nur, wenn du auch ein Gewerbe angemeldet hast.

Die Einkommensteuer

Diese Steuerart kennst du vielleicht auch schon aus deiner Zeit als Angestellte*r: Mit der Einkommensteuer werden deine betrieblichen Einnahmen besteuert. Wichtig: Dabei zählt für dich als Selbstständige*r nicht der reine Gewinn, sondern der Gewinn minus Sonderausgaben und abzugsfähiger Betriebsausgaben. Dazu zählen beispielsweise Ausgaben für deine (private) Krankenversicherung, Spenden, private Altersvorsorge aber eventuell auch Fahrtkosten, Ausgaben für Personal und Einkauf von Waren und Dienstleistungen, usw.

Außerdem gibt es verschiedene Freibeträge, wie etwa für Alleinerziehende, Kinderfreibeträge, Freibeträge durch die Zahlung der Gewerbesteuer und den sogenannten Grundfreibetrag: Erwirtschaftest du weniger als 12.348 EUR Gewinn, muss dieser nicht versteuert werden – für Verheiratete liegt der gemeinsame Grundfreibetrag bei 24.696 EUR.

Die Höhe der zu zahlenden Einkommensteuer hängt von deinen Umsätzen bzw. deinem Gewinn ab: Je mehr du verdienst, desto höher ist auch der Steuersatz. Die Untergrenze liegt bei 14 Prozent, der Spitzensteuersatz bei 42 Prozent. Ab einem Einkommen von über 277.826 EUR im Jahr zahlst du sogar gleichbleibend 45 Prozent Steuern.

Bist du Mitglied der katholischen oder evangelischen Kirche, zahlst du außerdem weitere fünf bis neun Prozent deiner Einkommensteuer als Kirchensteuer – über die tatsächliche Höhe entscheiden die Bundesländer individuell.

Zusätzlich zu der auf Basis des Steuersatzes berechneten Einkommensteuer zahlst du ab einem Einkommensteuerbetrag von 20.350 EUR im Jahr den Solidaritätszuschlag.

Einkommensteuer berechnen – so geht’s

Um selbstständig deine Einkommensteuer zu berechnen, addierst du zunächst alle Einnahmen und ziehst sämtliche Betriebsausgaben, Werbekosten und Freibeträge ab. Das Ergebnis stellt das zu versteuernde Einkommen dar. Diese Summe multiplizierst du mit deinem Einkommensteuersatz. Heraus kommen deine zu zahlenden Steuern. Anschließend berechnest du noch deinen Soli und ggf. die Kirchensteuer und ziehst eventuelle Vorauszahlungen ab. Da die exakte Berechnung relativ kleinteilig ist, gibt es auf vielen Plattformen Tools, die nach Eingabe deiner Daten die genauen Beträge liefern.

Gut zu wissen: Die exakten Freibeträge und was wie abziehbar ist, kann dir deine Buchhaltung und/oder dein Steuerbüro erklären.

Die Einkommensteuervoranmeldung

Auch wenn du deine Einkommensteuererklärung nur einmal im Jahr abgibst: Als Selbstständige*r leistest du bereits vier Mal im Jahr eine Vorauszahlung. Damit möchte das Finanzamt sicherstellen, dass steuerpflichtige Personen und Unternehmen auf ihr laufendes Einkommen regelmäßig Steuern zahlen. Wie hoch diese Vorauszahlungen sind, wird immer auf Basis des bzw. der vorherigen Jahre und dem dort erwirtschafteten Einkommen berechnet. Für dich hat das den Vorteil, dass du nicht einmal im Jahr eine große Summe bezahlen musst, sondern regelmäßig kleine Beträge einzahlst. Im besten Fall musst du dann nichts oder kaum noch etwas nachzahlen.

Tipp: Lege dir zu deinem Hauptkonto noch ein Unterkonto an, auf dem du etwa 30 bis 40 Prozent deiner monatlichen Einnahmen ansparst. Dieses Geld nutzt du dann für die Zahlung der Einkommensteuer.

Neugierig, welcher Unternehmertyp du bist?

Melde dich an, um den Test zu machen!

Die Gewerbesteuer

Hast du ein Gewerbe angemeldet, musst du ab einem Gewerbeertrag von 24.500 EUR die Gewerbesteuer zahlen – der Ertrag entspricht in der Regel deinem Gewinn. Zur Berechnung wird die Steuermesszahl von 3,5 Prozent und ein von deiner Gemeinde individuell festgelegter Hebesatz herangezogen. Dieser liegt zwischen 200 und 900 Prozent. Konkret lautete die Rechnung:

Gewerbeertrag x 3,5 Prozent x Hebesatz = Gewerbesteuer

Gut zu wissen: Die Gewerbesteuer kannst du mit der Einkommensteuer verrechnen, wie oben bereits erwähnt. Details zur Gewerbesteuer und Rechenbeispiele haben wir dir auch in einem separaten Ratgeber zusammengetragen.

Die Umsatzsteuer

Die dritte wichtige Steuer für Selbstständige und Personengesellschaften ist die Umsatzsteuer. Sofern du kein*e Kleinunternehmer*in mit einem Umsatz von unter 25.000 EUR bist, musst du die Umsatzsteuer auf deinen Rechnungen angeben – mit 7 oder 19 Prozent, je nach angebotener Leistung oder Ware. Die Formel zur Berechnung der Umsatzsteuer lautet:

Umsatz x Umsatzsteuersatz = Umsatzsteuer

Bei der Berechnung der zu zahlenden Umsatzsteuer kannst du die Umsatzsteuer auf von dir geschäftlich eingekaufte Waren und Dienstleistungen abziehen (Vorsteuer), also beispielsweise die Umsatzsteuer auf Kommunikationskosten, Miete oder Büromaterial. Du (oder deine Buchhaltung) musst die zu zahlende Umsatzsteuer jeden Monat berechnen, beim Finanzamt anmelden und bis zum 10. des Folgemonats zahlen. Um hier etwas mehr Spielraum zu haben, kannst du eine Dauerfristverlängerung beantragen; damit verlängert sich die Zahlungsfrist um einen weiteren Monat.

Das, was du dem Finanzamt zahlst, ist also die Differenz von dem, was dein Kundschaft bereits an dich gezahlt haben und was du bei Einkäufen von Lieferanten bereits gezahlt hast. Diese Steuer ist also ein durchlaufender Posten. Daher ist das Finanzamt hier auch sehr sensibel, wenn du nicht pünktlich zahlen kannst. Die Umsatzsteuer ist Geld, was dir nie gehört und darf nicht zum „Löcher stopfen“ genutzt werden. Eine gute Liquiditätsplanung hilft dir, Engpässe zu vermeiden oder dafür frühzeitig Lösungen zu finden.

Keine Angst vor Steuern! - Die wichtigsten Steuerarten für Gründer*innen einfach erklärt

Sprechstunde mit Steuerberaterin Ulrike-Jahn-Keilich

Steuern für Kapitalgesellschaften

Als Gesellschafter*in einer Kapitalgesellschaft zahlst du etwas andere Steuern als Einzelunternehmer*innen bzw. Personengesellschaften.

Die Körperschaftsteuer

Anstelle der Einkommensteuer zahlen Kapitalgesellschaften die sogenannte Körperschaftsteuer. Unabhängig vom tatsächlichen Gewinn werden hier 15 Prozent als Steuersatz veranschlagt – zuzüglich 5,5 Prozent Solidaritätszuschlag. Einen Freibetrag gibt es nicht.

Umsatzsteuer und Gewerbesteuer

Die Umsatz- und Gewerbesteuer wird bei Kapitalgesellschaften genauso berechnet, wie bei Einzelunternehmen. Während auch bei der Gewerbesteuer Kapitalgesellschaften keine Freibeträge in Anspruch nehmen können, gelten bei der Umsatzsteuer die gleichen Regeln wie für Einzelpersonen. Bist du Kleinunternehmer*in und nutzt entsprechend die Kleinunternehmerregelung, fallen weder Umsatz- noch Gewerbesteuer an.

Die Kapitalertragssteuer

Eine Besonderheit bei Kapitalgesellschaften ist die Kapitalertragssteuer. Diese wird immer dann fällig, wenn Dividenden bzw. Gewinnausschüttungen stattfinden. Auf die Kapitalerträge werden 25 Prozent Steuern (plus Soli und ggf. Kirchensteuer) fällig.

Wenn du Mitarbeiter*innen beschäftigst: Die Lohnsteuer

Hast du einen oder mehrere Mitarbeiter*innen, musst du selbst zwar keine zusätzlichen Steuern zahlen, bist aber verpflichtet die jeweilige Lohnsteuer pro Arbeitnehmer*in einzubehalten und an das Finanzamt abzuführen. Die Steuer ist für Arbeitnehmer*innen das, was die vierteljährlichen Einkommensteuervorauszahlungen für dich als Selbstständige*r sind.

Wichtig ist, dass du die Abführung der Lohnsteuer vorab elektronisch anmeldest – das ist sogar gesetzlich vorgeschrieben. Für die Anmeldung und komplette Abrechnung kannst du entweder eine Software nutzen oder die Arbeit in die Hände deiner Buchhaltung oder Steuerbüros legen.

Neben der Lohnsteuer führst du für deine Mitarbeiter*innen auch den Soli und die Kirchensteuer ab, falls diese anfallen. Neben den Steuern fallen auch noch die Sozialabgaben an.

Steuernummer, Umsatzsteuer-IdNr. & Wirtschafts-IdNr.

Als Gründer*in sind es vor allem drei Nummern, die für dich wichtig sind, um deine Steuern ordnungsgemäß zu bezahlen: die Steuernummer (St-Nr.), die Umsatzsteuer-Identifikationsnummer (USt-IdNr.) und die Wirtschafts-Identifikationsnummer (W-IdNr.).

Deine Steuernummer erhältst du von deinem örtlichen Finanzamt. Dazu füllst du bei deiner Gründung den Fragebogen zur steuerlichen Erfassung aus. Anhand deiner Steuernummer kann dich dein Finanzamt eindeutig als Selbstständige*n zuordnen und von Angestellten unterscheiden. Deshalb ist deine Steuernummer auch fester Bestandteil deiner Einkommensteuererklärung und deiner Rechnungen.

Eine Umsatzsteuer-Identifikationsnummer dient dazu, dich bei der Abfuhr deiner eingenommenen Umsatzsteuer eindeutig zu identifizieren. Du brauchst sie aber nur, wenn du Geschäfte mit Unternehmen im Ausland machst – beispielsweise, wenn du in Deutschland Bio-Müsli herstellst und es in einer österreichischen Supermarktkette verkaufst. Bietest du deine Waren oder Dienstleistungen ausschließlich innerhalb Deutschlands an, reicht auch deine Steuernummer, um deine Umsatzsteuer ordnungsgemäß abzuführen. Deine Umsatzsteuer-IdNr. kannst du bei deiner Gründung im Fragebogen zur steuerlichen Erfassung anfordern. Dort findest du ein Feld, in dem du angeben kannst, dass du eine Umsatzsteuer-IdNr. benötigst. Alternativ kannst du sie später direkt beim Bundeszentralamt für Steuern beantragen.

Seit November 2024 gibt es als dritte wichtige Kennziffer die Wirtschafts-Identifikationsnummer. Diese bundesweit einheitliche Nummer dient zur eindeutigen Identifizierung in Besteuerungs- und Verwaltungsverfahren. Sie wird deinem Unternehmen zugewiesen und begleitet es, solange es existiert. Die Wirtschafts-IdNr. wird stufenweise und automatisch ausgerollt, du musst sie also nicht beantragen. Hast du bereits eine Umsatzsteuer-IdNr. gilt diese fortan auch gleichzeitig als Wirtschafts-IdNr. Besitzt du keine Umsatzsteuer-IdNr. erhältst du irgendwann eine Nachricht per ELSTER, dass deinem Unternehmen eine Wirtschafts-IdNr. zugewiesen wurde.

Wichtig ist dabei, dass die Wirtschafts-IdNr. die Umsatzsteuer-IdNr. nicht ersetzt. Beide Nummern sind weiterhin gültig, auch wenn sie in vielen Fällen gleich sind.

Steuer-Basics einfach erklärt

Das Thema Steuern für Selbstständige ist komplett neu für dich? Dann sieh dir unser Video zu den Steuerbasics an.

Steuern sparen: Tipps für Selbstständige

Die Faustregel zum Steuern sparen ist: Reduziere deinen Gewinn! Was erst einmal falsch klingt – schließlich möchte man ja möglichst viel verdienen – macht Sinn, wenn wir konkretisieren, wie und mit was du deinen Gewinn reduzierst. Nämlich mit gezielten Betriebsausgaben und Anschaffungen, die du anschließend steuerlich geltend machen kannst. Besonders beliebt sind beispielsweise die folgenden fünf Punkte:

- Der Investitionsabzugsbetrag

Planst du in den kommenden drei Jahren größere Investitionen – zum Beispiel für die Einrichtung deines Geschäfts, für Maschinen oder einen Firmenwagen – kannst du diese geplanten Ausgaben sofort steuermindernd geltend machen. 40 Prozent der geplanten Kosten werden dann angerechnet und reduzieren somit den aktuellen Gewinn. Vor allem in erfolgreichen Jahren mit sehr hohen Einnahmen ist dieses Vorgehen ein guter Weg, um Steuern zu sparen. - Das Arbeitszimmer

Hast du einen Raum deiner privaten Wohnung als zentrales Arbeitszimmer eingerichtet, von dem aus du dein Geld verdienst, kannst du die Miete dafür steuerlich geltend machen. Auch wenn du eigentlich in einer Werkstatt oder einem Restaurant arbeitest, dort aber keinen Raum für beispielsweise die Buchhaltung hast und auf einen Raum in deiner Wohnung ausweichen musst, kannst du zumindest einen Teil der Kosten dafür absetzen. - Bewirtungskosten

Ganz nach dem Motto „Kleinvieh macht auch Mist“, kannst du als Selbstständige*r bis zu 70 Prozent der Ausgaben für Geschäftsessen bei der Steuererklärung angeben. Wichtig ist, dass der Bewirtungsbeleg formal richtig ausgestellt ist – maschinell, mit einzeln aufgeführten Speisen und Getränken, Angabe der beteiligten Personen und Zweck des Treffens. - Geschäftswagen und Fahrtkosten

Den eigenen PKW als Firmenwagen ansetzen und entsprechende Kosten (für die Anschaffung aber auch für das Betanken) steuerlich geltend machen, ist bei Selbstständigen sehr beliebt – wird vom Finanzamt aber auch sehr genau beobachtet. Entsprechend gut überlegt sollte dieser Spar-Tipp sein: Kaufst du einen Firmenwagen neu, kannst du ihn über sechs Jahre abschreiben. Ein bereits in deinem Privatbesitz befindlichen PKW kannst du außerdem auch als Einlage dem Betriebsvermögen zuordnen. Sinnvoll bzw. zulässig ist das allerdings nur, wenn mindestens 50 Prozent der Fahrten im betrieblichen Kontext gemacht werden – bei weniger als 10 Prozent geschäftlicher Nutzung gehört der Wagen auf jeden Fall zum privaten Vermögen. Alles dazwischen, also zwischen 10 und 50 Prozent, ist individuell festlegbar. Eventuell lohnt es sich, den PKW im Privatvermögen zu belassen und nur die einzelnen Fahrten als Betriebsausgabe über die Kilometerpauschale abzurechnen. Entscheidest du dich für die Zuordnung als Firmenwagen, musst du die private Nutzung ebenfalls separat als „betriebliche Einnahme“ in die Gewinnermittlung aufnehmen. In jedem Fall ist die Führung eines Fahrtenbuchs zur Erfassung der verschiedenen Strecken notwendig. - Abschreibungen

Bei größeren Anschaffungen von beispielsweise Maschinen, technischer Ausstattung oder Büromöbeln kommt das Thema Abschreibungen ins Spiel. Dabei geht es um den Wertverlust dieser Gegenstände, die in der Regel über mehrere Jahre in deinem Unternehmen verbleiben. Dieser Verlust wird kalkulatorisch und buchhalterisch in deiner Bilanz bzw. deiner jährlichen Gewinnermittlung berücksichtigt. Die Ausgaben werden meist über mehrere Jahre steuermindernd von deinen Einnahmen abgezogen. Kleinere Anschaffungen fallen dabei oftmals unter die „geringfügigen Wirtschaftsgüter“, die du sofort und komplett steuerlich geltend machen kannst. Die Höchstgrenze für die Sofortabschreibung liegt bei 800 EUR. Eine Alternative ist die Zusammenfassung kleinerer Anschaffungen zu einem Sammelposten von maximal 1.000 EUR – dieser wird dann gleichmäßig über fünf Jahre abgeschrieben.

Neben diesen fünf Posten gibt es noch weitere Möglichkeiten, über Anschaffungen und beispielsweise kleine Aufmerksamkeiten an Geschäftspartner*innen, deinen Gewinn zu reduzieren. Sprich mit deinem/deiner Steuerberater*in und geht gemeinsam die Buchhaltung durch, um herauszufinden, wo noch Spielraum ist.

Fazit: Steuern für Selbstständige

Als Einzelunternehmer*in gibt es drei verschiedene Steuern, die du zu zahlen hast:

- Die Einkommensteuer, die einmal im Jahr abgeführt wird. Über vierteljährliche Vorauszahlungen, die auf Basis deines Vorjahresumsatzes berechnet werden, verteilst du die Steuerlast auf das komplette Jahr.

- Die Gewerbesteuer, die du nur als Gewerbetreibende*r aber nicht als Freiberufler*in abführen musst, die du aber mit der Einkommensteuer verrechnen kannst. Die Zahlung erfolgt ebenfalls quartalsweise und wird einmal im Jahr abschließend berechnet.

- Die vorher von Kund*innen eingenommene und mit Lieferantenzahlungen verrechnete Umsatzsteuer, die du jeden Monat im Zuge deiner monatlichen Buchhaltung abführen musst.

Das Äquivalent zur Einkommensteuer ist bei Kapitalgesellschaften die Körperschaftsteuer. Umsatz- und Gewerbesteuer gelten für GmbHs und Co. ebenfalls. Bei der Gewinnausschüttung wird außerdem die Kapitalertragssteuer fällig. Hast du Personal, bist du außerdem dafür verantwortlich, die Lohnsteuer abzuführen: Das ist quasi die Vorauszahlungen der Einkommensteuer für Angestellte.

Um Steuern zu sparen, gilt es, deinen Gewinn über betriebliche Ausgaben zu reduzieren und diese Ausgaben dann steuerlich geltend zu machen. Außerdem gibt es verschiedene Höchstgrenzen und Freibeträge für verschiedene Personengruppen und besondere Vorsorgezahlungen. Um hier einen Durchblick zu bekommen, lohnt sich natürlich einerseits die ausführliche (Online-)Recherche, vor allem aber der Austausch mit einem/einer Steuerexpert*in. Idealerweise findest du jemanden, der spezialisiert auf dein Thema bzw. deine Branche ist und die vielen Möglichkeiten kennt, wo du wie Steuern sparst.