Steuerprüfung – die Ankündigung führt bei vielen Selbstständigen augenblicklich zu Schnappatmung, auch wenn die meisten wenig zu befürchten haben. Es fühlt sich ein bisschen so an wie die Polizeikontrolle auf der nächtlichen Landstraße: Irgendwas werden sie bestimmt finden.

Doch es besteht kein Grund zur Panik! Im folgenden Artikel erklären wir dir, welche Arten von Prüfungen es gibt und wie du als Unternehmer*in am besten damit umgehst.

Definition – was ist eine Steuerprüfung?

Das, was wir umgangssprachlich als Steuerprüfung bezeichnen, heißt im Behördendeutsch Außenprüfung. Außen, weil die Prüfung normalerweise nicht in den Räumen des Finanzamts stattfindet, sondern außerhalb, im zu prüfenden Unternehmen selbst. Dabei untersucht das Finanzamt alle Vorgänge eines bestimmten Zeitraums, die für Steuern und Abgaben relevant sind, und stellt fest, ob alles rechtmäßig gelaufen ist. Ziel ist es, Steuerhinterziehungen aufzudecken. Schließlich bekommt das Finanzamt im Normalfall mit den Steuererklärungen keinerlei Belege zur Ansicht. Ohne die Möglichkeit der Überprüfung wären Fehler kaum aufzudecken. Einen Teil der Prüfungen, nämlich diejenigen, die die Sozialabgaben betreffen, führen nicht die Finanzämter durch, sondern die Rentenversicherungsträger.

Welche Arten von Steuerprüfungen gibt es?

Prüfungen mit Ankündigung

Die Standardprüfung, die das Finanzamt normalerweise mit einigen Wochen Vorlauf ankündigt, nennt sich allgemeine Außenprüfung gemäß 193 bis 207 Abgabenordnung (AO). Hier werden alle Geschäftsvorgänge deines Unternehmens in einem bestimmten Zeitraum untersucht. Etwas weniger aufwändig und nur Unternehmen mit Angestellten betreffend ist die Lohnsteuer-Außenprüfung gemäß 42f EStG, die das Finanzamt teilweise mit einer zusätzlichen Umsatzsteuersonderprüfung zusammenlegt.

Prüfungen ohne Ankündigung

Eine Ankündigung muss bei der Kassen-Nachschau gemäß 146b AO oder der Umsatzsteuer-Nachschau gemäß 27b UStG nicht stattfinden, hier können die Prüfer*innen unangemeldet auftauchen und direkt loslegen.

Die Kassen-Nachschau betrifft vorwiegend Unternehmen, bei denen viele Bargeldzahlungen stattfinden, also Ladengeschäfte oder Gastronomiebetriebe. Die prüfende Person nimmt sich deine Kasse vor und vergleicht sie mit dem Kassenbuch. Ziel ist es, Kassenmanipulationen vorzubeugen. Wenn das Finanzamt eine Kassen-Nachschau durchführt und dabei Ungenauigkeiten feststellt, ist die Wahrscheinlichkeit relativ hoch, dass demnächst auch eine richtige Steuerprüfung stattfindet.

Die Umsatzsteuer-Nachschau ist besonders für Gründer*innen relevant, denn hier liegt das Augenmerk des Finanzamts darauf, herauszufinden, ob ein neu gegründetes Unternehmen auch tatsächlich existiert. Zudem gibt es in der Anlaufphase oft hohe Investitionen bei geringen Umsätzen, sodass in den Umsatzsteuervoranmeldungen dann große Vorsteuerbeträge geltend gemacht und erstattet werden. Das Finanzamt überzeugt sich dann beispielsweise davon, dass du den Computer oder den Schreibtischstuhl auch wirklich im Unternehmen nutzt.

Prüfungen der Sozialversicherungen

Es gibt Prüfungen, die nicht das Finanzamt, sondern die Rentenversicherungsträger übernehmen. Das sind die Betriebsprüfung zur Sozialversicherung und die Betriebsprüfung zur Unfallversicherung gemäß § 28p Sozialgesetzbuch IV (SGB IV). Hier geht es um die ordnungsgemäße Abführung der Beiträge zu Krankenkassen, Renten- und Arbeitslosenversicherungen sowie um branchenspezifische Pflichtversicherungen. Eine Sonderstellung nimmt die Künstlersozialkasse (KSK) ein, bei der viele Künstler*innen und Freiberufler*innen sozialversichert sind. Die KSK darf nach § 35 Abs. 2 KSVG eigene Prüfungen in Betrieben durchführen, in denen Versicherte der KSK beschäftigt sind oder die umfangreiche Aufträge an KSK-Versicherte vergeben.

Steuerfahndung

Immer eine ernste Sache sind die Prüfungen der Steuerfahndung nach § 208 AO. Wenn die Steuerfahndung aktiv wird, gibt es zumindest einen Anfangsverdacht auf eine Steuerstraftat. Das dürfte dich als Gründer*in eher nicht betreffen.

Weshalb und wann gibt es eine Steuerprüfung?

Die meisten Steuerprüfungen finden nach dem Zufallsprinzip statt und das nicht besonders häufig. Teilt man die Zahl der Unternehmen in Deutschland durch die Zahl der Prüfungen pro Jahr, dann ergibt sich, dass du statistisch nur ein- bis zweimal im Laufe deines Berufslebens als Selbstständige*r mit einer Steuerprüfung rechnen musst. Aber das verhält sich wie mit anderen unwahrscheinlichen Ereignissen im Leben: Manche trifft es nie, andere dafür häufiger.

Konkrete Anlässe

Häufiger trifft es diejenigen, die beim Finanzamt durch starke Unregelmäßigkeiten bei Umsätzen, Gewinnen oder auch bei der Abgabe von Steuererklärungen auffallen. Auch anonyme Hinweise können das Finanzamt dazu bewegen, eine Steuerprüfung durchzuführen.

Auch wenn du bereits geprüft wurdest, bist du gegen weitere (Anschluss-)Prüfungen nicht gefeit. Hier sieht sich das Finanzamt gerne genau an, ob du die Vereinbarungen, die ihr bei der letzten Prüfung getroffen habt, auch umgesetzt hast, etwa das sorgfältigere Führen des Kassenbuchs.

Turnusmäßige Prüfungen

Die Rentenversicherungsträger müssen ihre Betriebsprüfungen per Gesetz in der Regel alle vier Jahre durchführen, der Turnus ist abhängig von Betriebsgröße und der Zahl der Angestellten.

Was sind Anzeichen dafür, dass eine Steuerprüfung ansteht?

Das einzig wirklich eindeutige Anzeichen für eine anstehende Steuerprüfung ist die Ankündigung des Finanzamts oder der Rentenversicherung, die sogenannte Prüfungsanordnung. Du und gegebenenfalls dein gegenüber dem Finanzamt vertretungsberechtigtes Steuerberatungsbüro erhalten dann einen Brief mit dem Gegenstand der Prüfung, dem Zeitraum, der geprüft wird, sowie Ort und Termin, an denen die Prüfung stattfinden soll.

Unregelmäßigkeiten und „Vorbehalt der Nachprüfung“

Ansonsten ist neben den schon erwähnten stark unregelmäßigen Umsätzen oder unzuverlässigen Abgaben von Steuererklärungen ein Vermerk auf dem Steuerbescheid ein Indiz für eine bevorstehende Prüfung: „Der Bescheid steht nach § 164 AO unter dem Vorbehalt der Nachprüfung“. Dieser Vermerk bedeutet, dass du in der engeren Auswahl des Finanzamts für eine Steuerprüfung bist, muss jedoch nicht zwangsläufig direkt eine Prüfung zur Folge haben. Aber Obacht: Die Prüfung kann das Finanzamt noch bis zu drei Jahre später anberaumen.

Wie erfolgt eine Steuerprüfung? Was wird geprüft? Wie ist der Ablauf?

Bei einer Steuerprüfung darf sich die prüfende Person des Finanzamts alle Geschäftsunterlagen mit Steuerrelevanz ansehen. Das sind sämtliche Belege, aber auch Gegenstände des Betriebsvermögens. Wenn du eine Kaffeemaschine oder ein Handy auf Firmenkosten gekauft hast, dann sollten sich diese Gegenstände auch in der Firma befinden und nicht bei dir zu Hause.

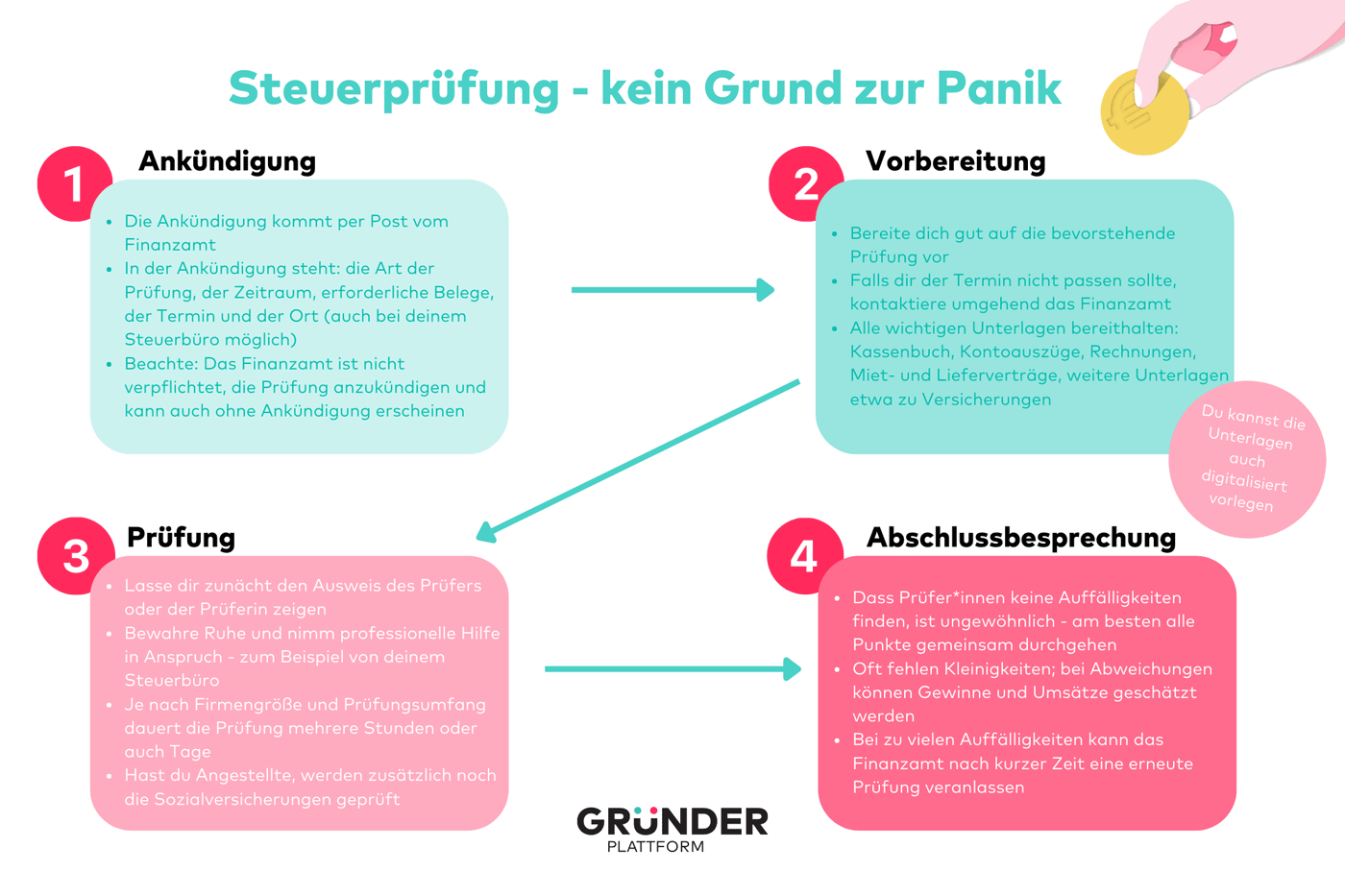

Schritt 1: Die Ankündigung

Im ersten Schritt bekommst du Post vom Finanzamt mit der Prüfungsanordnung. Sofern du ein Steuerberatungsbüro bevollmächtigt hast, in deinem Namen mit dem Finanzamt zu kommunizieren, erhält dieses das Ankündigungsschreiben möglicherweise sogar zuerst. In dem Moment, in dem die Prüfungsanordnung bei dir oder deinem Steuerbüro eingegangen ist, entfällt die Möglichkeit der straffreien Selbstanzeige von Steuerhinterziehungen. Es gibt Finanzämter, die die Prüfung deshalb zunächst telefonisch ankündigen, sodass ein kurzer Zeitraum bis zum Eintreffen der schriftlichen Ankündigung bleibt, um gegebenenfalls Versäumnisse bei den Behörden einzuräumen.

In der Prüfungsanordnung stehen:

- die Art der Prüfung

- der Zeitraum, der geprüft wird

- welche Belege du bereithalten musst

- der Name des Prüfers oder der Prüferin

- der Termin, an dem die Prüfung stattfinden soll

- an welchem Ort die Prüfung stattfinden soll

Schritt 2: Die Vorbereitung

Nach Erhalt der Prüfungsanordnung bleiben dir normalerweise einige Wochen bis zur Prüfung, sodass genug Zeit für eine gründliche Vorbereitung bleibt. Sollte dir der Termin aus wichtigen Gründen ungelegen kommen (Urlaub, längere Krankheit oder ähnliches), oder möchtest du, dass die Prüfung an einem anderen als dem vom Finanzamt vorgeschlagenen Ort stattfindet, ist jetzt der richtige Zeitpunkt für eine Kontaktaufnahme. Rufe den/die Prüfer*in an, sofern eine Telefonnummer angegeben ist. Oder schicke per E-Mail eine Rückrufbitte. Im Gespräch lassen sich Termin und Ort meist problemlos ändern.

Tipp: Wenn du ein Steuerberatungsbüro hast, bieten sich dessen Räume für die Prüfung an. Aktuelle Unterlagen liegen meist ohnehin hier und fachkundige Unterstützung ist in jedem Fall sinnvoll, auch wenn sie Geld kostet (dazu später mehr).

Unterlagen bereithalten

Achte darauf, dass sämtliche in der Prüfungsanordnung geforderten Unterlagen und Belege vollständig und idealerweise chronologisch sortiert sind. Oft prüfen Finanzamt oder Rentenversicherung die drei letzten abgeschlossenen Jahre – es ist also sinnvoll, diese Akten noch nicht in Kisten einzulagern.

Je nach Prüfungsart sind üblicherweise folgende Unterlagen bereitzuhalten:

- komplette Buchhaltung mit Belegen: Kassenbuch, Kontoauszüge, Übersicht Rechnungseingang/-ausgang

- ggf. Betriebswirtschaftliche Auswertungen (BWA)

- ggf. Arbeits-, Miet- und Lieferverträge

- ggf. Lohnsteuer- und Krankenversicherungsunterlagen

Die Unterlagen darfst du – sofern das möglich ist – auch digitalisiert vorlegen. Dann musst du sie zum Beispiel auf einem USB-Stick zur Verfügung stellen oder der prüfenden Person Zugang zu deinem EDV-System gewähren.

Schritt 3: Die Prüfung

Die eigentliche Prüfung kann nun stattfinden. Wenn der/die Prüfer*in in deine Geschäftsräume kommt, lasse dir zunächst den Ausweis zeigen. Dann stelle ihm oder ihr einen geeigneten Arbeitsplatz zur Verfügung. In dem Raum, in dem die Prüfung stattfindet, sollten sich idealerweise nur Dinge befinden, die für die Prüfung relevant sind. Je nach Größe deines Unternehmens und dem Umfang der Unterlagen kann die Prüfung einige Stunden dauern oder auch mehrere Tage.

Ruhe bewahren, professionelle Hilfe in Anspruch nehmen

Bleibe ruhig und stets höflich und sei ansprechbar für eventuelle Nachfragen. Wenn du keinen Arbeitsplatz in deinen Geschäftsräumen zur Verfügung stellen kannst, ist es möglich zu vereinbaren, dass du die Unterlagen und Belege ins Finanzamt bringst. Die bessere Lösung ist in diesem Fall aber, die Prüfung in deinem Steuerberatungsbüro stattfinden zu lassen. Dann hast du auch gleich Profis zur Seite, die sich mit deiner Firma auskennen und alle Fragen beantworten können, die in Prüfungen regelmäßig auftauchen. Bei heiklen Punkten fungiert dein/deine Steuerberater*in als Puffer zwischen der prüfenden Person und dir und deinen Mitarbeitenden, sodass ihr euch nicht um Kopf und Kragen redet.

Sozialversicherungsprüfung

Prüfungen zur Sozialversicherung finden bei deinem Unternehmen nur dann statt, wenn du Angestellte hast – und sie sind vergleichsweise unproblematisch. Aber es gibt Ausnahmen, beispielsweise in der Gastronomie oder Baubranche, wo es häufig vorkommt, dass für Beschäftigte keine oder zu niedrige Sozialversicherungsbeiträge abgeführt werden. Alle anderen sollten diese turnusmäßigen Überprüfungen beim Steuerberatungsbüro durchführen lassen. Oft ist deine Anwesenheit dann gar nicht erforderlich.

Schritt 4: Abschlussbesprechung

Irgendwas ist immer: Dass Prüfende bei einer Außenprüfung gar keine Auffälligkeiten finden, ist eher ungewöhnlich. Die zu bemängelnden Punkte erörtert ihr gemeinsam in einer Abschlussbesprechung. Oft sind es Kleinigkeiten, wie falsch verbuchte oder unvollständige Belege oder eine kleinere Differenz im Kassenbuch. Hier gibt es dann eine Ermahnung.

Vorsicht, Schätzung!

Bei größeren Abweichungen oder Unklarheiten kann das Finanzamt Umsätze und Gewinne schätzen. Das kann teuer werden, denn normalerweise wird zugeschätzt, also ein größerer Umsatz angenommen als der deklarierte. Dann sind Steuern nachzuentrichten: zunächst die Umsatzsteuer (sofort fällig!), weiterhin Gewerbesteuer und Körperschaftssteuer und schließlich auch noch die Einkommensteuer auf deinen Gewinnanteil.

Kompromisse aushandeln

Doch Schätzungen sind eben nur Schätzungen. Wer schlüssig argumentiert, kann versuchen, einen Kompromiss mit dem Finanzamt zu finden. Spätestens jetzt ist ein gutes Steuerberatungsbüro bares Geld wert, denn dort kennt man die Kniffe und kann meist besser als du selbst die Annahmen der Schätzung widerlegen.

Nach der Prüfung ist vor der (Anschluss-)Prüfung

Wenn deine Steuerprüfung nicht glattgelaufen ist und du gravierendere Fehler einräumen, vielleicht sogar Steuern nachzahlen musstest, dann rechne mit einer Anschlussprüfung in einem der Folgejahre. Das Finanzamt möchte sich damit vergewissern, dass du die bei der Prüfung bemängelten Sachverhalte abgestellt hast.

Wie bereitest du dich auf eine Steuerprüfung bestmöglich vor?

Passen Ort und Termin?

Sollten dir Ort und/oder Termin in der Prüfungsanordnung ungünstig erscheinen, nimm frühzeitig Kontakt mit der im Schreiben genannten Ansprechperson auf. Solltest du direkt mit dem/der Prüfer*in sprechen können, ist das eine gute Gelegenheit, ein Gefühl dafür zu bekommen, mit wem du es zu tun hast.

Sind die Unterlagen vollständig?

Du benötigst die Unterlagen, die in der Prüfungsanordnung gefordert sind. In der Regel ist das ein Teil der folgenden Liste:

- Betriebswirtschaftliche Auswertungen (sofern vorhanden)

- Kontoauszüge Geschäftskonten

- Alle verbuchten Belege

- Kassenbücher und Kasse

- Verträge: Lieferantenverträge, Lieferverträge, Arbeitsverträge, Mietverträge, Versicherungsverträge

- Lohnsteuerabrechnungen Arbeitnehmer*innen

- Krankenversicherungen: An- und Abmeldungen Arbeitnehmer*innen

Welche Kosten fallen an? Hilfe durch Steuerberater*innen

Die Prüfung an sich, die Finanzamt oder Rentenversicherungsträger durchführen, kostet dich nichts, aber die Hilfe deines Steuerberatungsbüros ist nicht umsonst. Während Steuerberater*innen normalerweise ihre Tätigkeit nach Gebührenordnung abrechnen müssen, die sich an deinen Umsätzen orientiert, dürfen sie ihr Honorar bei einer Steuerprüfung nach Aufwand in Rechnung stellen. Üblich sind Stundensätze zwischen 120 und 200 EUR, doch keine Sorge: Ein seriöses Steuerberatungsbüro berechnet natürlich nicht die gesamten Stunden, die die Prüfer*innen in seinen Räumen verbringen, sondern nur die Zeit, in der die eigenen Mitarbeiter*innen gefordert sind.

Fazit

Eine Steuerprüfung ist eine Prüfung – als solche solltest du sie annehmen. Bereite dich sorgfältig vor und nutze die Möglichkeiten professioneller Unterstützung. Panik ist unbegründet, die Prüfer*innen sind nicht deine Feinde. Sollten sie Schwächen in deiner Buchführung aufdecken, ändere deine Strukturen und mach es in Zukunft besser.

Und wenn du es erst hinter dir hast, wird es statistisch gesehen sehr lange dauern, bis du noch einmal geprüft wirst.