Als Unternehmer*in kennst du diese Situation wahrscheinlich: Du hast deine Waren oder Dienstleistungen pünktlich geliefert, die Rechnung abgeschickt – und dann kommt erst einmal nichts. Das ist nichts Ungewöhnliches. Schließlich möchtest du deinen Kund*innen mit ausreichenden Zahlungszielen genug Zeit geben, dich zu bezahlen. Für dich heißt das aber: Du sitzt auf offenen Rechnungen und wartest auf Geld, das dir weder für deine Privatausgaben noch für dein Business zur Verfügung steht. Reizen Kund*innen das gewährte Zahlungsziel aus, bezahlen sogar verspätet oder gar nicht, kann es vor allem in der Gründungsphase leicht passieren, dass dein Unternehmen unverschuldet in einen Liquiditätsengpass gerät. Um das zu verhindern, gibt es Factoring. Was man darunter versteht, wie es funktioniert, für wen sich Factoring eignet und wie du den richtigen Anbieter findest, liest du jetzt.

Was ist Factoring?

Factoring ist eine Art der Unternehmensfinanzierung und wird auch als Rechnungsvorfinanzierung bezeichnet. Ein Unternehmen verkauft dabei seine offenen Forderungen aus Warenlieferungen oder Dienstleistungen gegenüber Kund*innen an einen Factoringanbieter (den Factor). Das kann eine Bank oder ein anderer Finanzdienstleister sein. Im Gegenzug überweist der Factoringanbieter dem Unternehmen den entsprechenden Rechnungsbetrag und holt sich diesen nach Ablauf der Zahlungsfristen von den Kund*innen des Unternehmens zurück.

Für Unternehmer*innen hat diese Finanzierungsmethode einen großen Vorteil: Zahlen Kund*innen verspätet oder sind die Zahlungsfristen generell sehr lang, verhindert Factoring, dass sich Investitionen erst mit Verspätung realisieren lassen oder das Unternehmen sogar in einen Liquiditätsengpass gerät.

Zahlt ein*e Kund*in gar nicht, ist das nicht Problem des Unternehmens – denn das Ausfallrisiko trägt die Factoringgesellschaft. Falls vom Unternehmen gewünscht, übernimmt der Factoringanbieter zudem das gesamte Forderungsmanagement inklusive Mahn- und Inkassowesen.

Was ist der Unterschied zu Inkasso, Forfaitierung und Zession?

Zu unterscheiden ist Factoring von anderen Formen der Unternehmensfinanzierung. Von Inkasso hast du wahrscheinlich schon einmal was gehört – Forfaitierung und Zession könnten neu für dich sein. Klären wir also einmal die Unterschiede:

- Inkasso: Während sich Factoring auf noch nicht fällige Forderungen bezieht, ist Inkasso eine Methode, um überfällige Forderungen einzutreiben. Geraten Kund*innen in Zahlungsverzug, macht ein Inkassounternehmen die Forderungen für dich geltend. Das Ausfallrisiko – also die Gefahr, auf deinen offenen Rechnungen sitzen zu bleiben – verbleibt beim Inkasso im Gegensatz zum Factoring bei dir.

- Forfaitierung: Forfaitierung ist Französisch und bedeutet so viel wie „im Paket verkaufen“. Dabei handelt es sich um den Verkauf von ausländischen Forderungen. Ein inländischer Lieferant tritt seine Forderungen, die er gegenüber einem ausländischen Abnehmer hat, an die Finanzierungsgesellschaft (Forfaiteur) ab. Meist bieten diese Gesellschaften keine Dienstleistungsfunktionen, tragen aber das Forderungsausfallrisiko. Im Gegensatz zum Factoring wird Forfaitierung meist für kapitalintensivere Transaktionen genutzt und ein Vertrag darüber für einen Einzelfall abgeschlossen.

- Zession: Auch bei der Zession handelt es sich um eine Art der Forderungsabtretung. Die Forderung wird an einen neuen Gläubiger übertragen, im Unterschied zum Factoring aber nicht verkauft. Der neue Gläubiger kann zum Beispiel eine Bank sein, die dem Unternehmen dafür einen Kredit einräumt.

Besondere Arten und Verfahren des Factorings

Beim Factoring lassen sich verschiedene Arten unterscheiden. Welche sich für dein Business am besten eignen, hängt davon ab, was du beabsichtigst. Folgende Factoring-Arten solltest du kennen:

- Full-Service-Factoring/Echtes Factoring: Das Factoring-Unternehmen übernimmt die Haftung für Forderungsfinanzierung und Forderungsmanagement. Diese Art lohnt sich für dich als Unternehmer*in, wenn du dein Rechnungswesen entlasten möchtest, zusätzliche finanzielle Mittel brauchst und dich vor Zahlungsausfällen schützen willst.

- Unechtes Factoring: Beim unechten Factoring verbleibt das Ausfallrisiko trotz Forderungsverkaufs bei dir. Geht das Unternehmen deines bzw. deiner Endkund*in pleite, bekommst du kein Geld – du bist also nicht vor Zahlungsausfällen geschützt. Diese Form des Factorings lohnt sich nur dann, wenn du dich auf die Zahlungsmoral deiner Kund*innen verlassen kannst.

- Offenes Factoring: Legst du als Unternehmer*in Wert auf Offenheit und Transparenz in deinen Geschäftsbeziehungen, kannst du das offene Factoring nutzen – hier erfahren deine Kund*innen, dass du deine Forderungen an einen Finanzdienstleister verkaufst. Dieser tritt gegenüber deinen Kund*innen als Zahlungsempfänger und Ansprechpartner auf. Auf der Rechnung befindet sich also nicht mehr die Bankverbindung deines Unternehmens, sondern die des Factoringanbieters. Ein gutes Beispiel dafür ist Klarna.

- Stilles Factoring: Möchtest du nicht, dass deine Kund*innen wissen, dass du Factoring als Finanzierungsform für dein Unternehmen nutzt, kannst du auf das stille Factoring zurückgreifen. Hierfür benötigst du zwei Geschäftskonten. Dein normales Geschäftskonto, auf das auch die Zahlungen des Factors kommen, und zusätzlich ein Sonderkonto, auf das der Factor zugreifen kann. Deine Kund*innen zahlen in diesem Fall zwar auf dein Konto ein, dieses Konto hast du aber rechts- und insolvenzsicher an den Factor abgetreten. Die Rechnungsübermittlung erfolgt durch den Factor, aber in deinem Namen und mit deinem Briefbogen. Bei dieser Variante trägt der Factor mit dem Blanko-Ankauf der Forderungen ein hohes Risiko, was sich in den Gebühren für seine Dienstleistungen niederschlägt. Erst bei Zahlungsverzug übernimmt der Factor für dich das Inkasso.

- Inhouse-Factoring: Inhouse-Factoring ist für große Firmen interessant, aber auch für Startups, Existenzgründer*innen und KMU – die Forderungen werden zwar an den Factoringanbieter verkauft, Debitorenbuchhaltung, Mahnwesen und Inkasso verbleiben aber in deinem Unternehmen. Dadurch hast du geringere Kosten. Diese Variante wird auch gerne in Kombination mit dem stillen Factoring genutzt.

Für welche Factoringart du dich als Unternehmer*in auch entscheidest: Befasse dich vorher in Ruhe mit den einzelnen Leistungen, den Konditionen der verschiedenen Anbieter und dem generellen Prozess des Factorings.

Für wen eignet sich Factoring?

Factoring eignet sich für viele Unternehmen, unabhängig von ihrer Größe. Ganz gleich, ob du zum Beispiel eine Kanzlei gründen, einen Onlineshop eröffnen oder eine Agentur gründen möchtest, kannst du Factoring für die Finanzierung deines Business nutzen. Einzige Voraussetzung ist, dass du gegenüber deinen Abnehmer*innen regelmäßig abgeschlossene Leistungen erbringst. Das kann sowohl im B2B- als auch im B2C-Bereich der Fall sein.

Wenn du die genannte Voraussetzung erfüllst, kann Factoring eine geeignete Möglichkeit sein, die Liquidität deines Unternehmens fortlaufend sicherzustellen. Dabei spielt es keine Rolle, wie groß dein eigenes Business ist: Ob als Freiberufler*in, Gewerbetreibende*r oder als Arbeitgeber*in mit mehreren Angestellten – Factoring lohnt sich für viele Branchen und Unternehmensgrößen. Und zwar vor allem dann, wenn du deinen Kund*innen lange Zahlungsfristen gewährst bzw. gewähren musst. Wichtig ist eben, dass du, wenn du deine Rechnung schreibst, die Leistung bereits vollständig erbracht hast.

Zusammengefasst eignet sich Factoring für dein Business, wenn:

- dein Unternehmen überwiegend im B2B-Bereich tätig ist

- deine Endkund*innen zahlungs-, kredit- und versicherungsfähig sind

- deine Kund*innen keine eigenen Forderungen wie z. B. Mängelansprüche stellen

- du deine in Rechnung gestellten Leistungen vollständig erbracht hast

- das Zahlungsziel deiner Forderungen maximal 90 Tage beträgt

Wie funktioniert Factoring?

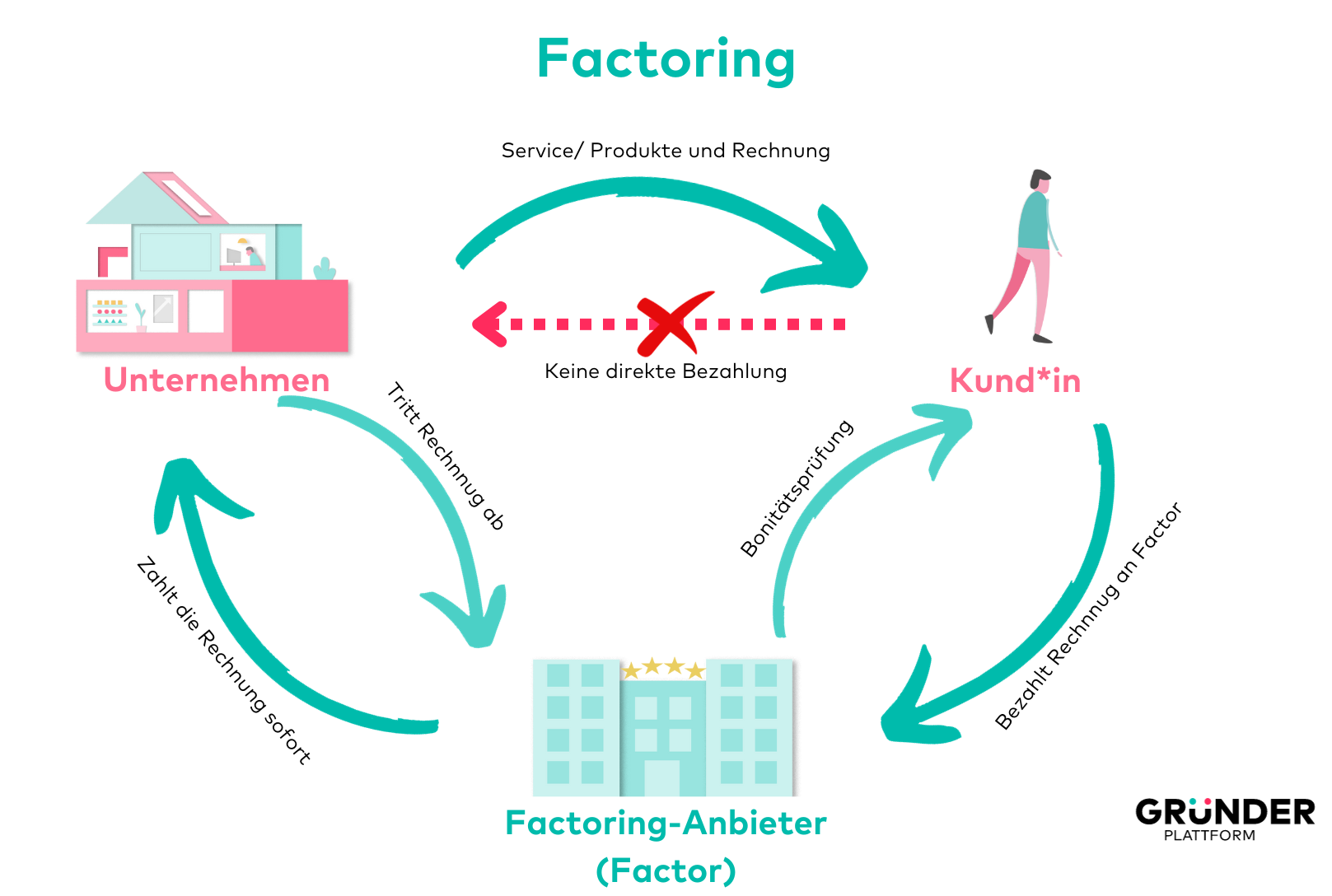

Entscheidest du dich, Factoring in deinem Unternehmen zu nutzen, setzt sich der Prozess in der Regel aus sechs Schritten zusammen:

- Lieferung und Rechnungsstellung: Dein Unternehmen liefert Waren oder Dienstleistungen an Kund*innen. Für die erbrachte Leistung stellst du eine Rechnung.

- Forderungsabtritt: Damit du schneller an dein Geld kommst, trittst du deine Forderung an ein Factoringunternehmen ab und übermittelst diesem deine Rechnungsdaten.

- Bonitätsprüfung: Der Factor prüft die Zahlungsfähigkeit deiner Kund*innen. Ist die Prüfung erfolgreich, kauft er dir die offene Forderung ab – ab jetzt kannst du keine Ansprüche mehr von deinen Kund*innen einfordern. Eigentümer der Forderung ist der Factor.

- Begleichen der Forderung durch Factor: Den offenen Rechnungsbetrag erhältst du von der Factoringgesellschaft: Sie überweist dir einen Großteil der Rechnungssumme innerhalb von ein bis zwei Werktagen.

- Einforderung der Forderung durch Factor: Deine Kund*innen zahlen nun den Rechnungsbetrag nach Ablauf des vereinbarten Zahlungsziels nicht an dich, sondern an das Factoringunternehmen.

- Überweisung der Restsumme: Ist die Rechnung durch deine Kund*innen beglichen, bekommst du den ausstehenden Rest – manche Anbieter begleichen auch sofort die komplette Rechnungssumme.

Beim Verkauf deiner Forderungen hast du die Wahl: Du kannst regelmäßig mehrere Rechnungen zusammen abtreten oder auch einzelne Forderungen, wenn du zum Beispiel für ein langfristiges Projekt eine hohe Summe mit einer langen Zahlungsfrist in Rechnung stellst.

Welche Vor- und Nachteile hat Factoring?

Deinem Unternehmen bietet Factoring klare Vorteile, allen voran die Sicherung deiner Zahlungsfähigkeit. Allerdings ist diese Dienstleistung natürlich nicht gratis. Ob die Kosten aber ein Nachteil von Factoring sind, ist Auslegungssache – schließlich kostet nahezu jede Dienstleistung Geld.

Vorteile von Factoring

Den größten Vorteil von Factoring kennst du bereits: Du kannst die Zahlungsfähigkeit deines Unternehmens sicherstellen, denn dein Geld bekommst du schnell und unabhängig von der Zahlungsfähigkeit deiner Kund*innen. Du hast mehr Planungssicherheit, weil du nicht die Sorge haben musst, dass Kund*innen am Ende des Monats deine Rechnungen nicht bezahlen. Das Ausfallrisiko trägt das Factoringunternehmen.

Da sich in deiner Bilanz keine Vielzahl an unbezahlten Forderungen ansammelt, hast du zudem eine bessere Position gegenüber Banken und Investor*innen. Das erleichtert die Suche nach Geldgeber*innen und stärkt deine Stellung bei einer Bonitätsprüfung, wenn du beispielsweise eine Wachstumsfinanzierung für dein Unternehmen beantragen willst.

Alle Vorteile von Factoring auf einen Blick:

- Erhöhung der Liquidität deines Unternehmens

- Langfristige Liquiditätsplanung

- Entlastung deiner Buchhaltung (je nach Art des Factorings kümmert sich die Factoringgesellschaft um Mahnwesen und Inkasso)

- Schutz vor Zahlungsausfällen (Ausfallrisiko legt beim Factoringanbieter)

- Bessere Bonität (wichtig für Kreditvergabe und bei Bonitätsprüfungen)

- Wettbewerbsvorteile (durch längere Zahlungsfristen für Kund*innen)

- Zeitersparnis

- Fortlaufende Bonitätskontrolle deiner Kund*innen

- Wegfall der Kosten für eine Kreditversicherung

- Gutes Verhältnis zu deiner Hausbank aufgrund guter Liquidität

Trittst du deine Forderung an ein Factoringunternehmen ab, musst du dich nicht mehr mit offenen Rechnungen und nicht bezahlten Forderungen herumschlagen. Da der Factoringanbieter für dich das Forderungsmanagement übernimmt, kannst du dich ganz auf das Kerngeschäft deines Business konzentrieren.

Nachteile von Factoring

Wie eigentlich immer hat auch die Finanzierungsmethode des Factorings nicht nur Vorteile, sondern auch Nachteile, die du kennen solltest. Lagerst du dein Forderungsmanagement an ein anderes Unternehmen aus, kostet das Geld. Das Factoringunternehmen übernimmt für dich zum einen die Rechnungsprüfung, zum anderen finanziert es deine Forderungen vor. Wie hoch die Gebühren sind, hängt vom Anbieter ab. Mehr dazu erfährst du gleich.

Ein weiterer Nachteil ist, dass deine Kund*innen – je nachdem, für welche Art von Factoring du dich entscheidest – wissen, dass du deine Forderungen an eine dritte Partei abtrittst. Das kann die Beziehung zwischen dir und deinen Kund*innen belasten. Einige Kund*innen könnten das Gefühl bekommen, dass du ihrer Zahlungsmoral nicht vertraust und deine Forderungen deswegen durch ein anderes Unternehmen eintreiben lässt.

Folgende Nachteile von Factoring sollten dir daher bewusst sein:

- Zusätzliche Kosten für die Dienstleistungen des Factors

- Möglicher negativer Einfluss auf Beziehungen zu Kund*innen

- Weniger Kontrolle durch Auslagerung des Zahlungsmanagements

- Die meisten Factorer kaufen nur die „guten“, also solventen Forderungen

Der letzte Punkt ist Vorteil und Nachteil zugleich: Zwar kannst du dich durch die Auslagerung des Forderungsmanagements ganz auf das konzentrieren, was dir als Unternehmer*in am meisten Spaß macht, statt offenen Rechnungen hinterherzulaufen – allerdings benötigt eine solche Auslagerung immer auch Vertrauen. Nicht mehr du selbst kümmerst dich um dein Rechnungswesen, sondern eine externe Factoringgesellschaft.

Was kostet Factoring?

Als Unternehmer*in weißt du natürlich: Jede Dienstleistung kostet Geld – und so auch die Leistungen des Factors. Factoringgesellschaften verlangen für die Übernahme deines Forderungsmanagements eine Servicegebühr, bestehend aus Zinsen und der sogenannten Factoringgebühr. Diese liegt in der Regel zwischen 0,5 und 5 Prozent des Gesamtbetrags. Die Zinsen fallen für die Finanzierung deiner Forderungen an. Ob noch weitere Gebühren entstehen, etwa für die Bonitätsprüfung deiner Kund*innen, hängt vom Anbieter ab.

Zum besseren Verständnis haben wir dir ein fiktives Kostenbeispiel zusammengestellt:

Gehen wir einmal davon aus, du hast mit deiner Firma Waren an Kund*innen geliefert. In deinen Rechnungen findet sich ein Betrag in Höhe von 10.000 EUR mit einem Zahlungsziel von 30 Tagen. Diese 10.000 EUR sind die offenen Forderungen, die du an das Factoringunternehmen verkaufst. Das Unternehmen überweist dir nach Abtritt der Forderungen 90 Prozent der Summe innerhalb von zwei Werktagen. Dafür leistest du eine Factoringgebühr von 2,5 Prozent und Zinsen in Höhe von 2 Prozent p.a.

Für das Factoring ergeben sich damit folgende Kosten:

| Summe der verkauften Forderungen | 10.000 EUR |

| 2,5 % Factoringgebühr | 250 EUR |

| 90 % des ausgezahlten Betrags | 9.000 EUR |

| 2 % Zinsen auf den ausgezahlten Betrag | 180 EUR |

| Servicegebühr insgesamt (Factoringgebühr + Zinsen) | 430 EUR |

| Ausgezahlter Betrag (= Liquiditätsgewinn) | 8.570 EUR |

Du würdest also für den fiktiven Rechnungsbetrag von 10.000 EUR 430 EUR an die Factoringgesellschaft bezahlen. Dafür übernimmt diese das volle Ausfallrisiko, falls einer deiner Kund*innen nicht zahlen kann. Auch Mahnungen und Inkasso sind nicht mehr deine Aufgabe – denn das Forderungsmanagement liegt in den Händen des Factoringanbieters. Haben deine Kund*innen die Rechnungen beglichen, überweist dir der Factor den restlichen Betrag, in diesem Fall also 1000 Euro; manche überweisen auch sofort den kompletten Betrag.

Welche Factoringanbieter gibt es?

In Deutschland unterliegen Factoringgesellschaften als Finanzdienstleister gesetzlichen Regelungen wie dem Kreditwesen- und dem Geldwäschegesetz. Sie müssen also genau wie Banken strenge Vorgaben erfüllen, um ihre Leistungen anbieten zu dürfen. Dazu gehört auch eine Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin).

Entscheidest du dich, offene Forderungen an ein Factoringunternehmen mit Sitz in Deutschland abzutreten, kannst du dir daher ziemlich sicher sein, dass es sich um einen seriösen Dienstleister handelt. Ungeachtet dessen solltest du dir trotzdem Zeit nehmen, um die Konditionen der verschiedenen Unternehmen zu vergleichen.

Diese zehn Factoringanbieter solltest du kennen:

- A.B.S. Factoring

- Aifinyo

- AFG Allgemeine Factoring Gesellschaft

- FundFlow

- Decimo GmbH

- Wolf Factoring

- Billie

- COMPEON

- Klarna

- Finiata GmbH

Und wusstest du, dass Banken und Sparkassen auch Factoring anbieten? Weitere Anbieter findest du beim Deutschen Factoring Verband.

Nicht alle Factoringgesellschaften werden für dein Business geeignet sein. So gibt es beispielsweise Anbieter, die nur bestimmte Rechtsformen (z. B. GmbH, UG und OHG) vertreten, nicht aber Soloselbstständige oder Handwerker*innen. Einige erfordern einen Unternehmenssitz in Deutschland, während andere auch für Firmen außerhalb Deutschlands tätig werden. Wieder andere setzen einen Mindestumsatz pro Jahr voraus, weshalb sie sich für etablierte Unternehmen, nicht aber für die meisten Gründer*innen eignen.

Die Kosten und Konditionen spielen natürlich ebenfalls eine Rolle. Factoringgesellschaften unterscheiden sich in ihren Angeboten häufig in Punkten wie Mindestumsatz, kleinster bzw. größter Rechnungsbetrag und erhobene Servicegebühr. Überlege dir bei der Wahl auch, wie lange du dich vertraglich an den Anbieter binden möchtest, wie bequem der Prozess ist (z. B. über ein Onlineportal) und ob dich die Registrierung Geld kostet.

Fazit

Mit Factoring als Finanzierungsform hast du als Unternehmer*in den Vorteil, jederzeit liquide zu sein. Das ist vor allem für junge Uternehmen wichtig, die sich in der Regel noch nicht auf größere Liquiditätsreserven verlassen können, sollten Kund*innen verspätet oder gar nicht zahlen. Bei Factoring verkaufst du deine Forderungen an ein Factoringunternehmen. Nach Abzug von Zinsen und Servicegebühr erhältst du in der Regel zwischen 80 und 90 Prozent der Forderung innerhalb kurzer Zeit. Spätestens, sobald der Factor den Rechnungsbeitrag von deinen Kund*innen erhalten hat, bekommst du den Restbetrag der Rechnungssumme.

Dass die Kund*innen ihre Rechnungen tatsächlich bezahlen, ist aber nicht dein Problem – denn beim Factoring trägt der Factor das Risiko. Dir steht das Geld aus deinen Forderungen innerhalb von ein bis zwei Tagen zur Verfügung und du kannst es direkt in dein Business reinvestieren. Auch deine Kund*innen können vom Factoring profitieren, da du ihnen längere Zahlungsfristen anbieten kannst. Das verschafft dir wiederum einen Wettbewerbsvorteil.

Aber auch wenn Factoring verlockend klingt: Suche dir nicht den nächstbesten Anbieter, sondern vergleiche Angebote und Konditionen sogfältig. Möchtest du Factoring als Finanzierungsmethode erst einmal ausprobieren, achte darauf, einen Factor mit flexiblen Vertragsmodellen und Kündigungsfristen zu wählen.