Du träumst davon, dich als Finanzberater*in selbstständig zu machen? Dann bist du hier genau richtig! Denn auch wenn der Markt der Finanzberatung kontrovers diskutiert wird und teilweise einen schlechten Ruf hat – objektiv brauchen Menschen und Unternehmen heute mehr denn je kompetente Beratung bei ihren Finanzentscheidungen – von der Absicherung existenzbedrohender Risiken über Geldanlage und Altersvorsorge bis hin zur Unternehmensfinanzierung.

Als selbstständige*r Finanzberater*in kannst du dein eigenes Unternehmen aufbauen, flexibel arbeiten und anderen Menschen helfen, ihre finanziellen Ziele zu erreichen. Der Weg erfordert natürlich etwas Planung und das richtige Know-how. Wir zeigen dir hier aber Schritt für Schritt, wie du dich erfolgreich als Finanzberater*in selbstständig machst.

Auf einen Blick

- Aufgabenfeld: Als Finanzberater*in unterstützt du Menschen in unterschiedlichen Lebenslagen und beruflichen Situationen bei der Planung ihrer finanziellen Gegenwart und Zukunft.

- Voraussetzungen: Hinter dem gebräuchlichen Begriff „Finanzberater*in“ verbergen sich mehrere Berufsbilder, für die auch unterschiedliche Zulassungen notwendig sind. Wir fokussieren uns hier auf den Anlagebereich mit Erlaubnis als „Finanzanlagenvermittler“ nach § 34f Gewerbeordnung (im Folgenden auch vereinfachend: „34f-Berater*in“).

- Ausbildung: Viele Finanzberater*innen haben eine kaufmännische Ausbildung hinter sich. Ein Einstieg mit finanzbezogenem Studium oder einer IHK-Zertifizierung ist aber auch durchaus üblich.

Was machen Finanzberater*innen?

Als Finanzberater*in bist du die Vertrauensperson für alle Finanzangelegenheiten deiner Kund*innen, in unserem Fall aber speziell für den Anlagebereich. Dein Arbeitsalltag ist vielfältig und erfordert sowohl fachliche Expertise als auch starke kommunikative Fähigkeiten. Je nach Spezialisierung variieren die Schwerpunkte, aber das Grundprinzip bleibt gleich: Du hilfst Menschen oder Unternehmen dabei, ihre finanziellen Ziele zu erreichen und Risiken zu minimieren. Grundsätzlich kannst du sowohl gewerbliche Kund*innen als auch Privatkund*innen beraten.

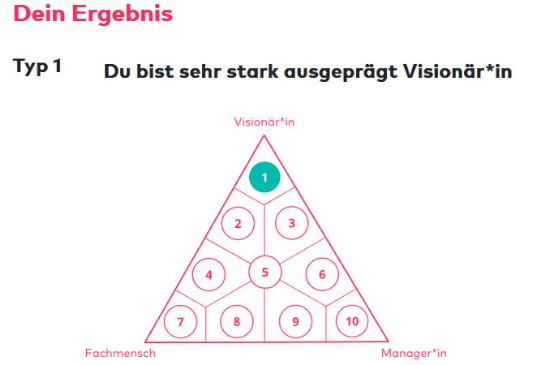

Neugierig, welcher Unternehmertyp du bist?

Melde dich an, um den Test zu machen!

Finanzberatung für Privatkund*innen

Die Privatkundenberatung kann je nach deiner Ausrichtung zum Herzstück deiner Finanzberatung werden. Hier geht es darum, individuelle Lebenssituationen zu verstehen und passende Lösungen zu entwickeln. Auch wenn du abschließend nur zu Geldanlagen beraten darfst, kannst du den Versicherungsbereich nicht komplett ausblenden. Diese Themen lassen sich fachlich nicht komplett trennen, auch wenn die Regulatorik die Versicherungs- und Anlageberatung trennt.

Aus diesem Blickwinkel betrachtet umfassen deine Aufgaben zum Beispiel:

- Analyse der persönlichen Situation bei existenzbedrohenden Risiken und Finanzen

- Beratung zu Geldanlage und Vermögensaufbau

- Planung der Altersvorsorge

- Steueroptimierte Anlagestrategien

Dazu benötigst du nicht nur umfangreiches Fachwissen, sondern auch psychologisches Geschick und Einfühlungsvermögen. Du solltest komplexe Themen verständlich erklären können und bedarfsgerechte Empfehlungen aussprechen. So baust du Vertrauen auf und hilfst deinen Kund*innen am besten weiter.

Finanzberatung für Geschäftskundschaft

Willst du Unternehmen hinsichtlich ihrer Finanzen beraten, erfordert dies zusätzlich ein tiefgreifendes Verständnis für betriebswirtschaftliche Zusammenhänge. Zu deinen Aufgaben als Finanzberater*in für Firmen zählen beispielsweise:

- Betriebliche Altersvorsorge

- Liquiditätsplanung

- Investitionsberatung

Du empfiehlst deiner Firmenkundschaft passende Lösungen für spezifische Anwendungsfälle oder begleitest auch größere Unternehmensentscheidungen.

Arbeitsmodelle und Spezialisierungen

Du kannst dir überlegen, ob du als Finanzberater*in hauptsächlich Privat- oder Geschäftskundschaft bedienen oder beides abdecken möchtest. Zudem gibt es verschiedene Modelle, auf denen du dein Business aufbauen kannst. Als 34f-Berater*in darfst du grundsätzlich deinen Kund*innen Anlageempfehlungen geben. Beim Geschäftsmodell gibt es dann zwei Varianten:

- Die Vermittlung der zur Empfehlung passenden Produkte gegen eine Provision des Produktgebers. Das ist in Deutschland bislang die absolut dominierende Form der Finanzberatung. Du kannst dies entweder als Einzelkämpfer*in bzw. mit eigener Firma tun oder indem du dich einer Vertriebsorganisation anschließt (v.a. Maklerpools oder Finanzvertriebe). Recherchiere genau, bevor du dich einem Vertrieb anschließt, wie deren Ruf bei Ex-Mitarbeiter*innen und Kund*innen ist. Beispielsweise über Firmenbewertungsportale oder Verbraucherzentralen.

- Die gutachterliche Beratung deiner Kund*innen gegen Honorar (Stundensatz, Festpreis oder prozentuale Berechnung nach Anlageerfolg oder Vermögensgröße). Ein kleiner Teil der 34f-Berater*innen im Markt arbeitet nach diesem Modell, das insbesondere von Verbraucherschützern als kundenfreundlicher betrachtet wird.

Unabhängig vom Ertragsmodell hast du inhaltlich natürlich die Möglichkeit, dich durch Spezialisierung im Markt zu positionieren und so vom Wettbewerb abzuheben. Du fokussierst dich dann auf bestimmte Bereiche, wie nachhaltige Geldanlagen oder Unternehmensberatung. So eine Spezialisierung ermöglicht oft höhere Honorare, reduziert aber auch die Zahl potenzieller Kund*innen.

Wie viel verdient man als Finanzberater*in?

Wenn du selbstständig als Finanzberater*in arbeitest, hast du kein festes Gehalt, das jeden Monat gleich ist. Dein Einkommen hängt davon ab, wie viele Kund*innen du hast und welches Geschäftsvolumen diese dir bringen, und kann dementsprechend variieren.

Die Stundensätze für honorarbasierte Finanzberatung liegen in der Regel bei mindestens 100 EUR. Je nach Erfahrung und Spezialisierung sind bis zu 400 EUR oder mehr möglich. In der Produktvermittlung erwirtschaften Einsteigende im Schnitt jährlich etwa 30.000 bis 50.000 EUR brutto. Erfahrene Finanzberater*innen können mit 50.000 bis 100.000 EUR rechnen. Theoretisch ist nach oben hin natürlich keine Grenze gesetzt – je nachdem, wie erfolgreich und spezialisiert du sein wirst.

Erarbeite deinen bankfertigen Businessplan

Ganz einfach mit unserem kostenlosen Tool.

Welche Voraussetzungen brauche ich als Finanzberater*in?

Willst du Finanzberater*in werden, musst du verschiedene Voraussetzungen erfüllen. Dazu gehören rechtliche, persönliche und finanzielle Aspekte. Die rechtlichen Voraussetzungen sind nicht verhandelbar, sondern gesetzlich festgelegt und dienen dem Verbraucherschutz. Persönliche Voraussetzungen hingegen sind wichtig für deinen langfristigen Erfolg, auch wenn sie nicht immer formal geprüft werden. Die finanziellen Voraussetzungen solltest du realistisch einschätzen, um böse Überraschungen zu vermeiden.

Rechtliche Voraussetzungen am Beispiel § 34f Gewerbeordnung

Um selbstständig als Finanzanlagenvermittler*in arbeiten zu dürfen, brauchst du eine Erlaubnis nach § 34f Gewerbeordnung. Diese Regelung soll Verbraucher*innen vor unseriösen Angeboten schützen und stellt sicher, dass nur qualifizierte Personen Finanzberatung anbieten. Die Erlaubnis ist zwingend erforderlich, egal ob du haupt- oder nebenberuflich selbstständig werden möchtest.

Für die Erteilung der §-34f-Erlaubnis musst du vier zentrale Voraussetzungen erfüllen:

- Zuverlässigkeit: Wird durch ein Führungszeugnis und eine Auskunft aus dem Gewerbezentralregister nachgewiesen. Es dürfen keine Einträge vorhanden sein, die Zweifel an deiner Vertrauenswürdigkeit aufkommen lassen. Vorstrafen wegen Betrugs, Untreue oder anderen Vermögensdelikten können zur Ablehnung führen.

- Geordnete Vermögensverhältnisse: Du musst nachweisen, dass du nicht überschuldet bist und deine finanziellen Angelegenheiten im Griff hast. Das wird durch eine Bescheinigung des Finanzamts und/oder einen Nachweis über deine Einkommens- und Vermögenssituation belegt. Bei laufenden Insolvenzverfahren oder erheblichen Schulden wird die Erlaubnis in der Regel nicht erteilt.

- Fachliche Eignung: Diese ist besonders wichtig und kann durch eine Prüfung oder entsprechende Berufserfahrung nachgewiesen werden. Hier akzeptieren die Behörden verschiedene Qualifikationen, von IHK-Prüfungen bis hin zu einschlägigen Hochschulabschlüssen mit finanzwirtschaftlichem Bezug.

Berufshaftpflichtversicherung: Ist obligatorisch und muss eine Mindestdeckung von 1,3 Millionen EUR pro Schadensfall und 1,9 Millionen EUR pro Jahr aufweisen. Diese Versicherung schützt sowohl dich als auch deine Kund*innen vor finanziellen Schäden durch Beratungsfehler.

Fachliche Qualifikation

Eine einschlägige Berufserfahrung von mehreren Jahren mit wesentlichen Bezügen zur Finanzdienstleistungsbranche ist der klassische Weg zur fachlichen Eignung. Das kann eine Tätigkeit bei einer Bank, Versicherung oder einem Finanzdienstleister sein. Alternativ wird eine abgeschlossene Berufsausbildung im kaufmännischen Bereich anerkannt, idealerweise ergänzt durch ein abgeschlossenes Studium mit betriebswirtschaftlichem Hintergrund. Fächer wie BWL, VWL, Wirtschaftsrecht oder Wirtschaftsingenieurwesen bieten dir eine solide Grundlage.

Falls du diese Voraussetzungen nicht erfüllst, kannst du alternativ an einer IHK-Prüfung „Finanzanlagenfachmann/-frau“ teilnehmen. Diese Prüfungen sind speziell für Quereinsteiger*innen konzipiert, die Finanzberater*in werden wollen.

Persönliche Eigenschaften

Die Finanzbranche ist komplex und vertrauensbasiert und nach vielen negativen Schlagzeilen aus mehreren Jahrzehnten wird die Diskussion zum „richtigen und fairen“ Geschäftsmodell teilweise hitzig geführt. Fakt ist: Am Ende kommt es neben aller Fachkenntnis auf deine persönliche Integrität an, ob du gut als Finanzberater*in bist. Daher sind gerade auch persönliche Kompetenzen gefragt, wie:

- Kommunikationsstärke und Empathie

- Vertrauenswürdigkeit und Integrität

- Analytisches Denkvermögen

- Verkaufstalent

- Stressresistenz

- Kontinuierliche Lernbereitschaft

Welche Rechtsform passt zu deinem Business?

Beantworte die Fragen und finde es mit unserem Tool heraus.

Finanzielle Voraussetzungen

Für den Start in die Selbstständigkeit als Finanzberater*in solltest du folgende Kosten einplanen:

Kostenart | Betrag |

Gewerbeanmeldung | 15–65 EUR |

§-34f-Erlaubnis | 500–1.500 EUR |

Berufshaftpflichtversicherung | 1.000–3.000 EUR jährlich |

Büroausstattung | 2.000–5.000 EUR |

Marketing/Website | 1.000–5.000 EUR |

| Lebenshaltungskosten (6 Monate) | 15.000–30.000 EUR |

Das entspricht einer Gesamtinvestition von 20.000 bis 45.000 EUR.

Welche Ausbildung braucht man, um Finanzberater*in zu werden?

Finanzberater*in ist wie erwähnt kein klassischer Ausbildungsberuf, sondern ein Tätigkeitsfeld, das verschiedene Zugangswege und Berufsbilder bietet. Diese Flexibilität macht die Tätigkeit sowohl für Absolvent*innen klassischer Finanzausbildungen als auch für Quereinsteiger*innen attraktiv. Die Wahl des richtigen Ausbildungswegs hängt von deiner aktuellen Situation, deinen Vorkenntnissen und deinen Karrierezielen ab.

Der klassische Weg: eine kaufmännische Ausbildung

Der traditionelle Weg führt über eine kaufmännische Ausbildung mit anschließender Weiterbildung. Die Ausbildung zum Bankkaufmann oder zur Bankkauffrau vermittelt fundamentale Kenntnisse über Finanzprodukte, Kreditwesen und Kundenberatung. Ebenso qualifiziert die Ausbildung zum Kaufmann oder zur Kauffrau für Versicherungen und Finanzen, die sich stärker auf Versicherungsprodukte und Risikomanagement fokussiert.

Nach der Ausbildung folgt typischerweise eine Weiterbildung zum Fachberater oder zur Fachwirtin, die das Wissen vertieft und spezialisiert. Diese Kombination bietet dir eine solide Grundlage.

Kann ich Finanzberatung studieren?

Ein spezielles Studium für angehende Finanzberater*innen gibt es zwar nicht. Doch Fächer wie Betriebswirtschaftslehre mit Schwerpunkt Finanzwesen, Volkswirtschaftslehre oder Wirtschaftsrecht bieten das theoretische Rüstzeug für komplexe Beratungssituationen. Studierende haben oft bessere Chancen auf Führungspositionen oder die Beratung vermögender Kund*innen.

IHK-Qualifikation für Quereinsteiger*innen

Der Quereinstieg ist möglich, da für den Beruf Finanzberater*in keine festgelegte Ausbildung notwendig ist. Viele erfolgreiche Berater*innen kommen aus ganz anderen Branchen und bringen von dort wertvolle Erfahrungen mit. Voraussetzung ist allerdings der Nachweis der fachlichen Eignung, meist durch eine IHK-Prüfung. Diese Abschlüsse sind bundesweit anerkannt und berechtigen zur Beantragung der erforderlichen Gewerbeerlaubnis. Sie ermöglichen eine strukturierte Herangehensweise an die komplexe Materie der Finanzberatung.

Diese Qualifikationen kannst du bei der IHK bekommen:

- Geprüfte*r Finanzanlagenfachmann/-frau (IHK): Diese Qualifikation ist speziell auf die Beratung von Privatkund*innen ausgerichtet und deckt alle wesentlichen Bereiche ab. Die Prüfung umfasst sowohl schriftliche als auch mündliche Teile und behandelt Themen wie Anlageprodukte, Altersvorsorge, Versicherungen und rechtliche Grundlagen. Der Abschluss berechtigt dich zur Beantragung der §-34f-Erlaubnis und wird von Kund*innen und Kooperationspartnern als seriöser Qualifikationsnachweis anerkannt. Die Vorbereitungszeit dauert je nach Vorkenntnissen 6 bis 12 Monate.

- Fachwirt*in für Finanzberatung (IHK): Hierbei handelt es sich um einen öffentlich-rechtlich anerkannten Abschluss auf Meisterebene. Der Schwerpunkt liegt auf Beratung zur Unternehmensfinanzierung, was diesen Abschluss besonders wertvoll für die Beratung von Firmenkund*innen macht. Fachwirt*innen haben oft bessere Verdienstmöglichkeiten und können komplexere Beratungsmandate übernehmen. Die Weiterbildung ist anspruchsvoller und dauert in der Regel 12 bis 18 Monate.

- Versicherungsfachmann/-frau (IHK): Spezialisierung auf Versicherungen, die einen großen Teil der Finanzberatung ausmachen

Weitere Qualifikationen und Zertifikate

- Certified Financial Planner (CFP): International anerkanntes Zertifikat, Goldstandard der Finanzplanung

- European Financial Advisor (EFA): Europäisches Zertifikat, das die Besonderheiten des EU-Rechts berücksichtigt, ideal für grenzüberschreitende Finanzberatung

- Fachberater für Finanzdienstleistungen (DVA): Zertifikat des Deutschen Versicherungsakademie, Fokus auf Versicherungen und Risikomanagement

Kostenloses Online-Marketing Training

Lerne in 3 Wochen, wie du systematisch online Kunden gewinnen kannst

Finanzberater*in oder Vermögensberater*in – was ist der Unterschied?

Die Begriffe „Finanzberater*in“ und „Vermögensberater*in“ werden oft synonym verwendet, sind aber beide nur allgemeiner Sprachgebrauch, also kein formaler Abschluss. Sie haben auch unterschiedliche Schwerpunkte. Finanzberatung umfasst die gesamte finanzielle Beratung von Budgetplanung über Versicherungen bis hin zu Krediten und Altersvorsorge.

Vermögensberater*innen fokussieren sich hingegen speziell auf Vermögensverwaltung, Anlagestrategien und Portfoliomanagement. Die Vermögensberatung zeichnet sich dadurch aus, dass zwischen Kund*in und Bank/Vermögensverwaltung gemeinsam eine Strategie entwickelt wird, die anschließende Umsetzung – inklusive aller konkreten Anlageentscheidungen – aber an die Vermögensverwaltung delegiert ist.

Vermögensberater*innen sind also spezialisierte Finanzberatende und arbeiten oft mit Kund*innen, die bereits über ein gewisses Vermögen verfügen. Finanzberater*innen beraten auch Menschen in frühen Lebensphasen oder mit geringerem Einkommen bei allen finanziellen Fragen. Beide Berufsbezeichnungen sind in Deutschland wie gesagt nicht geschützt, die rechtlichen Anforderungen sind jedoch dieselben.

Schritt für Schritt Finanzberater*in werden

Jetzt weißt du schon eine ganze Menge über deinen Weg zur Selbstständigkeit als Finanzberater*in. Doch wie gründest du jetzt dein eigenes Beratungsunternehmen? Wir gehen die einzelnen Schritte mit dir durch – von der Idee bis zu deinen ersten Kund*innen.

Schritt 1: Geschäftsmodell entwickeln

Bevor du dich als Finanzberater*in selbstständig machst, brauchst du ein tragfähiges Geschäftsmodell. Darin hältst du in strukturierter Form alle wichtigen Aspekte deiner Geschäftsidee fest.

Am Anfang steht eine gründliche Zielgruppenanalyse: Möchtest du mit Privat- und Geschäftskunden arbeiten? Gibt es einen bestimmten Bereich, auf den du dich spezialisieren möchtest? Welche Probleme und Bedürfnisse bewegen deine Zielgruppe? Und wie könntest du sie am besten lösen?

Anhand deiner Antworten legst du dein Leistungsportfolio fest, also alle Dienstleistungen, die du anbieten möchtest, deine Spezialgebiete und dein Vergütungsmodell. Außerdem solltest du dir überlegen, wie du deine Gründung finanzieren möchtest und langfristig liquide bleibst – darin bist du ja vermutlich bereits Expert*in.

Manche Finanzberater schließen sich größeren Vertrieben an, die extrem verkaufsorientiert agieren und zumindest in der Vergangenheit wegen ihres Geschäftsgebarens teilweise stark kritisiert wurden. Sei insbesondere vorsichtig, wenn es in dem Vertrieb zur Praxis gehört, zunächst Familie und Freunde zu Produktkäufen zu bewegen. Das ist für dich und dein Netzwerk nicht nachhaltig und kann zu viel Ärger und Frust führen.

Schritt 2: Businessplan schreiben

Das Geschäftsmodell aus Schritt 1 bietet die perfekte Grundlage für deinen Businessplan. Darin führst du dein Vorhaben noch einmal detaillierter aus und rechnest es mit Annahmen für die ersten Jahre durch. Unser Businessplan-Tool hilft dir, dich an die erforderliche Struktur zu halten. Denn mit deinem Businessplan bewirbst du dich um Finanzierungen und Förderungen. Und Geschäftspartnern oder Investor*innen gibt er ebenfalls Einblick in deine Pläne.

Welche Rechtsform – Gewerbe oder Freiberufler*in?

Wer sich als Finanzierungsberater*in selbstständig machen möchte, muss dazu ein Gewerbe anmelden. Die Tätigkeit als Finanzberater*in gilt grundsätzlich als Gewerbe, da sie auf den Verkauf von Finanzprodukten ausgerichtet ist. Ausnahme: Du führst eine reine Beratungstätigkeit ohne Produktverkauf aus und/oder bist ausschließlich als Gutachter*in tätig. Dann kannst du auch in der Finanzberatungsbranche Freiberufler*in werden. Gründest du mit anderen zusammen, sind weitere Rechtsformen möglich, wie zum Beispiel eine GmbH.

Schritt 3: Finanzierung sicherstellen

Wie du oben gelesen hast, brauchst du für den Start in die Selbstständigkeit als Finanzberater*in etwa 20.000 bis 45.000 EUR Startkapital. Wenn du nicht im Home-Office arbeiten möchtest, kommen noch Kosten für ein Büro und dessen Ausstattung auf dich zu. Um das alles zu finanzieren, kannst du einen Kredit aufnehmen oder eine Förderung wie den Gründungszuschuss beantragen. Unser Finanzierungsfinder hilft dir bei der Suche nach geeigneten Angeboten.

Schritt 4: Dein Business anmelden

Für deine Tätigkeit als Finanzberater*in (genauer: Finanzanlagenvermittler*in) musst du die Erlaubnis des Gewerbeamts nach § 34f der Gewerbeordnung beantragen. Stelle vorab sicher, dass du alle erforderlichen Dokumente beisammen hast. Dazu gehört auch die Gewerbeanmeldung. Dann musst du deine Tätigkeit noch beim Finanzamt anmelden. Dazu füllst du den Fragebogen zur steuerlichen Erfassung aus. Tipp: In der Gründerplattform-App klappen Gewerbe- und Finanzamtsanmeldung schnell und einfach in einem Schritt. Außerdem sind Anmeldungen bei der IHK, der Berufsgenossenschaft, der Krankenkasse und ggf. der Rentenversicherung erforderlich.

Schritt 5: Betriebsausstattung organisieren

Damit du bald richtig als Finanzberater*in durchstarten kannst, brauchst du die passende Ausstattung für dein Büro. Dazu zählen neben Möbeln, Computer, Internet und Drucker auch spezielle Software-Lösungen, die du für deine Arbeit benötigst. Das sind zum Beispiel:

- CRM-System

- Finanzplanungs- oder ähnliche Fachsoftware

- Buchhaltungssoftware

- Software für Angebots- und Vertragsverwaltung

Ebenfalls wichtig sind betriebliche Versicherungen. Denk dran: Die Betriebshaftpflicht musst du schon bei der Beantragung der §-34f-Erlaubnis vorweisen können. Ebenfalls nützlich sind eine Rechtsschutz- und eine Cyberschutzversicherung. Checke deine Risiken ganz einfach mit unserem Versicherungs-Check.

Schritt 6: Marketing und Akquise

Nun bist du bereit, deine ersten Kund*innen an Land zu ziehen. Wähle dazu geeignete Marketingmaßnahmen aus, die zu deiner Zielgruppe und deiner Spezialisierung passen. Die Basis und digitale Visitenkarte für dein Business bildet eine eigene Website, auf der du dich und deine Dienstleistungen präsentierst. Außerdem kannst du folgende Möglichkeiten nutzen, um Kund*innen zu gewinnen:

Online-Maßnahmen:

- Suchmaschinenoptimierung (SEO)

- Google-Unternehmensprofil erstellen

- Social-Media-Marketing

- Content-Marketing (Blog, Newsletter)

- Online-Bewertungen und Testimonials

Offline-Maßnahmen:

- Networking-Events besuchen

- Kooperationen mit anderen Dienstleister*innen

- Vorträge und Seminare halten

- Empfehlungsmarketing

Schritt 7: Prozessoptimierung und Weiterbildung

Auch die Finanzbranche erfordert es, immer auf dem aktuellen Stand zu bleiben. Nur so kannst du deine Kundschaft verantwortungsvoll und passgenau beraten. Zum einen ist es sinnvoll, nach ersten Erfahrungen deinen Beratungsprozess zu standardisieren und regelmäßig zu überprüfen. Ein mögliches Vorgehen wäre zum Beispiel dieses:

- Erstberatung und Bedarfsanalyse

- Konzepterstellung

- Produktauswahl und -vergleich

- Angebotserstellung

- Vertragsabschluss

- Nachbetreuung

Wichtig ist auch, Dokumentationspflichten einzuhalten. Dazu gehört es, ein Beratungsprotokoll zu erstellen, die Geeignetheitsprüfung zu dokumentieren, Kund*innen über mögliche Risiken aufzuklären und auf das gesetzliche Widerrufsrecht hinzuweisen.

Um deine Arbeit zu optimieren, kannst du dir Feedback von deinen Kund*innen einholen und ein effektives Beschwerdemanagement etablieren. Bilde dich außerdem regelmäßig zu relevanten Themen weiter, damit du stets die beste Lösung bieten kannst.

Fazit

Finanzberater*in zu werden bietet hervorragende Chancen für alle, die sich für Finanzen begeistern und gleichzeitig anderen Menschen helfen möchten. Der Markt ist groß und wächst stetig, da das Bewusstsein für die Notwendigkeit professioneller Finanzberatung zunimmt. Mit der richtigen Vorbereitung, kontinuierlicher Weiterbildung und einer kundenorientierten Arbeitsweise steht deiner erfolgreichen Selbstständigkeit als Finanzberater*in nichts im Wege. Der Markt belohnt kompetente und vertrauensvolle Beratung – nutze diese Chance!

Dein nächster Schritt: Beginne mit einer ehrlichen Selbsteinschätzung deiner Stärken und Schwächen und entwickle dein Geschäftsmodell. Erstelle dann einen detaillierten Businessplan mit unserer Vorlage und hole dir bei Bedarf professionelle Unterstützung bei der Gründung. Der Weg mag herausfordernd sein, aber er lohnt sich!

FAQ

Die Stundensätze von honorarbasiert arbeitenden Finanzberater*innen liegen bei mindestens 100 EUR, bis zu 400 EUR oder mehr sind möglich. In der Provisionsberatung verdienen Einsteigende etwa 30.000–50.000 EUR brutto jährlich, erfahrene Finanzberater*innen 50.000–100.000 EUR. Nach oben gibt es theoretisch keine Grenze.

Finanzberater*in zu werden lohnt sich, wenn du über eine kaufmännische Ausbildung, ein betriebswirtschaftliches Studium oder mindestens vier Jahre einschlägige Berufserfahrung hast – ist also auch als Quereinsteiger*in möglich. Der Markt bietet gute Chancen, da Finanzberatung großen Einfluss auf die Altersvorsorge hat und sich immer mehr Menschen professionelle Unterstützung dabei suchen.

Du benötigst im hier beschriebenen Segment eine Erlaubnis nach § 34f Gewerbeordnung. Dafür musst du vier Voraussetzungen erfüllen: Zuverlässigkeit, geordnete Vermögensverhältnisse, fachliche Eignung und eine Berufshaftpflichtversicherung.