Du hast eine tolle Idee, wie du nebenberuflich oder in Teilzeit etwas Geld hinzuverdienen könntest? Du möchtest erst einmal im Kleinen starten und deine Idee ohne große behördliche Hürden ausprobieren? Dann ist der Start als Kleinunternehmer*in eine gute und unkomplizierte Möglichkeit. Ein paar Fragen gilt es vorher jedoch zu klären: Was bedeutet „Kleinunternehmer“ überhaupt? Wer kann Kleinunternehmer*in werden, für wen lohnt es sich und wer muss zusätzlich ein Gewerbe anmelden? Wir helfen dir durch den Dschungel von Definitionen und Vorschriften.

Definition: Gibt es einen Unterschied zwischen Kleinunternehmer*in und Kleinunternehmen?

Im allgemeinen Sprachgebrauch ist oft dasselbe gemeint, dabei gibt es einen wichtigen Unterschied. „Kleinunternehmen“ sind nach der Definition der Europäischen Union kleine Unternehmen mit höchstens 50 Mitarbeitenden. Bei weniger als 10 Mitarbeitenden spricht man sogar von Kleinstunternehmen. In den Statistiken werden sie häufig mit den mittleren Unternehmen zu den sogenannten KMU (kleine und mittlere Unternehmen) zusammengefasst. Das dient vor allem dazu, sie von den Großkonzernen und der Industrie zu unterscheiden.

Der Begriff „Kleinunternehmer“ entstammt dem Steuerrecht und bezieht sich auf den Umsatz, nicht auf die Mitarbeiterzahl. Bis zu einem Jahresumsatz von höchstens 25.000 EUR müssen Kleinunternehmer*innen keine Umsatzsteuer ausweisen, dürfen aber auch keine Vorsteuer abziehen, was den bürokratischen Aufwand für sie deutlich reduziert. Ein Kleinunternehmen darf also maximal 50 Mitarbeiter*innen beschäftigen, ein*e Kleinunternehmer*in maximal 25.000 EUR Umsatz im Jahr haben. Ein Kleinunternehmen kann zwar von einem/einer Kleinunternehmer*in geführt werden, zwangsläufig ist dieser Zusammenhang aber nicht.

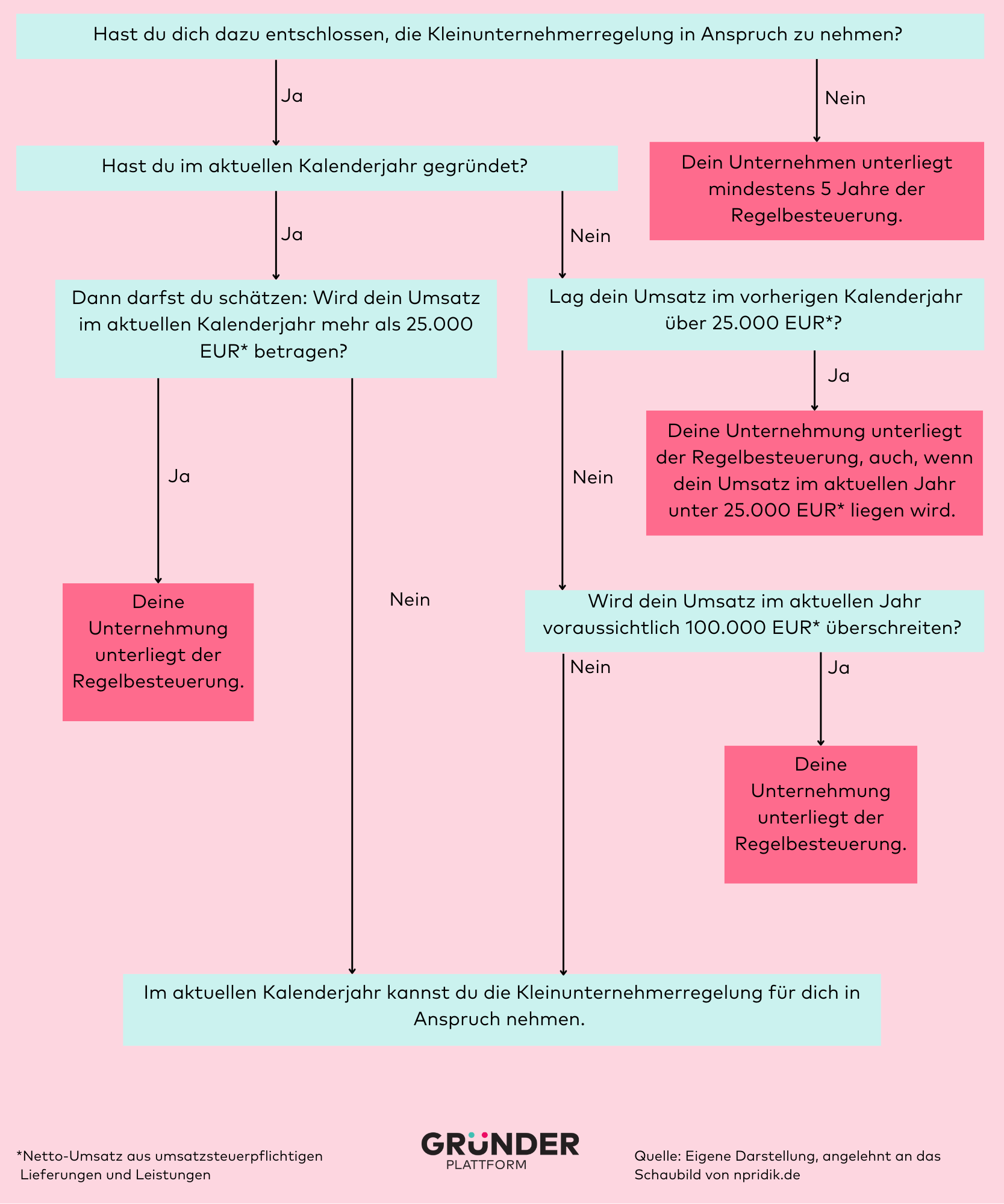

Passt die Kleinunternehmerregelung zu dir? Mach den Test!

Ob du die Voraussetzungen für die Kleinunternehmerregelung erfüllst und ob sie überhaupt das Richtige für dich ist, erfährst du im Handumdrehen mit unserem Test.

Klicke dich durch eine Handvoll Fragen. Am Ende erhältst du eine verständliche Übersicht über die Vor- und Nachteile der Regelung und weißt genau, wie viel Umsatz du machen darfst.

Kleinunternehmer-Check

- Habe ich Anspruch auf die Kleinunternehmerregelung?

- Macht die Regelung für mich Sinn?

- Was passiert, wenn ich über die Umsatzgrenze komme?

Mach den Test und finde Antworten auf deine Fragen!

Kleinunternehmer-Check

Nimmst du die Kleinunternehmerregelung aktuell in Anspruch?

Oder anders gefragt: Bist du bereits selbstständig und weist keine Umsatzsteuer auf deinen Rechnungen aus?

Kleinunternehmer-Check

Lag dein Umsatz im letzten Kalenderjahr über 25.000 EUR?

- Umsatz bedeutet Netto-Einnahmen.

- Umsatzsteuerfreie Einnahmen zählen hier nicht dazu.

- Beispiele hierfür wären:

- ärztliche Heilbehandlungen

- Vermietung und Verpachtung von Grundstücken

- Angebote allgemeinbildender oder berufsbildender Schulen oder auch

- Leistungen selbstständiger Lehrkräfte an solchen Einrichtungen

- Beispiele hierfür wären:

- Welche Einnahmen umsatzsteuerfrei sind, erfährst du in § 4 Nr. 11 bis 28 UStG.

Kleinunternehmer-Check

Hast du bei Beginn der Selbstständigkeit auf die Kleinunternehmerregelung verzichtet?

Hast du in den letzten 5 Jahren auf die Kleinunternehmerregelung verzichtet?

Diese Angabe hast du im Formular „Fragebogen zur steuerlichen Erfassung“ in der Zeile 135 gemacht.

- Klicke hier um einen Screenshot von der Angabe im Formular anzusehen

- Klicke hier um das Formular direkt in ELSTER zu öffnen (ELSTER Zugang nötig)

Kleinunternehmer-Check

Was möchtest du herausfinden?

Bitte wähle, was du herausfinden möchtest. Du hast die Möglichkeit, deinen Anspruch auf die Kleinunternehmerregelung zu prüfen oder die Vor- & Nachteile der Kleinunternehmerregelung zu erfahren.

Keine Sorge: Egal, wofür du dich entscheidest, du kannst später noch einmal die andere Option wählen.

Kleinunternehmer-Check

Achtung – du bist seit Januar dieses Jahres umsatzsteuerpflichtig!

- Du musst jetzt deinen Kund*innen Umsatzsteuer in Rechnung stellen.

- Du musst dem Finanzamt deine Umsätze melden (Umsatzsteuervoranmeldung).

- Du musst deine Umsatzsteuer-Einnahmen (nach Abzug der Vorsteuer) an das Finanzamt überweisen.

Wichtig: Die mit den bisherigen Einnahmen des Jahres anfallende Umsatzsteuer schuldest du dem Finanzamt auch dann, wenn du sie bei deinen Kund*innen nicht eingezogen hast!

Kleinunternehmer-Check

Was du jetzt tun kannst

Rechnungskorrekturen

- Theoretisch ist es möglich, deinen Kund*innen nachträglich eine korrigierte Rechnung mit Umsatzsteuer auszustellen.

- Die Erfolgsaussichten von Rechnungskorrekturen sind aber erfahrungsgemäß eher schlecht und machen keinen guten Eindruck bei deinen Kund*innen.

Wende dich am besten so schnell wie möglich an dein zuständiges Finanzamt.

Gemeinsam findet ihr sicher eine Lösung.

Kleinunternehmer-Check

Du kannst die Kleinunternehmerregelung nicht in Anspruch nehmen

- Du bist an deine Entscheidung, auf die Kleinunternehmerregelung zu verzichten, 5 Jahre lang gebunden.

- Wenn du z. B. im Jahr 2023 darauf verzichtet hast, kannst du sie erst wieder im Jahr 2028 beanspruchen.

- Dies gilt auch, wenn dein Umsatz zwischendurch unter 25.000 EUR bleibt.

Kleinunternehmer-Check

Wann hast du gegründet bzw. wann hast du dies vor?

Bitte wähle:

Kleinunternehmer-Check

Hat dein Umsatz im letzten Kalenderjahr mehr als 25.000 EUR betragen?

- Hier geht es um Netto-Beträge, also alle deine Einnahmen ohne Umsatzsteuer.

- Umsatzsteuerfreie Einnahmen zählen hier nicht dazu.

- Beispiele hierfür wären:

- ärztliche Heilbehandlungen

- Vermietung und Verpachtung von Grundstücken

- Angebote allgemeinbildender oder berufsbildender Schulen oder auch Leistungen selbstständiger Lehrkräfte an solchen Einrichtungen

- Beispiel: Hannah verdient 700 EUR monatlich mit ihrem Sprachkurs an der VHS. Diese Einnahmen musst du nicht einrechnen.

- Welche Einnahmen befreit sind, erfährst du in § 4 Nr. 11 bis 28 UStG.

- Beispiele hierfür wären:

Kleinunternehmer-Check

Wird dein Nettoumsatz im aktuellen Kalenderjahr voraussichtlich über 100.000 EUR liegen?

- Diese Angabe musst du nun schätzen – auch hier wieder ohne umsatzsteuerbefreite Einnahmen.

Kleinunternehmer-Check

Du kannst die Kleinunternehmerregelung nicht in Anspruch nehmen

Für dich bleibt alles, wie es ist. Deine Angaben haben ergeben, dass deine Umsätze zu hoch waren, um die Kleinunternehmerregelung in Anspruch zu nehmen.

Kleinunternehmer-Check

Du kannst die Kleinunternehmerregelung jetzt in Anspruch nehmen

Wenn du das tun möchtest, schreibe deinem Finanzamt eine formlose Nachricht – z. B. so:

"Sehr geehrte Damen und Herren, da meine Umsätze im letzten Jahr die Grenze von 25.000 EUR nicht überstiegen haben und im aktuellen Jahr die Grenze von 100.000 EUR nicht übersteigen werden, nehme ich dieses Jahr die Kleinunternehmerregelung in Anspruch."

Im nächsten Schritt lernst du, worauf du als Kleinunternehmer*in achten musst.

Kleinunternehmer-Check

Merkblatt Kleinunternehmerregelung - Worauf du achten musst

Damit es für dich keine bösen Überraschungen gibt, haben wir ein Merkblatt zusammengestellt, das zusammenfasst, worauf du als Kleinunternehmer*in achten musst. Das kannst du dir hier bequem als PDF herunterladen.

Kleinunternehmer-Check

Wird dein Umsatz im aktuellen Kalenderjahr mehr als 25.000 EUR betragen?

- Diese Angabe musst du nun schätzen. Das sind durchschnittlich 2.083 EUR im Monat. Mit Umsatz sind Netto-Erträge gemeint. Umsatzsteuerfreie Einnahmen zählen hier nicht dazu.

- Beispiele für steuerfreie Umsätze wären:

- ärztliche Heilbehandlungen

- Vermietung und Verpachtung von Grundstücken

- Angebote allgemeinbildender oder berufsbildender Schulen oder auch Leistungen selbstständiger Lehrkräfte an solchen Einrichtungen

- Beispiel: Hannah verdient 700 EUR monatlich mit ihrem Sprachkurs an der VHS. Diese Einnahmen musst du nicht einrechnen.

- Beispiele für steuerfreie Umsätze wären:

- Welche Einnahmen befreit sind, erfährst du in § 4 Nr. 11 bis 28 UStG.

Kleinunternehmer-Check

Du kannst die Kleinunternehmerregelung nicht in Anspruch nehmen

Dein Umsatz überschreitet die 25.000-EUR-Grenze, weshalb du die Kleinunternehmerregelung nicht in Anspruch nehmen kannst.

Kleinunternehmer-Check

Ist die Kleinunternehmerregelung sinnvoll für mich?

Ob die Kleinunternehmerregelung für dich und dein Geschäft sinnvoll ist, hängt von verschiedenen Faktoren ab.

Mit Hilfe von ein paar Fragen bekommst du am Ende eine persönliche Pro- & Contra-Übersicht, sodass du besser entscheiden kannst, was für dich das Beste ist.

Kleinunternehmer-Check

Hast du überwiegend Privat- oder Geschäftskund*innen?

Privatkund*innen (B2C)

Dies sind Endverbraucher*innen, die Produkte oder Dienstleistungen für ihren persönlichen Gebrauch kaufen.

Geschäftskund*innen (B2B)

Dies sind Unternehmen, die Produkte oder Dienstleistungen kaufen, oft zur weiteren Verarbeitung oder zur Nutzung in ihrem eigenen Geschäftsbetrieb.

Kleinunternehmer-Check

Musst du viele (teure?) Anschaffungen für dein Unternehmen tätigen?

Je nachdem, wie dein Geschäft aufgebaut ist, kann es sein, dass du viele Anschaffungen tätigen musst (etwa Ware einkaufen, IT-Einrichtung, etc.).

Versuch einzuschätzen, in welchem Rahmen sich diese Kosten pro Jahr bei dir bewegen.

Kleinunternehmer-Check

Möchtest du schnell starten bzw. etwas ausprobieren?

Willst du eine Geschäftsidee testen, schnell damit loslegen und den bürokratischen Aufwand erst einmal kleinhalten?

Kleinunternehmer-Check

Planst du, Einnahmen außerhalb von Deutschland zu erzielen?

Beispiele hierfür wären:

- Ein Onlineshop, der auch ins Ausland versendet

- Werbeeinnahmen von Facebook, YouTube o.ä.

- Ein Online-Coaching, das du weltweit anbieten möchtest

Kleinunternehmer-Check

Wirst du Rechnungen aus dem Ausland erhalten?

Beispiele:

- Du möchtest Ware, Material o. Ä. im Ausland einkaufen

- Du zahlst für Dienstleistungen aus dem Ausland wie etwa Werbung, IT-Server etc.

Kleinunternehmer-Check

Dein Pro-& Contra als Kleinunternehmer*in

Pro

Contra

Kleinunternehmer-Check

Wie hoch war dein bisheriger Netto-Umsatz in diesem Jahr?

Bitte gib an, wie hoch dein diesjähriger Netto-Umsatz bis zum heutigen Tag war.

Kleinunternehmer-Check

Bitte schätze: Wirst du mit deinen Nettoumsätzen den Betrag von 25.000 EUR bis Jahresende überschreiten?

Kleinunternehmer-Check

Du fällst zum Jahreswechsel aus der Kleinunternehmerregelung. Beachte nun Folgendes:

- Gib dem Finanzamt zum Jahreswechsel Bescheid! Eine formlose Nachricht reicht aus, etwa:

“Sehr geehrte Damen und Herren, hiermit möchte ich Sie darüber informieren, dass ich aufgrund meiner diesjährigen Einnahmen aus der Kleinunternehmerregelung falle.” - Das Finanzamt wird dir dann einen Umsatzsteuer-Voranmeldezeitraum mitteilen. In der Regel beginnst du quartalsweise. Direkt nach diesem Zeitraum musst du deine Umsatzsteuervoranmeldung beim Finanzamt einreichen und die Umsatzsteuer abzüglich Vorsteuer überweisen.

- Das Finanzamt wird dir auch Zahlungstermine mitteilen: Halte diese unbedingt ein, um keine Verzugszinsen zahlen zu müssen! Wenn du ganz sicher gehen möchtest, stimme dem Lastschriftverfahren des Finanzamts zu, um nicht in diese Falle zu geraten.

- Am Ende des Jahres musst du eine Umsatzsteuererklärung abgeben (mit ELSTER oder einer Buchhaltungssoftware deiner Wahl).

- Du musst deinen Kund*innen ab nächstem Jahr die Umsatzsteuer in Rechnung stellen. Das bedeutet, dass du diese ggf. auf deine alten Preise aufschlagen musst, um profitabel zu bleiben.

- Ab dem kommenden Jahr darfst du die auf deine Betriebsausgaben gezahlte Umsatzsteuer als "Vorsteuer" gegenrechnen bzw. abziehen.

Kleinunternehmer-Check

Wäge ab, was für dich das Beste ist

- Wenn du es schaffst, unter den 25.000 EUR bis Jahresende zu bleiben, bleibt für dich alles wie bisher.

- Bevor du jedoch in Erwägung ziehst, deine Umsätze zu begrenzen, solltest du prüfen, ob die Kleinunternehmerregelung wirklich die beste Option für dich ist.

- Wenn dein Geschäft weiterhin gut läuft, wirst du früher oder später nicht um den Wechsel zur Regelbesteuerung herumkommen. In diesem Fall ist es nicht ratsam, zum Jahresende künstlich auf die Umsatzbremse zu treten. Besser ist es, direkt und nahtlos in die Regelbesteuerung überzugehen: Die Erstellung von Umsatzsteuervoranmeldungen ist überschaubar, und der Vorsteuerabzug kann dir erhebliche finanzielle Vorteile bringen.

Kleinunternehmer-Check

Du bleibst Kleinunternehmer*in, da dein Umsatz unter 25.000€ im Jahr bleibt.

- Dein Umsatz bleibt unter 25.000 €, daher ändert sich für dich nichts.

- Falls du freiwillig auf die Kleinunternehmerregelung verzichten möchtest (etwa, weil du das Image des bzw. der Kleinunternehmer*in loswerden oder die Vorteile der Regelbesteuerung nutzen willst), teile dies dem Finanzamt formlos zum Jahreswechsel mit.

- An die Entscheidung bist du dann aber 5 Jahre lang gebunden.

- Formulierungshilfe für ein formloses Anschreiben:

- "Sehr geehrte Damen und Herren, zum Jahreswechsel möchte ich auf die Kleinunternehmerregelung verzichten. Ich bin mir bewusst, dass ich an diese Entscheidung für 5 Jahre gebunden bin."

Kleinunternehmer-Check

Du kannst die Kleinunternehmerregelung in Anspruch nehmen

Wenn du dies tun willst, trägst du im "Fragebogen zur steuerlichen Erfassung" in Zeile 132 deine Umsatzschätzungen für das laufende Jahr ein und setzt den Haken in Zeile 134.

- HIER findest du einen Screenshot von der entsprechenden Stelle im Formular.

- HIER findest du den Link zu dem Formular bei ELSTER (ELSTER-Login nötig).

Solltest du doch die Umsatzgrenze von 25.000 EUR überschreiten, fällst du sofort aus der Kleinunternehmerregelung. Dann gilt:

- Du musst deinen Kund*innen Umsatzsteuer in Rechnung stellen.

- Du musst dem Finanzamt deine Umsätze melden (Umsatzsteuervoranmeldung).

- Du musst deine Umsatzsteuer-Einnahmen (nach Abzug der Vorsteuer) an das Finanzamt überweisen.

Im nächsten Schritt lernst du, worauf du als Kleinunternehmer*in achten musst.

Kleinunternehmer-Check

Achtung – du bist umsatzsteuerpflichtig!

- Du musst deinen Kund*innen bereits mit Überschreitung der 100.000-EUR-Grenze die Umsatzsteuer in Rechnung stellen.

- Du musst dem Finanzamt deine Umsätze melden (Umsatzsteuervoranmeldung).

- Du musst deine Umsatzsteuer-Einnahmen (nach Abzug der Vorsteuer) an das Finanzamt überweisen.

Wichtig: Du schuldest dem Finanzamt bereits ab Überschreitung der 100.000 EUR die anfallende Umsatzsteuer – auch dann, wenn du sie bei deinen Kund*innen nicht eingezogen hast.

Hast du dieses Jahr gegründet?

Die Kleinunternehmerregelung

Im Grunde kann jede*r mit einer guten Geschäftsidee Kleinunternehmer*in werden. Dabei ist es egal, ob du Solopreneur*in bist, also alleine startest oder im Team. Das, worauf es ankommt, ist der erzielte Umsatz.

Der Begriff wird nämlich allein nach der Kleinunternehmerregelung aus § 19 des Umsatzsteuergesetzes (UStG) definiert, und die besagt, dass du nicht mehr als 25.000 EUR Umsatz pro Jahr machen darfst (bis 2024: 22.000 EUR). Aufgepasst: Wir sprechen hier nicht von Gewinn. Dein Umsatz sind deine Einnahmen ohne Abzug der Kosten, also egal, wie viel du davon für Materialien, Geräte, Mieten und dergleichen ausgeben musst.

Ganz wichtig: Die 25.000 EUR beziehen sich auf das gesamte Kalenderjahr. Dabei ist es egal, ob du im März oder im Oktober gründest – es gilt immer dieselbe Grenze von 25.000 EUR.

Um Kleinunternehmer*in zu bleiben, musst du nicht nur jedes Jahr eine Steuererklärung machen und so zeigen, dass du unter der 25.000 EUR-Grenze geblieben bist, du musst auch eine Prognose für das kommende Jahr stellen und versichern, dass du nicht mehr als 100.000 EUR Umsatz machen wirst. Solltest du diese 100.000 EUR-Grenze überschreiten, fällst du aus der Kleinunternehmerregelung und musst sofort Umsatzsteuer erheben und abführen.

Ein Beispiel

Frank Fokus arbeitet als angestellter Fotograf in einem Portraitstudio und möchte Nebenberuflich gründen. Er hat schon einige Anfragen und plant, Hochzeiten im Frühjahr und Sommer zu fotografieren. Für einen Einsatz berechnet er 2.000 EUR. Insgesamt rechnet er mit 18.000 EUR an Umsatz.

Seine Fotos sind toll und die Paare begeistert. So spricht es sich schnell herum und Frank bekommt noch weitere spontane Aufträge für Hochzeiten im Herbst. Nimmt er alle an, überschreitet er mit 26.000 EUR die Umsatzgrenze und kann im nächsten Jahr nicht mehr die Kleinunternehmerregel für sich in Anspruch nehmen und geht automatisch in die Regelbeteuerung über. Welche Folgen hat das?

Kleinunternehmer*in zu sein bedeutet, dass du keine Umsatzsteuer zahlst und auch deine Rechnungen ohne Umsatzsteuer stellst. Das hat Vor- aber auch Nachteile. Frank Fokus kann als Kleinunternehmer seine Rechnungen ohne Umsatzsteuer stellen. Dadurch kann er seine Leistung 19 Prozent günstiger anbieten als ein Fotograf, der umsatzsteuerpflichtig ist. Überschreitet er die Umsatzgrenze, kann er die Kleinunternehmerregel im nächsten Jahr nicht mehr für sich in Anspruch nehmen und muss seine Preise anpassen.

Wichtig: Da Frank keine Umsatzsteuer zahlt, bekommt er sie auch nicht erstattet, wenn er für sein Unternehmen einkauft. Braucht er also etwa eine neue Kamera, zahlt er den vollen Preis und kann diesen lediglich über fünf Jahre bei der Einkommensteuer abschreiben. Ein umsatzsteuerpflichtiger Fotograf kann die Umsatzsteuer bei der Umsatzsteuervoranmeldung verrechnen.

Lohnt es sich, als Kleinunternehmer*in zu arbeiten?

Hier ist die Antwort ein eindeutiges: „Kommt drauf an.“ Vor der Anmeldung als Kleinunternehmer*in solltest du prüfen:

a) Wer sind meine Kunden? Privatpersonen oder Unternehmen? Bekomme ich einen Wettbewerbsvorteil, wenn ich meine Rechnungen ohne Umsatzsteuer stelle?

b) Habe ich laufende Kosten für mein Unternehmen, auf die ich eine Umsatzsteuer zahle und die ich an das Finanzamt weitergeben könnte?

In Franks Fall lohnt es sich auf jeden Fall. Als Hochzeitsfotograf arbeitet er für Privatpersonen. Einem Unternehmen ist es egal, ob eine Rechnung mit oder ohne Umsatzsteuer gestellt wird, da das Unternehmen diese mit der sogenannten Vorsteuer direkt ans Finanzamt weitergeben kann. Privatpersonen können das nicht und freuen sich daher natürlich über den „Rabatt“.

Als passionierter Fotograf hat Frank das benötigte Equipment (Kamera, Licht, Rechner mit Bearbeitungsprogramm) vielleicht schon zusammen. Die Fotos macht er vor Ort, bearbeiten kann er sie zu Hause. Daher hat Frank keine hohen laufenden Kosten und somit wenig oder keine Umsatzsteuer, die er gegenrechnen könnte.

Kleinunternehmer*in oder Kleingewerbe?

Alle Kleinunternehmer*innen, die ein Gewerbe betreiben, sind Kleingewerbetreibende. Aber nicht alle Kleingewerbetreibenden sind Kleinunternehmer*innen im Sinne des Umsatzsteuergesetzes. Es handelt sich hier tatsächlich um zwei völlig unterschiedliche Begriffe. Wie oben schon geschrieben, wird der Begriff „Kleinunternehmer“ durch das UStG bestimmt. Das Kleingewerbe ist dagegen ein Begriff aus dem Handelsgesetzbuch. Die Umsatzgrenzen gelten hier wie beim Kleinunternehmer, der größte Vorteil ist, dass du dich mit einem Kleingewerbe nicht an die Vorschriften des Handelsgesetzbuches halten musst. Das erspart dir viel Verwaltungsaufwand.

Die Entscheidung, ob du für dein Unternehmen ein Gewerbe anmelden musst oder als Freiberufler*in arbeiten kannst, ist nicht ganz einfach. Grundsätzlich regelt §18 des Einkommensteuergesetzes (EStG) diesen Fall. Zu der freiberuflichen Tätigkeit gehören danach wissenschaftliche, künstlerische, schriftstellerische, unterrichtende oder erzieherische Tätigkeiten. Aber auch Ärzt*innen, Rechtsanwält*innen, Notar*innen, Ingenieur*innen, Architekt*innen, Steuerberater*innen und viele Pflegeberufe wie Heilpraktiker*in und Krankengymnast*in. Auch Journalist*innen und Dolmetscher*innen gelten als Freiberufler*innen.

In vielen Fällen sind die Grenzen fließend. Lass dich im Zweifel von einem Steuerbüro beraten oder wende dich direkt an das Finanzamt. Gerade in künstlerischen Berufen ist die Trennung schwierig. Es wird eine „künstlerische Gestaltung von höherer Qualität“ vorausgesetzt. Ein*e freie*r Fotograf*in bildet so einen Sonderfall. Journalistisch arbeitende Fotograf*innen oder jene, die künstlerische Fotos anfertigen und diese in Galerien ausstellen, arbeiten freiberuflich. Unser Hochzeitsfotograf Frank gilt als Gewerbetreibender und muss daher ein Kleingewerbe anmelden. Das bedeutet jedoch bei Kleinunternehmer*innen lediglich eine unkomplizierte Gewerbeanmeldung zur Folge. Der Gewinn bleibt bis zu 24.500 EUR von der Gewerbesteuer befreit.

Wo muss ich mich als Kleinunternehmer*in anmelden?

Für deinen Start als Kleinunternehmer*in musst du eigentlich nicht viel tun. Natürlich musst du zunächst dein Unternehmen gründen, also deine Geschäftsidee durchdenken, ihre Machbarkeit, z.B. über ein Geschäftsmodell prüfen, einen Businessplan schreiben und gegebenenfalls ein Gewerbe anmelden. In den meisten Fällen brauchst du aber weder eine notarielle Beglaubigung noch musst du dich ins Handelsregister eintragen lassen. Entscheidend ist, dass du dich beim Finanzamt anmeldest und eine Steuernummer bekommst. Dazu musst du den Fragebogen zur steuerlichen Erfassung ausfüllen. Das kannst du direkt online tun, ansonsten bekommst du ihn vom für dich zuständigen Finanzamt zugeschickt.

Solltest du bei einzelnen Punkten Schwierigkeiten haben, kann dir dein Steuerbüro oder das Finanzamt weiterhelfen. Besonders interessant für Kleinunternehmer*innen ist Abschnitt 7 des Fragebogens. Unter Punkt 1 trägst du deinen geschätzten Umsatz im Jahr deiner Gründung ein. Dabei ist es wichtig zu bedenken, dass die Umsatzgrenze von 25.000 EUR, wie oben beschrieben, für das komplette Jahr gilt. Wann du gründest, spielt dabei keine Rolle. Nun musst du lediglich noch unter Punkt 3 ankreuzen, dass du die Kleinunternehmerregelung in Anspruch nehmen willst und fertig.

Besteuerung und Buchführungspflichten von Kleinunternehmer*innen

Die Kleinunternehmerreglung befasst sich allein mit der Umsatzsteuer und hat im Grunde keine Auswirkung auf alle anderen Steuerarten. Kleinunternehmer*innen müssen lediglich eine einfache Buchführung machen. Das heißt, dass du deine Belege für laufende Einnahmen (Rechnungen und Kontoauszüge mit Zahlungseingängen) und Ausgaben sammeln und am besten chronologisch aufbewahren musst. Du solltest regelmäßig deinen Umsatz überwachen, um die Kleinunternehmer-Umsatzgrenze im Blick zu behalten.

Am Ende des Jahres wird dann für die Einkommensteuer eine Gewinnermittlung fällig, die sogenannte Einnahmenüberschussrechnung, kurz EÜR. Diese wird dem Finanzamt elektronisch übermittelt, der fällige Steuersatz wird dann dort nach Tabelle ermittelt. Kleinunternehmer*innen zahlen meist relativ wenig Einkommensteuer, da ihnen der Einkommensteuer-Freibetrag zugutekommt. Für Ledige liegt dieser zum Beispiel bei derzeit 12.096 EUR (Stand: 2025). Zieht man von den maximal 25.000 EUR Umsatz alle Kosten auch für Kranken- und Pflegekasse ab, ist das zu versteuernde Einkommen meist recht überschaubar.

Da du keine Umsatzsteuer in deinen Rechnungen ausweist, brauchst du keine Umsatzsteuervoranmeldung abzugeben. Seit dem Steuerjahr 2024 fällt auch die jährliche Umsatzsteuererklärung weg.

Vor- und Nachteile der einfachen Buchführung

Diese einfachen Buchführung hat den Vorteil, dass sie wirklich einfach zu handhaben ist. Du brauchst keine großen Kenntnisse über Bilanzen und sparst dir die monatliche oder vierteljährliche Umsatzsteuervoranmeldung sowie die jährliche Umsatzsteuererklärung. Sie hat aber auch einen ganz klaren Nachteil: Es ist schwierig, den Überblick über dein tatsächliches Einkommen zu behalten, da du keine Bilanzierung machst. Wenn du genau wissen willst, was du durchschnittlich im Monat verdienst, musst du die Jahressteuererklärung abwarten und deinen Reingewinn durch 12 teilen. Gerade in den ersten Jahren nach deiner Gründung kann es dadurch zum Beispiel schwierig werden, einen Kredit bei einer Bank zu bekommen. Diese verlangen bei Selbstständigen häufig die Gewinnermittlung von mindestens drei Jahren.

Mögliche Rechtsformen

Unternehmer*in zu sein bedeutet auf Wiederholung ausgerichtetes und auf Einnahmen abzielendes Handeln. Wenn Fotograf Frank also an einem nebligen Tag am Meer künstlerische Fotos macht, diese bei einem Freund im Café ausstellt und ein Gast eines dieser Fotos kaufen möchte, muss Frank dafür nicht extra ein Unternehmen gründen. Entdeckt er dies aber als Geschäftsmodell für sich und stellt seine Bilder nun regelmäßig aus, mit dem Hinweis, dass sie käuflich zu erwerben sind, so ist er als Freiberufler meldepflichtig.

Bei der Wahl der richtigen Rechtsform sind dir im Grunde keine Grenzen gesetzt, da sich der Kleinunternehmerstatus eben nur durch das UStG definiert. Statistiken zeigen, dass die meisten Gründer*innen als Einzelunternehmen oder Freiberufler*innen starten. Der Rechtsform-Finder der Gründerplattform bietet dir einen schnellen Überblick über die Vor- und Nachteile der einzelnen Rechtsformen und erleichtert dir deine Entscheidung.

Fazit – willst du wirklich Kleinunternehmer*in werden?

Die Gründung als Kleinunternehmer*in hat eine Menge Vorteile. Da ist vor allem der geringe bürokratische Aufwand: Keine Umsatzsteuervoranmeldung und -erklärung, keine komplizierte (eventuell sogar doppelte) Buchführung, keine Bilanzierung. Und du kannst Privatpersonen deine Leistungen oder Produkte günstiger, weil ohne Umsatzsteuer, anbieten.

Doch es gibt auch Nachteile: Die Umsatzsteuer, die du auf Produkte und Leistungen zahlst, die du für dein Unternehmen benötigst, wird nicht erstattet. Bietest du deine Leistungen oder Produkte anderen Unternehmen an, bringt dir dein Rabatt keine Vorteile. Andere Unternehmen geben die Umsatzsteuer einfach ans Finanzamt weiter. Es könnte sogar sein, dass es von einigen Geschäftskunden als unseriös angesehen wird, keine Umsatzsteuer zu erheben. Außerdem ist es schwierig, seinen tatsächlichen Gewinn zu überblicken.

Die Gründung als Kleinunternehmer*in lohnt sich also vor allem für Gründer*innen, die Privatpersonen als Zielgruppe definieren und geringe laufende Kosten für ihr Unternehmen haben. Da die Umsatzgrenze von 25.000 EUR gilt, eignet sich diese Form des Unternehmens auf Dauer vor allem für nebenberufliche oder Teilzeit-Tätigkeiten.

In vielen Fällen ist es eine gute Idee, als Kleinunternehmer*in zu starten, um deine Geschäftsidee erstmal mit möglichst wenig bürokratischem Aufwand auszuprobieren. Später, wenn die Geschäfte gut laufen und du dich in deiner neuen Rolle als Unternehmer*in eingefunden hast, kannst du deinen Status problemlos wechseln.

Das könnte dich auch interessieren: