Der Gedanke daran, dein Angestelltenverhältnis oder die klassische Jobsuche einfach hinter dir zu lassen und dein eigenes kleines Unternehmen zu gründen, lässt dein Herz höherschlagen? Vielleicht ist die klassische Selbstständigkeit genau dein Ding, oder du hast dich auch schon von dem neuen Konzept des Solopreneurship begeistern lassen? Oder du willst das alles nur nebenberuflich? Ganz egal was es ist, das Kleinunternehmen macht’s möglich.

Aber natürlich gibt es auch ein paar Knackpunkte und grundlegende Fragen, die zuerst gut durchdacht und beantwortet werden müssen. In diesem Beitrag erfährst du, was es bedeutet, ein Kleinunternehmen zu gründen und was du dabei beachten solltest. Es gibt auch einige verwandte Begriffe, wie die steuerlich relevante Kleinunternehmerregelung oder das Kleingewerbe, die den allgemeinen Begriff des Kleinunternehmens umschwirren – da lohnt es sich, mal genau hinzuschauen.

Was ist ein Kleinunternehmen und wann bist du Kleinunternehmer*in?

Zuallererst wollen wir den Begriff Kleinunternehmen einordnen, denn es ist oft nicht klar, was damit eigentlich gemeint ist. Ein Kleinunternehmen ist keine eigene Rechtsform oder festgelegte Unternehmensform. Wenn man umgangssprachlich von einem Kleinunternehmen spricht, meint man wahrscheinlich eines mit wenigen Mitarbeitenden, zum Beispiel einen kleinen Laden oder ein paar Freund*innen, die sich zusammen selbstständig machen, um eine Dienstleistung oder Produkte anzubieten. Eventuell verbindet man damit auch einen eher geringen Umsatz, aber dafür auch ein überschaubares Risiko und einen kleineren Management- und Verwaltungsaufwand. Das alles kann zutreffen, muss es aber nicht.

Um eine Vorstellung zu gewinnen, was ein Kleinunternehmen ist, ist die Definition der Europäischen Kommission für die sogenannten kleinen und mittleren Unternehmen (in Deutschland spricht man von kleinen und mittelständischen Unternehmen), kurz KMU genannt, interessant. Diese legt genaue Größenschwellen fest, die nicht unbedingt „klein“ sind:

| Unternehmensgröße | Zahl der Beschäftigten | Umsatz EUR/Jahr | Bilanzsumme EUR/Jahr |

|---|---|---|---|

| kleinst | bis 9 | bis 2 Millionen | bis 2 Millionen |

| klein | bis 49 | bis 10 Millionen | bis 10 Millionen |

| mittel | bis 249 | bis 50 Millionen | bis 43 Millionen |

Wenn du dich in der Geschäftswelt etwas auskennst, denkst du bei dem Begriff Kleinunternehmen wahrscheinlich auch schnell an die oben erwähnten Fachbegriffe Kleinunternehmerregelung und Kleingewerbe. Beide Begriffe bezeichnen konkrete Sonderregelungen, die man kennen sollte, um Missverständnisse zu vermeiden. Zu diesen Details kommen wir gleich, denn bestimmt interessiert dich zunächst viel mehr, wie man überhaupt ein Kleinunternehmen gründet.

Achtung, Verwechslungsgefahr: Es gibt einerseits das Kleinunternehmen, das nach der Unternehmensgröße definiert wird und andererseits die vom Finanzamt verwendete Kleinunternehmerregelung, die steuerlichen Zwecken dient. Auf diese gehen wir im Folgenden weiter ein.

Unterschied zwischen Kleinunternehmerregelung und Kleingewerbe

Erstmal ist es wichtig sich klarzumachen, dass das Kleingewerbe und die Kleinunternehmerregelung thematisch nichts miteinander zu tun haben – denn sie werden oft fälschlicherweise in einen Topf geworfen. Wir machen für dich wieder zwei Töpfe daraus:

Kleingewerbe

Das Kleingewerbe ist eine Ausnahmeform in der Welt des Gewerbes, in der dein Unternehmen von den Vorschriften des Handelsgesetzbuchs (HGB) und der Eintragspflicht in das Handelsregister befreit bleibt. Für Kleingewerbetreibende als Nicht-Kaufleute entfällt auch die Buchführungspflicht – sie müssen zur Gewinnermittlung lediglich eine Einnahmenüberschussrechnung erstellen. Die Grenze der Einnahmen, die dein Unternehmen pro Jahr erwirtschaften darf, liegt bei maximal 80.000 EUR Gesamtgewinn oder 800.000 EUR Gesamtumsatz. Diese Grenzen gelten übrigens für alle Gewerbetreibenden, die noch die sogenannte einfache Buchführung nutzen möchten. Im Gegensatz zum Kleingewerbe wird alles Gesetzliche rund um das Kleinunternehmen im Umsatzsteuergesetz behandelt (UStG).

Kleinunternehmerregelung

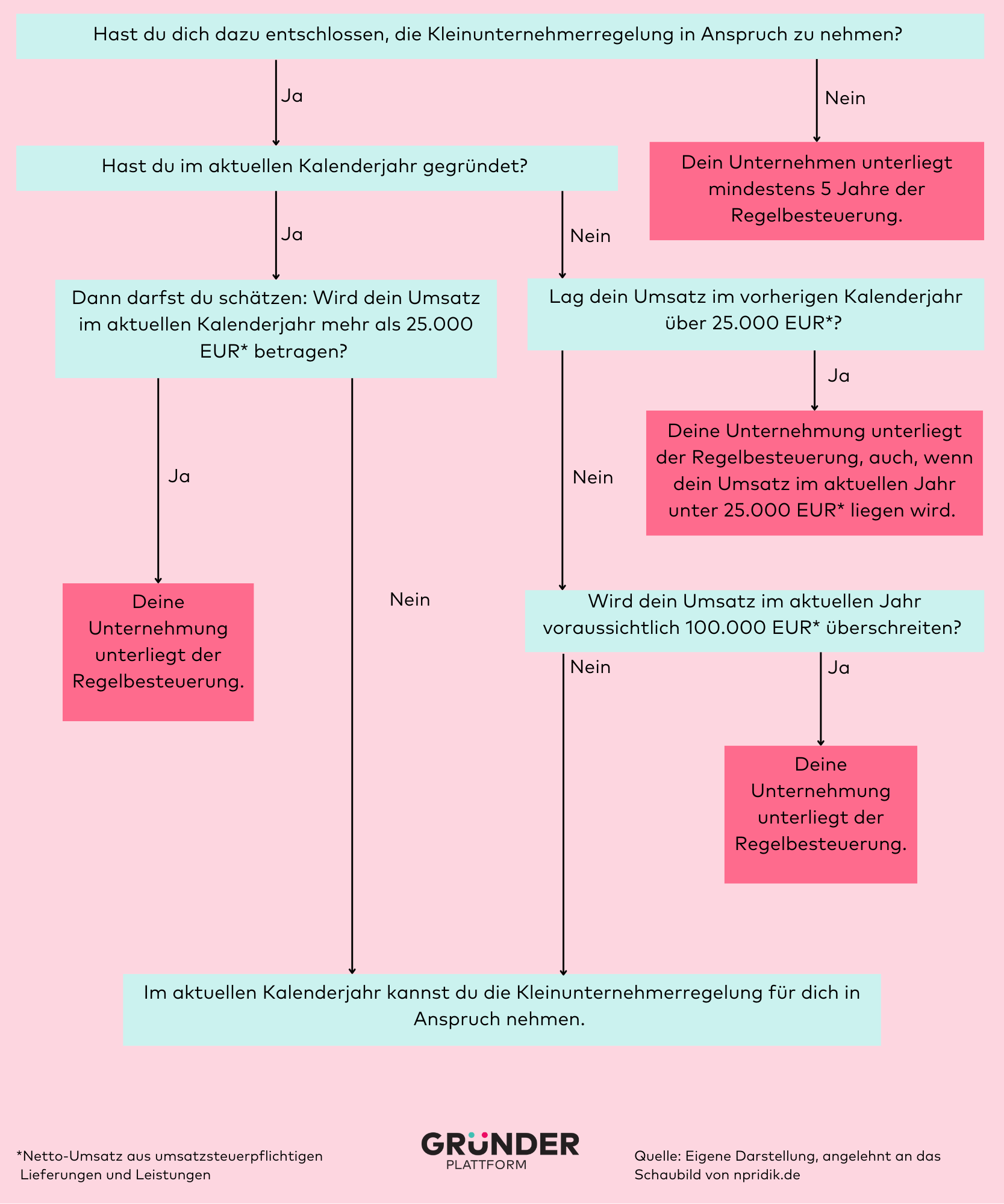

Die Kleinunternehmerregelung ist eine steuerliche Sonderregelung, die dich auf Wunsch von der Umsatzsteuer befreit (§ 19 UStG). Um die Kleinunternehmerregelung in Anspruch nehmen zu können, darfst du maximal einen Gesamtumsatz von 25.000 EUR im letzten Kalenderjahr erwirtschaften und eine Umsatzerwartung von maximal 100.000 EUR für das laufende Jahr haben.

Die beiden „Kleinformate“ haben also keinen thematischen Zusammenhang, aber Gemeinsamkeiten in ihrer Nutzbarkeit. Denn als Kleingewerbe kannst du die Kleinunternehmerregelung in Anspruch nehmen. Umgekehrt lohnt sich die Kleinunternehmerregelung meistens vor allem für Einzelunternehmen. Dies ist besonders dann der Fall, wenn du entweder Einzelunternehmer*in oder nur saisonal oder nebenberuflich selbstständig bist. Denn in diesen Fällen sind die jährlichen Umsätze natürlicherweise niedriger und ein gewisser Verwaltungsaufwand lohnt sich einfach nicht – weder für dich noch für das Finanzamt.

Die Kleinunternehmerregelung lohnt sich vor allem im B2C-Geschäft

Bei der Frage, ob sich die Kleinunternehmerregelung für dich lohnt, gibt es eine hilfreiche Faustregel: Bist du im B2C-Geschäft (Business to Customer, also Privatkunden) und hast nur geringe Investitions- und Betriebskosten, können niedrigere Preise ein entscheidender Marktvorteil sein. Daher kann sich hier der Preisvorteil durch die Einsparung der Umsatzsteuer lohnen. Im B2B-Bereich (Business to Business, also Firmenkunden) gilt dies nicht, da hier die Umsatzsteuer von deinen Kund*innen wieder verrechnet wird. Bedenke aber, dass es nicht einfach ist, die Preise später anzuheben, wenn sich die Geschäfte entwickeln und du doch mehr Umsatz machen willst. In unserem Beitrag Kleinunternehmerregelung: Ja oder nein? nehmen wir dieses Für und Wider der Kleinunternehmerregelung genau für dich auseinander.

Wie gründe ich ein Kleinunternehmen?

Deine Geschäftsidee finden und das Geschäftsmodell entwickeln

Zur Gründung eines (Klein-)Unternehmens brauchst du erstmal eine gute Geschäftsidee. Du hast schon eine? Großartig, dann prüfe, wie stark sie ist und nutze die zahlreichen Tipps und Ratgeber zu deinen Sorgen und Fragen, die dir die Gründerplattform bietet! Du hast noch keine Idee? Macht auch nix. Schau dir einfach bei uns auf der Gründerplattform den Bereich der Geschäftsideen an und finde Inspiration bei unseren Vorbild-Unternehmer*innen. Manchmal kann man auch gut zu Ideen kommen, wenn man mit einem unternehmerischen Blick die ganz alltäglichen Probleme durchdenkt, die einem ständig begegnen. Vielleicht fällt dir irgendwo eine bessere, angenehmere, nachhaltigere oder sozialere Lösung ein, die anderen ihr Geld wert ist?

Wenn du deine Idee gefunden hast, dann steht als nächstes einer der wichtigsten Schritte auf deinem Weg in ein erfolgreiches Unternehmerleben an: die Entwicklung deines Geschäftsmodells. Hier durchdenkst, überprüfst und entwickelst du deine Anfangsidee so lange, bis du ein wasserdichtes Geschäftsmodell aufgestellt hast. Dabei stellst du dir konkrete Fragen, wie z.B.

- Was bietest du deinen Kund*innen an und wie soll das genau funktionieren?

- Wer sind deine Kund*innen und warum wird dein Angebot sie überzeugen?

- Welche Rolle spielst du, was/wen brauchst du, wie kommt dein Geld rein?

Bring deine Idee aufs Papier!

Dein eigenes Geschäftsmodell nur einen Klick entfernt

Kleinunternehmen anmelden – 4 Schritte

Wenn du deine Geschäftsidee gefunden und das Geschäftsmodell entwickelt hast, ist der nächste Schritt der Businessplan. Die darin enthaltenen Informationen und Zahlen helfen dir nicht nur dabei, dein Unternehmen detailliert zu planen, du benötigst ihn unter anderem auch für die Anmeldung beim Finanzamt und natürlich, wenn du mögliche Geldgeber überzeugen möchtest, dir Geld zu leihen oder in deine Idee zu investieren.

Folgende Schritte solltest du bei der Anmeldung deines Kleinunternehmens beachten: Für Freiberufler*innen gelten andere Regeln als für Gewerbetreibende. Kläre am besten zuerst, zu welcher Gruppe du gehörst. Welche Voraussetzungen du erfüllen musst, um Freiberufler*in zu werden, erklären wir dir in unserem Artikel.

- Businessplan erstellen: Wie oben beschrieben, ist der Businessplan essenziell wichtig – vor allem, wenn du Geldgeber überzeugen willst.

- Gesellschaftsvertrag: Wenn du allein gründest, kannst du quasi sofort loslegen. Mit einer/einem Geschäftspartner*in ist es sinnvoll, einen Gesellschaftsvertrag zu schließen.

- Gewerbeanmeldung: Gehörst du zu der Gruppe der Freiberufler*innen, dann musst du kein Gewerbe anmelden. Ist dies nicht der Fall, musst du bei dem lokalen Gewerbeamt ein Gewerbe anmelden. Bei welchem Gewerbeamt und Behörden du dich melden musst, kannst du mit unserem Behördenwegweiser herausfinden.

- Anmeldung beim Finanzamt: Da du eine Steuernummer beantragen musst, um Rechnungen zu stellen, ist eine Anmeldung beim Finanzamt unabdingbar. Um diese zu bekommen, musst du den Fragebogen zur steuerlichen Erfassung ausfüllen. Das kannst du auch online auf ELSTER. Darin trägst du die geschätzten Umsätze im Jahr der Betriebsöffnung und im Folgejahr ein. Außerdem gibst du an, ob du die Voraussetzungen der Kleinunternehmerregelung erfüllst, und ob du sie in Anspruch nehmen willst. That’s it!

Rechtsformen für Kleinunternehmen

Als Kleinunternehmer*in stehen dir fast alle Rechtsformen offen. Du kannst als Einzelunternehmer*in starten, im Team als GbR oder auch eine UG oder GmbH gründen – solange du die Umsatzregelungen beachtest. Alle Rechtsformen haben Vor- und Nachteile. Welche Rechtsform am besten zu deinem Gründungsvorhaben passt, kannst du mit unserem Rechtsformenfinder herausfinden.

Buchführung für Kleinunternehmer*innen, die die Kleinunternehmerregelung in Anspruch nehmen

Wenn du als Kleinunternehmer*in die Kleinunternehmerregelung in Anspruch nimmst, musst du auch auf den von dir gestellten Rechnungen keine Umsatzsteuer und auch keine Umsatzsteueridentifikationsnummer aufführen. Einerseits hat dies den großen Vorteil, dass du deine Dienstleistungen und Produkte kostengünstiger als deine Konkurrenz anbieten kannst. Solltest du jedoch mehr als 25.000 EUR im Jahr umsetzen, musst du die Umsatzsteuer auf der Rechnung ausweisen. Die Preise deiner Produkte oder Dienstleistungen solltest du anpassen, da die Umsatzsteuer sonst deine Marge belastet.

Andererseits führt dies aber auch dazu, dass du dir die Umsatzsteuer nicht vom Finanzamt wiederholen kannst. Wenn du dir beispielsweise einen neuen PC kaufst, zahlst du an den Händler eine Umsatzsteuer, die du normalerweise in deiner Steuererklärung mit der Umsatzsteuer, die du an das Finanzamt abführen musst, verrechnen, also zurückholen kannst – jedoch nur, wenn du nicht unter die Kleinunternehmerregelung fällst.

Auch die monatliche Umsatzsteuervoranmeldung beim Finanzamt fällt für dich als Kleinunternehmer*in weg. Ab dem Steuerjahr 2024 brauchst du auch keine jährliche Umsatzsteuererklärung mehr abzugeben. Das vereinfacht dir die Buchführung.

Aber Vorsicht: Lass dich nicht zu schnell von dem beliebten Argument überzeugen, dass die Einsparung von Verwaltungsaufwand, die mit den Sonderregelungen einhergeht, schon an sich ein großer Vorteil ist. In unseren modernen Zeiten ist dieses Argument etwas überholt. Heute kannst du mit praktischen Buchhaltungsprogrammen vieles per Knopfdruck erledigen. Und noch viel wichtiger: Einen soliden Überblick über deine Finanzen zu behalten, hat Top-Priorität. Da kann es äußerst sinnvoll sein, sich regelmäßig die Zeit zu nehmen, sich strukturiert damit zu beschäftigen. Dafür kann dir die monatliche Berechnung deiner Umsatzsteuer für das Finanzamt einen guten Rahmen bieten.

Umsatzgrenze als Kleinunternehmer*in überschritten – was nun?

Nehmen wir an, du bist Kleinunternehmer*in und hast im vergangenen Jahr einen Umsatz von 16.000 EUR gemacht. Dann darfst du im laufenden Jahr weiter von der Kleinunternehmerregelung profitieren, da du weniger als 25.000 EUR Umsatz erwirtschaftet hast. Allerdings darfst du in dem bevorstehenden Jahr nicht mehr als 100.000 EUR Umsatz erwirtschaften. Sollte dies der Fall sein, kannst du die Kleinunternehmerregelung nicht mehr für dich beanspruchen und musst die Umsatzsteuer auf deinen Rechnungen ausweisen.

Problematisch wird es, wenn du deine Buchhaltung nicht richtig im Blick hattest und plötzlich bemerkst, dass du mehr Umsatz erwirtschaftet hast, als dir der Rahmen der Regelung erlaubt. Denn sobald du die 100.000 EUR-Grenze überschreitest, musst du sofort Umsatzsteuer erheben und abführen. Verpasst du diesen Switch, kann es zu Problemen mit dem Finanzamt kommen. Deswegen ist eine gute Buchführung besonders wichtig!

Kleinunternehmer*innen und der Solopreneurship-Trend

Wenn dir die Gründung eines Kleinunternehmens vorschwebt, mach dich auf jeden Fall mit dem neuen Konzept des „Solopreneurship“ vertraut. Der Begriff wurde aus den Worten „solo“ und „Entrepreneur“ zusammengesetzt und liegt mehr und mehr im Trend. Dabei geht es um eine neue Art zu gründen, die stark an die neuen Möglichkeiten durch den technischen und gesellschaftlichen Fortschritt gekoppelt ist. Als Solopreneur*in stellst du deine Unabhängigkeit in den Vordergrund und bleibst dafür ganz bewusst als Unternehmen schlank und als Unternehmer*in solo, das heißt ohne Angestellte oder Mitgesellschafter*innen. Im Gegensatz zum klassischen Freelancertum arbeitest du nicht an Projekten anderer, sondern an deinen eigenen, denn du verkaufst nicht deine Arbeitszeit, sondern die Ergebnisse deiner Arbeit. Du entwickelst also ein eigenes Produkt – meistens technisch oder digital – und wirst damit zum/zur Entrepreneur*in. Auf diese Weise deinen Wunsch vom eigenen Kleinunternehmen zu verwirklichen, kann ein idealer Weg sein.

Es gibt hier übrigens eine besonders erfolgversprechende Strategie: Denke dein Produkt gleich in verschiedenen Versionen durch. Der Kern deines Geschäftes ist natürlich dein Standardprodukt, das du gut durchdacht und getestet hast. Nun kannst du dir zusätzlich eine Lightversion und eine Premiumversion überlegen. Die Lightversion sollte massentauglich sein und dich möglichst wenig Zeit und Geld kosten, denn dann kannst du diese sehr preiswert – oder auch umsonst – anbieten, um dich bekannt zu machen und von deiner guten Arbeit zu überzeugen. Ein typisches Beispiel ist ein allgemeines Webinar zu einem Thema. Die Premiumversion hingegen kann dein absolutes Luxusprodukt sein. Hier gibst du alles und bietest ein Spezialprodukt, das voll und ganz auf die speziellen und individuellen Wünsche deiner Zielgruppe zugeschnitten ist. Dafür nimmst du dann aber auch einen angemessenen Preis.

Die Produkt-Treppe ist eine sehr anschauliche Herangehensweise für die Geschäftsmodellarbeit: Die sechs Stufen, verteilt auf drei Schichten, bieten dir einen roten Faden fürs Gründen. Mit ihrer Hilfe kannst du deine Angebote planvoll ausprobieren. Jan Evers spricht im Ideencouch Podcast #17 mit dem Erfinder der Methode, Ehrenfried Conta Gromberg.

Ein Kleinunternehmen nebenberuflich gründen

Vielleicht möchtest du dein Kleinunternehmen auch „nur“ nebenberuflich oder saisonal betreiben? Dann passt du auch in einen Trend, und zwar in einen, den es in Deutschland schon länger gibt. Schau dir hierzu auch unsere Tipps an, wie du dich nebenberuflich selbstständig machen kannst. Du könntest auch erwägen, deine Elternzeit zu nutzen, um dein eigenes kleines Business zu starten. Und noch ein kleiner Tipp: Erkundige dich, wie dieses Thema in deinem Beschäftigungsverhältnis geregelt ist. In manchen Fällen brauchst du eine Erlaubnis der Chefetage.

An dieser Stelle kommen wir nun auch wieder zu den Themen Kleinunternehmerregelung und Kleingewerbe, denn diese beiden Sonderregelungen können sich vor allem dann für dich lohnen, wenn du nebenberuflich und/oder als Einzelunternehmer*in selbstständig sein willst.

Ein Wort zum Thema Versicherungen

Wenn es um den Abschluss von Versicherungen geht, steht immer eine Abwägung von Kosten und Risiken an. Wenn du ein Kleinunternehmen gründest, kann es durchaus sein, dass die Risiken, die dir begegnen können, schnell ungeahnte finanzielle Belastungen nach sich ziehen würden - dabei gibt es einige Versicherungen, die eine gute Lösung sind, deine Risiken abzudecken. Für alle rein betrieblichen Risiken und Versicherungen haben wir ein Tool für deine Risiken entwickelt. Mit dem Ergebnis kannst du gut in ein Gespräch mit einem/ einer Versicherungsmakler*in gehen, um dich ausführlich und individuell beraten zu lassen.

Deine zuständige Berufsgenossenschaft (bei der du dich immer anmelden musst, wenn du ein Gewerbe betreibst) übernimmt die betriebliche Unfallversicherung von dir und deinen Beschäftigten. Um deine eigene Kranken-, Unfall-, und Rentenversicherung solltest du dich selbstverständlich ebenfalls gut kümmern.

Fazit

Bei der Gründung eines Kleinunternehmens zählt auf jeden Fall das Motto: kleines Unternehmen, große Möglichkeiten. Ob du dich alleine, im Team oder nebenberuflich selbstständig machst, dir stehen ein breites Informations- und Förderangebot und gute Chancen auf Erfolg bereit, wenn du dein Geschäftsmodell sorgfältig durchdenkst und dir die richtigen Fragen stellst.

Gleichzeitig stehen dir die Ausnahmeregelungen der Kleinunternehmerregelung und des Kleingewerbes zur Verfügung. Diese sind absolut freiwillig für dich und du solltest die Vor- und Nachteile gut abwägen. Meistens lohnen sich diese „Kleinformate“ vor allem dann, wenn du nebenberuflich und/oder als Einzelunternehmer*in selbstständig sein willst.