Du hast deine Existenzgründung erfolgreich gestartet. Es läuft sogar so gut, dass du Mühe hast, alle Aufträge beziehungsweise die Nachfrage nach deinen Produkten zu erfüllen. Die Zeichen stehen auf Wachstum. Doch um zu expandieren, benötigst du Kapital, denn dein Eigenkapital sichert zwar den laufenden Geschäftsbetrieb, reicht jedoch nicht für eine Expansion. Wenn du mehr Umsatz machen willst, muss du leistungsfähiger werden – das kannst du durch zusätzliche Mitarbeiter*innen erreichen, aber auch durch höhere Produktionskapazitäten oder einen erweiterten Vertrieb. So oder so musst du investieren, brauchst also Geld. Das bekommst du über eine Wachstumsfinanzierung. Hier bieten sich unterschiedliche Formen an, die der Finanzierung deiner eigentlichen Gründung ähneln können, manche aber unterscheiden sich nicht unerheblich.

Was ist Wachstumsfinanzierung?

Von einer Wachstumsfinanzierung (oder Expansionsfinanzierung) ist die Rede, wenn sich ein bereits bestehendes Unternehmen Wachstumskapital für die Realisierung interner oder externer Wachstumsvorhaben beschafft.

Warum ist Wachstumsfinanzierung für Existenzgründer*innen relevant?

Existenzgründer*innen befinden sich am Anfang ihrer unternehmerischen Tätigkeit. Bei der Gründung ging es darum, ein Produkt oder eine Dienstleistung erfolgreich an den Markt zu bringen und soviel Umsatz zu machen, dass die Betriebskosten gedeckt sind, die Investitionskosten eingespielt und Gewinne realisiert werden: Du hast den Break-even-Point erreicht und bewegst dich ab jetzt in der Gewinnzone.

Nun haben alle Existenzgründer*innen eine Vorstellung, was sie mit ihrer Geschäftstätigkeit erreichen wollen. Einige sind zufrieden, genug Gewinn zu machen, dass sie davon leben können. Wachstum ist für sie nicht das wichtigste Thema. Andere setzen von Anfang an auf Wachstum, haben möglicherweise bei ihrem Businessplan bereits auf ein skalierbares Geschäftsmodell gesetzt. Wieder andere werden von Erfolg und Umfang der Nachfrage überrascht und wachsen in einem Maß, mit dem sie nie gerechnet haben. Der zweite und der dritte Fall sind in der Second-Stage-Phase (Weiterentwicklung des Unternehmens) und der Third-Stage-Phase (Differenzierung von der Konkurrenz) relevant.

Die Wachstumsphase kann darüber entscheiden, ob sich deine Existenzgründung auf dem Markt etabliert. Investoren sehen in dieser Phase gerne ein schnelles Wachstum, was aber meistens sehr kapitalintensiv ist. Das Risiko der Investitionen ist aber geringer als in der Gründungsphase, da sich das Geschäftsmodell des Unternehmens bereits bewährt hat.

Soll deine Idee konkrete Formen annehmen?

Hole dir Inspiration und Unterstützung für deinen Businessplan

Für welche Wachstumsstrategie brauchst du Geld?

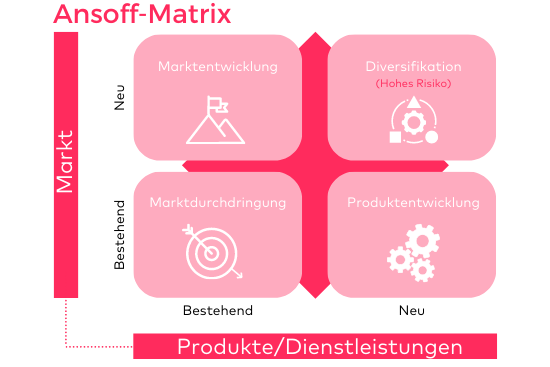

Es gibt unterschiedliche Gründe, warum du zusätzliches Kapital benötigst, um Wachstumsprozesse realisieren zu können. Eine Rolle spielt dabei, welche Wachstumsstrategie du wählst. Die Produkt-Markt-Matrix des Wirtschaftswissenschaftlers Harry Igor Ansoff beschreibt dafür vier Kombinationen von Produkt/Dienstleistungen und Märkten:

- Bei der Marktdurchdringung soll der Verkauf bestehender Produkte in bestehenden Märkten gesteigert werden.

- Die Produktentwicklung setzt auf die Einführung neuer Produkte in bestehende Märkte.

- Die Marktentwicklung hat das Ziel, bestehende Produkte in neue Märkte einzuführen.

- Diversifikation wird die Einführung neuer Produkte in neue Märkte genannt.

Um diese Wachstumsstrategien umsetzen zu können, sind Maßnahmen samt Investitionen erforderlich, etwa:

- Sehr häufig fehlt das Personal: Um die Mehrarbeit bewältigen zu können willst du zusätzliche Mitarbeiter*innen einstellen.

- Du benötigst mehr Produktionsmittel oder einen größeren Fuhrpark, brauchst also Geld für Maschinen oder Fahrzeuge.

- Zusätzliche Büroräume, Lagerhallen oder Fertigungsstätten: Auch die Anmietung oder Kauf von Immobilien können Teil deiner Wachstumsstrategie sein.

- Mehr Aufträge und Bestellungen bedeuten mehr Material, entweder um Produkte zu fertigen oder um Arbeiten ausführen zu können.

- Deine Verkaufszahlen oder deine Auftragslage sind so gut, dass du planst, in anderen Regionen aktiv zu werden. Dafür musst du deinen Vertrieb erweitern, entweder durch zusätzliche Mitarbeiter (siehe oben) oder durch die Beauftragung eines Dienstleisters.

- Mehr Aufträge und Verkäufe bedeuten auch mehr Verwaltung. Hier bieten sich ebenfalls zusätzliche Mitarbeiter oder ein Dienstleister an.

- Etwas größer denkst du, wenn du dein Wachstum durch eine Unternehmensnachfolge umsetzen willst. Du kannst zum Beispiel einen konkurrierenden Handwerksbetrieb kaufen, um deinen Kundenstamm zu vergrößern. Oder das Konzept deines gut laufenden Restaurants ausweiten, indem du ein Restaurant in einem anderen Stadtteil übernimmst.

Welche Möglichkeiten und Arten der Wachstumsfinanzierung gibt es?

Für Wachstumsfinanzierung kommen als Finanzierungsmöglichkeiten eine Reihe unterschiedlicher Kreditarten und Investitionsformen infrage:

- Firmenkredit (oder Gewerbekredit beziehungsweise Unternehmenskredit): Der erste Gang wird vermutlich zu deiner Hausbank sein, um dort die Möglichkeiten und Konditionen für einen Kredit zu erfragen. Gerade für junge Unternehmen und frisch gestartete Selbstständige kann es schwierig sein, so einen klassischen Kredit zu erhalten, da die Banken Nachweise für die Kreditfähigkeit verlangen, die du in dem geforderten Umfang möglicherweise noch nicht vorlegen kannst (siehe auch Voraussetzungen und Vorbereitungen).

Firmenkredite kommen vor allem für Unternehmen infrage, die bereits die ersten Jahre im Markt erfolgreich bestritten haben.

- Geförderte Kredite: Der Bund und die Bundesländer bieten verschiedene Programme für Gründer*innen und junge Unternehmen an, sogenannte GuW-Programme. Die Abkürzung steht für Gründungs- und Wachstumsfinanzierung. Die darin gebündelten Förderkredite und Wagniskapitalfonds werden von der KfW angeboten, teilweise zusammen mit der Europäischen Investitionsbank. Viele der Mittel stammen aus dem Sondervermögen ERP (European Recovery Program) des Bundes. Die Vergabe ist an unterschiedliche Voraussetzungen wie beispielsweise eine bestimmte Mindestdauer der Unternehmenstätigkeit gebunden, beim KfW-Unternehmerkredit etwa beträgt diese fünf Jahre. Fast alle KfW-Programme werden über das sogenannten Hausbankprinzip ausgegeben und abgewickelt. Das bedeutet, dass du mit dem Kreditinstitut deines Vertrauens – eben meist deiner Hausbank – ein passendes Programm wählst. Die gesamte Abwicklung, von der Prüfung deiner Kreditfähigkeit und anderer Voraussetzungen bis zur Auszahlung, läuft ausschließlich über deine Bank.

Webinar Empfehlung

In diesen Webinar erklärt Gründungsberaterin Angelina Stenzel von der KfW, wieso die Zusammenarbeit mit der Hausbank so wichtig ist und wie sie funktioniert. Außerdem geht sie darauf ein, dass die KfW auch zu einem späteren Zeitpunkt mit einsteigen kann, um das Wachstum von Unternehmen zu finanzieren. Schau vorbei!

Ähnlich ist es bei den Programmen der Bundesländer, die über die Landesförderinstitute (auch Förderbanken oder Investitionsbanken genannt) angeboten werden. Auch hier sind für die meisten Programme die Hausbanken die Ansprechpartner. Ausnahmen sind Gründerstipendien, Mikro-Mezzanine-Kapital und Innovationsprogramme, die direkt über die Landesförderinstitute laufen. Diese ‚direkten‘ Programme sind nur in Ausnahmen für eine Wachstumsfinanzierung geeignet. Für diese Programme muss dein Firmensitz im jeweiligen Bundesland sein.

Randnotiz: Das Sondervermögen ERP ist übrigens aus dem Marshallplan der Nachkriegszeit hervorgegangen, dessen offizielle Bezeichnung European Recovery Program war.

Zwei Beispiele für Förderprogramme:

- Regional verfügbar: Der Wachstumsfond Bayern richtet sich an junge innovative Technologieunternehmen (KMU) mit Sitz in Bayern, die weitere Wachstumsschritte realisieren wollen. Parallel muss sich ein Privatinvestor in mindestens gleicher Höhe wie der Wachstumsfonds Bayern am Unternehmen beteiligen. Insgesamt sind bis zu 8 Millionen Euro in mehreren Finzanzierungsrunden durch den Fond möglich – zu denselben Konditionen wie die Beteiligung des Privatinvestor.

- Bundesweit verfügbar: In dem ERP Programm Innovation und Digitalisierung sind eine Reihe von Förderkrediten gebündelt, die für Digitalisierungsvorhaben und innovative Unternehmen gedacht sind. Innovative Unternehmen zeichnen sich unter anderem durch überdurchschnittliches Unternehmenswachstum und hohe Investitionen in Forschung und Entwicklung aus. Möglich sind beispielsweise Digitalisierungskredite (25.000 bis 25 Millionen Euro) und Wachstumskredite bis 100 Millionen Euro. Die Konditionen sind unterschiedlich, richten sich etwa nach der Größe des Unternehmens und der Bonitätsbewertung durch die Hausbank.

- Förderkredite sind gerade für Gründer*innen interessant, die sich noch in der Startup- oder Aufbauphase befinden.

- Private Equity: Privates Beteiligungskapital, das in nicht börsennotierte Unternehmen investiert. Das passiert meist über einen Private Equity Fonds, der sich an Unternehmen in einer bestimmten Phase beteiligt, etwa bei der Gründung (Venture Capital beziehungsweise Risikokapital) oder eben in der Wachstumsphase.

Zu den Sonderformen von Privat Equity gehören:

Mezzanine-Kapital: Hier handelt es sich um eine Mischform aus Fremdkapital und Eigenkapital. Der Mezzanine-Kapitalgeber erhält meist eine gemischte Verzinsung, die sich aus einem Festzins und einer erfolgsabhängigen Komponente zusammensetzt. Seine Ansprüche sind in der Regel nachrangig, im Insolvenzfall stehen seine Forderungen vor denen der Eigenkapitalgeber, aber nach denen der Fremdkapitalgeber. Mezzanine-Kapital hat den Vorteil, dass es sich, je nach Ausgestaltung, bilanziell wie Eigenkapital auswirkt. So verschlechtert sich nicht die Bonität deines Unternehmens, und die Möglichkeit einer späteren Kreditfinanzierung werden nicht beeinträchtigt. Du musst keine Unternehmensanteile oder Stimmrechte abgeben und behältst die Kontrolle über dein Unternehmen.

Crowdinvesting: Eine Sonderform des Crowdfunding, bei der die Unterstützer*innen für ihre Investition finanziell am Erfolg deines Unternehmens beteiligt werden. Dafür stellst du deine Firma auf einer Crowdinvesting-Plattform gegen eine Gebühr vor und beschreibst, wofür du wie viel Geld benötigst und wie die Beteiligung gestaltet ist.

Private Equity kann für verschiedene Phasen der Unternehmensgründung interessant sein. Wie oben bereits erwähnt, sind das vor allem die Gründungsphase und Wachstumsphasen. Es gibt mehrere hundert Private Equity-Firmen in Deutschland, die sich teilweise spezialisiert haben, z.B. auf bestimmte Phasen, Branchen oder Investitionssummen. Vor der Kontaktaufnahme solltest du also recherchieren, welche für dein Vorhaben infrage kommen.

- Kontokorrentkredit und Factoring: Beide Formen werden manchmal auch im Zusammenhang mit Wachstumsfinanzierung genannt, sind dafür aber weniger geeignet. Sie dienen eher dazu, kurzfristig deine Zahlungsfähigkeit zu sichern, sollten also Teil deiner Liquiditätsplanung sein. Der Kontokorrentkredit ist eine Form des Dispokredits und finanziert dein Umlaufvermögen (wie noch nicht verkaufte Waren und noch nicht bezahlte Rechnungen).

Beim Factoring verkaufst du deine Rechnungen an Dritte weiter. So verschieben sich deine Zahlungseingänge nach vorne, denn du bekommst das ausstehende Geld sofort, obwohl deine Kund*innen laut Zahlungsziel erst in einem Monat zahlen müssen. Dafür behält der Factoring-Dienstleister einen Anteil des Geldes für sich.

Das BMWi hat einen Überblick zu Förderinstrumenten zur Gründungs-und Wachstumsfinanzierung erstellt - hier findest du alle weiteren Programme.

* Quelle: https://www.bmwi.de/Redaktion/DE/Dossier/mittelstandsfinanzierung.html

Voraussetzungen und Vorbereitungen für deine Wachstumsfinanzierung

Um abzuschätzen, wie viel Wachstumskapital du benötigst, muss du umreißen, was für dein Wachstum notwendig ist. Um glaubhaft darlegen zu können, dass dein Geschäftsmodell auch im größeren Maßstab funktioniert, reicht das bloße Bauchgefühl nicht aus. Du musst das realistisch und mit Zahlen unterlegt darlegen können, um Geldgeber*innen zu überzeugen. Wenn du als Selbstständige*r einen Kredit brauchst, verlangen Banken und Investoren Nachweise oder Sicherheiten, mit denen du deine Fähigkeit zur Rückzahlung eines Kredits belegen kannst.

Hier kommt wieder das oben bereits erwähnte skalierbare Geschäftsmodell ins Spiel. Wenn du in deinem Businessplan bereits die Möglichkeiten von Wachstum beschrieben hast, kannst du diese Daten nutzen, um Geldgeber zu überzeugen.

Banken erstellen in der Zusammenarbeit mit Unternehmen sogenannte Ratings: In denen untersuchen sie die wirtschaftliche Situation und Entwicklung eines Unternehmens sowie die Arbeit des Managements und der Unternehmensteile. Die Marktposition, Zukunftsperspektiven und Branchenentwicklung werden eingeschätzt. Zentrale Informationen liefern in erster Linie die Jahresabschlüsse wie Einnahmenüberschussrechnungen, Bilanzen der letzten Jahre und die letzten betriebswirtschaftlichen Auswertungen (BWA). Deshalb ist es wichtig, dass diese Unterlagen vollständig und transparent sind.

Plane vorausschauend. Knüpfe Kontakte zu Investoren und Banken schon zu einem Zeitpunkt, an dem du noch kein Geld benötigst. So kannst du dein Unternehmen bereits präsentieren, Vertrauen aufbauen und sondieren, ob ein Kredit oder eine Investition durch deine Kontakte überhaupt realistisch ist.

In der Zusammenarbeit mit deiner Hausbank ist es ratsam, Bilanzen unaufgefordert und zeitnah vorzulegen. Sei offen in der Kommunikation, auch – oder gerade, wenn es mal nicht so gut läuft. Halte dich immer an Vereinbarungen und führe dein Konto entsprechend.

In dem Ideencouch Podcast #3 spricht Jan Evers mit Julian Wiedenhaus von Plancraft darüber, welche Wachstumsstrategie die richtige für ihn ist. Es geht um Dogmen rund um Skalierung und Wachstum und darum, warum ein Bankkredit besser ist als sein Ruf.

Fazit

Schon bei deiner Existenzgründung hast du eventuell schon eine Wachstumsstrategie jenseits des Break-even-Points im Blick. Dann solltest du diese Pläne schon in deinem Businessplan abbilden und mit möglichen Geldgeber*innen bereits frühzeitig über spätere Wachstumsfinanzierungen reden. Dafür solltest du nicht allein mit Ideen glänzen, sondern deine Expansion auch mit einer Wachstumsstrategie und Zahlen untermauern können. Das gilt auch, wenn du durch den Erfolg deines Unternehmens über deine ursprünglichen Pläne hinaus kurzfristig auf weiteres Wachstum setzt. Entscheide dich also für eine Strategie, habe alle Zahlen zu deinem Unternehmen und deinem Finanzbedarf parat und prüfe, welche Art von Wachstumsfinanzierung für dich infrage kommt.