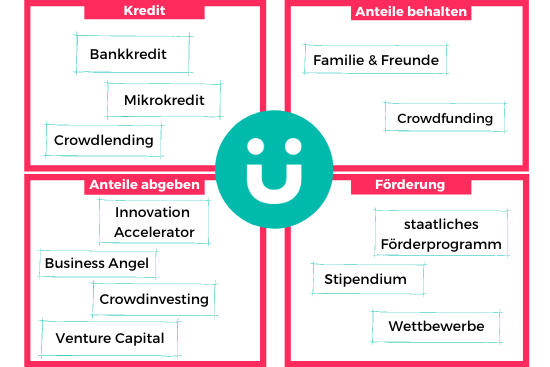

Woher bekommst du das Geld, um dein Startup aufzubauen? Auf diese Frage gibt es viele mögliche Antworten. Vielleicht hast du Erspartes und/oder ein soziales Umfeld, das dich unterstützen kann (Family & Friends). Oder du wendest dich an professionelle Geldgeber – vor allem, wenn du größere Summen brauchst. Neben dem klassischen Bankkredit gibt es mittlerweile zahlreiche Förderprogramme, neuartige Finanzierungsformen wie Crowdfunding und eine große Bandbreite an Investoren.

Welche dieser Finanzierungsarten für dich die richtige ist, hängt von mehreren Faktoren ab. Die erste Hürde ist natürlich, ob du überhaupt die Voraussetzungen erfüllst, um eine bestimmte Finanzierung zu erhalten. Aber das ist nicht der einzige Punkt, den du bedenken solltest. Jede Finanzierungsart hat ihre Besonderheiten, die Vor- und Nachteile mit sich bringen. Die Unterschiede bestehen unter anderem darin, wie schnell du das Geld bekommst, wie viel Geld du bekommst und ob du dafür Firmenanteile oder Mitbestimmungsrechte abgeben musst.

Deine Entscheidung sollte also nicht nur davon abhängen, welche Finanzierung du am leichtesten bekommen kannst. Frage dich auch: Welche Finanzierungsform ist für das, was ich vorhabe, am besten geeignet?

Bootstrapping

Viele erfolgreichen Gründer*innen haben ihre Geschäftsidee allein mit Eigenmitteln umgesetzt. Dafür hat sich der Begriff Bootstrapping etabliert. Diese Finanzierungsart ist am besten für Gründungen geeignet, die sich mit überschaubaren Mitteln umsetzen lassen, typischerweise mit Summen zwischen 5.000 und 50.000 EUR.

Ein Nachteil von Bootstrapping besteht darin, dass du dein Unternehmen meist nur langsam aufbauen kannst und dich Mitbewerber überholen könnten. Außerdem kannst du nicht auf die Expertise und die Netzwerke zurückgreifen, die viele Investoren mitbringen. Und falls du scheiterst, hast du eigenes Geld verloren.

Der größte Vorteil von Bootstrapping: Du musst keine Kompromisse eingehen. Es gibt keine Anteilseigner, die dir in die Geschäftsführung hineinreden, und keine Darlehensgeber, die hohe Zinszahlungen erwarten.

Hinzu kommt: Wenn es dir gelingt, dein Unternehmen mit Eigenmitteln an den Markt zu bringen, verschaffst du dir eine gute Verhandlungsposition, falls du später doch noch Investoren an Bord holen willst.

Family & Friends

Es gibt Menschen in deinem Umfeld, die an dich glauben und über die finanziellen Mittel verfügen, um dich zu unterstützen? Family & Friends bieten meist günstigere Konditionen an als professionelle Geldgeber. Darum gehen viele Gründer*innen gern auf dieses Angebot ein.

Typischerweise erhältst du das Geld als Kredit (häufig sogar zinsfrei) oder als Beteiligungskapital. Aber: Selbst die beste Geschäftsidee kann scheitern. Passiert dir das mit einem Investor-finanzierten Startup, geht höchstens eine Geschäftsbeziehung kaputt. Kam das Geld jedoch aus deinem privaten Umfeld, zerstört der Verlust vielleicht eine Familie oder eine Freundschaft. Mach dir selbst und deinen Unterstützer*innen darum klar, welche Risiken bestehen – und halte alle Vereinbarungen in einem schriftlichen Vertrag fest.

Kredite und Darlehen

Bankkredite

Der Bankkredit ist der Finanzierungsklassiker. Üblich sind Summen zwischen 25.000 und 300.000 EUR. Größter Vorteil ist die Planungssicherheit: Du trägst den Kredit über einen genau bestimmten Zeitraum zu einem festgelegten Zinssatz ab; die Bank erhält weder Anteile noch Mitspracherechte. Aber aus genau diesen Gründen sind Banken auch risikoscheu. In der Regel erhältst du nur einen Kredit, wenn sich dein Geschäftsmodell bereits am Markt bewährt hat oder dein Vorhaben so weit vorangeschritten ist, dass du wahrscheinlich bald Gewinne einfahren wirst. Neben einem soliden Businessplan verlangen Banken bei höheren Summen oft auch eine Bürgschaft oder eine Sicherheit, beispielsweise in Form einer Immobilie.

Darlehen

Darlehen sind juristisch betrachtet Kredite. In der Praxis werden aber oft höhere Summen, die über einen längeren Zeitraum (von mehr als drei Jahren) verliehen werden, als Darlehen bezeichnet.

Eine Sonderform des Darlehens ist Mezzanine-Kapital. Dabei handelt es sich um eine Mischform aus Eigenkapital (wie bei einem Beteiligungsvertrag) und Fremdkapital (wie bei einem Bankkredit). Das hat den Vorteil, dass die Gläubiger kein Mitbestimmungsrecht haben, im Falle einer Insolvenz aber dennoch nachrangig sind: Die Ansprüche aller anderen Gläubiger gehen vor.

Wegen dieser Nachteile für die Darlehensgeber ist Mezzanine-Kapital vergleichsweise teuer. Unterformen sind stille Beteiligungen, Wandeldarlehen, Nachrangdarlehen und Genussrechte.

Förderkredite

Förderkredite funktionieren wie klassische Bankkredite, aber das Geld dafür stammt aus öffentlichen Quellen, etwa von Ministerien. Weil diese Institutionen nicht vorrangig finanzielle, sondern politische Ziele verfolgen, sind die Konditionen meist deutlich günstiger als bei klassischen Bankkrediten, das heißt: Die Zinsen sind relativ niedrig, die Rückzahlungszeiträume relativ lang, und manchmal beginnt die Tilgung erst nach ein bis zwei Jahren.

Neben regionalen Förderbanken bietet die KfW verschiedene Kredite an. Mit dem „ERP-Gründerkredit – Startgeld“ erhalten junge Unternehmen, die vor maximal fünf Jahren gegründet wurden, bis zu 200.000 EUR. Bist du als Gründer*in oder Unternehmensnachfolger*in seit maximal fünf Jahren in deinem Unternehmen, kannst du dich für den „ERP-Förderkredit Gründung und Nachfolge“ bewerben und bis zu 500.000 EUR erhalten. Für kleine und mittlere Unternehmen mit hohem Kapitalbedarf gibt es den „ERP-Förderkredit KMU“ mit einer maximalen Fördersumme von 25 Mio. EUR.

Alle öffentlichen Förderprogrammen beantragst du über deine Hausbank. Auf der Gründerplattform helfen wir dir dabei, zu entscheiden, ob und welches Förderprogramm zu dir passt: Anhand der Angaben aus dem Finanzplan deines Businessplans und deiner Postleitzahl filtern wir das passendste Angebot heraus.

Crowdfunding

Beim Crowdfunding nutzt du die Macht der Masse. Dafür präsentierst du deine Idee auf einer Crowdfunding-Plattform und hoffst, dass du möglichst viele Menschen überzeugst, dich mit einem kleinen Beitrag zu unterstützen. Auf diese Weise kann eine bedeutende Summe zusammenkommen, denn Kleinvieh macht bekanntlich auch Mist. Beim Crowdfunding geht es den meisten Unterstützer*innen nicht vorrangig um den Profit, sondern um die Idee. Sie unterstützen auch Startups mit unsicheren wirtschaftlichen Aussichten, wenn sie eine Idee oder ein Team mögen. Was sie dafür im Gegenzug erhalten, ist höchst unterschiedlich. Beim „Reward based Crowdfunding“, das in den Anfangsjahren die verbreitetste Crowdfunding-Variante war, erhielten die Finanziers oft eines der Produkte, das mit ihrer Hilfe entwickelt und auf den Markt gebracht werden konnte.

Crowdinvesting

Crowdinvesting ist eine Crowdfunding-Variante, die sich als ernstzunehmende Finanzierungsmöglichkeit etabliert hat – die eingeworbenen Summen reichen teilweise bis zu mehreren Millionen Euro. In dieser Variante erhalten die Investoren eine finanzielle Vergütung, etwa eine prozentuale Beteiligung an künftigen Gewinnen, in der Regel aber keine Mitspracherechte.

Ein Nachteil von Crowdinvesting besteht darin, dass du für die Kampagne viele wichtige Details öffentlich machst, inklusive deiner Finanzplanung. Das ist riskant, denn auch Mitbewerber*innen und potenzielle Nachahmer*innen können darauf zugreifen. Und: Falls deine Kampagne scheitert, wird auch das öffentlich bekannt und kann alternative Investoren verschrecken. Ein anderer Nachteil ist es, bei späteren Finanzierungsrunden zu viele Crowdinvestoren an Bord zu haben. In den ersten Jahren dieser Finanzierungsform waren die Verträge teilweise noch nicht optimal strukturiert, und institutionelle Investoren schreckten vor Deals mit von Crowd finanzierten Startups zurück. Doch die meisten Anbieter haben daraus gelernt. Heute werden die Verträge anders gestaltet und beispielsweise Crowdinvestoren gebündelt. Die möglichen Vorbehalte gegenüber dieser modernen Finanzierungsform solltest du aber kennen und dich dazu informieren, wenn du in Erwägung ziehst, deinen Start über eine Crowdinvesting-Plattform zu finanzieren.

Venture Capital

Venture Capital (VC), auch Risiko- oder Wagniskapital genannt, bedeutet, dass ein Unternehmen sich mit Geld aus einem Fonds an deinem Startup beteiligt, in der Regel mit Summen von mehreren 100.000 bis zu mehreren Millionen EUR. Im Gegenzug erwarten VCs Unternehmensanteile, oft auch Mitsprache-, Informations- und Kontrollrechte. Ihr Ziel ist ein Exit: Nach einem vorgegebenen Zeitraum wollen sie wieder aussteigen, möglichst mit ordentlichem Profit. Das kann dazu führen, dass VCs starken Druck auf dich ausüben, schnell erfolgreich zu werden – und dass sie dein Unternehmen in eine Richtung drängen, die wenig mit deinen Vorstellungen zu tun hat.

Business Angels

Business Angels sind Privatleute, die ihr eigenes Geld in Startups investieren. Oft handelt es sich dabei um aktive oder ehemalige Unternehmer*innen oder Manager*innen. Typische Investments reichen von 25.000 bis zu mehreren 100.000 EUR. Anders als VCs entscheiden sie nicht vorrangig danach, welches Startup die schnellstmögliche Profitmaximierung verspricht, sondern auch nach persönlichen Interessen und Sympathie. Darum investieren sie in der Regel nicht nur Geld, sondern unterstützen dich auch mit ihrer Expertise und dem Zugang zu ihrem Netzwerk. Dennoch handeln Business Angels nicht aus reiner Menschenfreundlichkeit: So wie VCs wollen auch sie nach ein paar Jahren mit Gewinn wieder aussteigen.

Inkubator

Inkubator bedeutet übersetzt Brutkasten. Der Gedanke dahinter ist: Du und dein Team sollen mit professioneller Hilfe solange über eurer Idee brüten, bis dabei ein umsetzbares Geschäftskonzept herauskommt. In Inkubatoren-Programmen unterstützen euch Coaches oder Mentor*innen, zudem bekommt ihr eine vollständige Infrastruktur gestellt – von Arbeitsplätzen bis hin zur IT-Ausstattung. Manche Programme sehen auch eine Anschubfinanzierung vor, für die ihr Firmenanteile abgeben müsst.

Accelerator

Accelerator-Programme funktionieren ähnlich wie Inkubator-Programme, setzen aber in der Regel erst in der Wachstumsphase an (mehr zu den verschiedenen Gründungs- und Finanzierungsphasen erfährst du weiter unten). Zudem gehören hier eine Anschubfinanzierung und der Erwerb von Firmenanteilen zum Standard. Anders als Inkubatoren, deren Träger meist öffentliche Institutionen oder Universitäten sind, stehen hinter Accelerator-Programmen oft Unternehmen.

Gründerstipendien - Programme für hochschulnahe Gründungen

Du gründest ein Startup, das auf einer Idee basiert, die du an deiner Uni oder Hochschule entwickelt hast? Dann könnte eines der hochschulnahen Förderprogramme für dich infrage kommen. Ehrlich gesagt nutzen diese Möglichkeit auch viele Startup-Gründer*innen, die noch einen Studentenstatus haben – unabhängig davon, ob ihre Idee wirklich aus der Hochschule kommt. Allerdings wird bei der Beantragung geprüft, ob die Idee wirklich innovativ ist. Dazu lässt du dich am besten in der Gründungsberatung deiner Hochschule coachen.

Meist erhältst du beim Gründerstipendium kein oder nur wenig Geld für Investitionen, sondern einen nicht rückzahlbaren Zuschuss für deinen Lebensunterhalt oder für Coachingstunden. Davon profitierst du vor allem, wenn du noch am Anfang stehst und Zeit und Rat brauchst, um aus deiner Idee ein marktfähiges Produkt, einen Prototyp, ein Geschäftsmodell und dann einen soliden Businessplan zu entwickeln.

Beispielprogramme sind das Gründerstipendium NRW oder das Berliner Startup Stipendium. Darüber hinaus gibt es auch die bundesweiten Förderprogramme EXIST und INVEST – mehr dazu erfährst du weiter unten.

Welche Gründerstipendien gibt es in Deutschland?

Hier findest du eine Zusammenfassung der wichtigsten Informationen aktueller Gründerstipendien pro Bundesland.

Quelle: eigene Internetrecherche 07/2024, die einen groben ersten Überblick geben soll. Details werden von den Fördergebern direkt in unseren Förderfinder eingetragen. Da sich in diesem Thema viel ändert, freuen wir uns zu diesem Überblick über Input von euch.

Wettbewerbe

Gründerwettbewerbe oder Businessplanwettbewerbe als Finanzierung? Auch das ist möglich. Die Preisgelder von Wettbewerben bewegen sich allerdings meist in einem überschaubaren Rahmen (einige tausend Euro); in einigen wenigen Wettbewerben sind bis zu 50.000 EUR ausgelobt. Aber Gründerwettbewerbe können ein Sprungbrett sein, um die Investorensuche zu starten. Denn durch den Wettbewerb können potenzielle Geldgeber auf dich aufmerksam werden; manchmal gehören sogar Business Angels oder Venture-Capital-Geber zu den Juror*innen. Viele Preise beinhalten zudem Beratungsleistungen durch Mentor*innen oder Coaches, die dir dabei helfen, deinen Businessplan zu verbessern – und so deine Chancen auf eine Finanzierung zu erhöhen. Und nicht zuletzt gilt eine gute Platzierung bei einem Gründerwettbewerb auch als Qualitätssiegel, Motto: Was eine fachkundige Jury für gut befunden hat, muss wohl auch gut sein.

Voraussetzungen - Businessplan, Finanzplan, Pitchdeck

Businessplan

Keine Finanzierung ohne Businessplan. An diese Regel solltest du dich selbst dann halten, wenn du mit Eigenmitteln gründest. Denn ein Businessplan ist nicht nur dafür da, um Investoren oder Banken von deinem Geschäftsmodell zu überzeugen. Wenn du deine Gründungsidee aufschreibst, zwingt dich das, deinen Gedanken Struktur zu verleihen. Denn du formulierst nicht nur, wie deine Idee funktioniert, sondern auch, welchen Nutzen sie Kunden bringen soll, welche Teammitglieder du brauchst, wie du den Vertrieb aufbauen willst und vieles mehr. Damit schaffst du dir selbst ein Tool, das du immer zur Hilfe nehmen kannst, wenn du eine wichtige Entscheidung fällen musst oder wenn du dich fragst: Bin ich noch auf dem richtigen Weg?

Alles rund um den Businessplan und zu den einzelnen Kapiteln findest du in der Businessplan-Gliederung auf unserer Gründerplattform. Außerdem haben wir viele echte Beispiel-Businesspläne, die erfolgreich finanziert wurden. Mit unserem Tool kannst du zügig deinen Businessplan schreiben, im Team daran arbeiten und ihn jederzeit ruck zuck updaten. Nur so macht es auch Spaß, einen Businessplan zu erstellen.

Finanzplan

Der Finanzplan ist das Herz deines Businessplans. Er muss vor allem drei elementare Fragen beantworten:

- Wie viel Geld brauchst du für den Start?

- Wie viel musst du einnehmen, um zumindest alle Kosten zu decken?

- Und wie viel kannst du mit deinem Unternehmen voraussichtlich verdienen?

Natürlich basieren viele dieser Angaben auf Schätzungen und Hochrechnungen, das ist auch Investoren klar. Dennoch erfüllen diese Zahlen einen wichtigen Zweck. Potenzielle Geldgeber sehen, dass du am Markt recherchiert hast, um eine Grundlage für deine Hochrechnungen zu erhalten. Du wiederum erhältst eine Richtschnur, um möglichst früh zu erkennen, ob finanzielle Schwierigkeiten drohen.

Pitch Deck

Die Präsentation einer Geschäftsidee vor potenziellen Investoren nennt man Pitch. Ein Pitch Deck ist die schriftliche Zusammenfassung dieser Präsentation. Im Kern erzählst du darin das, was in deinem Business- und deinem Finanzplan steht. Aber ein Pitch soll den Investoren nicht nur Fakten näherbringen, sondern sie überzeugen und begeistern. Verwende möglichst wenig Fachausdrücke, verzichte auf Marketingfloskeln und erwähne nur die Details, die wirklich wichtig sind. Benutze kompakte, verständliche Sätze. Und: Schildere ein Alltagsbeispiel, in dem dein Produkt oder deine Dienstleistung hilft. Wenn du unsicher bist, ob dein Pitch diese Voraussetzungen erfüllt, mach einen Test: Pitche vor deinen Eltern oder vor Freunden, die keine Ahnung von deinem Geschäftsfeld haben. Sie werden dir gute Tipps dafür geben, was in deinem Pitch Deck fehlt und was überflüssig ist.

Webinar Empfehlung: Pitch Deck erstellen

“Ich habe mir ganz viele Gedanken gemacht und möchte jetzt dein Geld haben, um meine Idee auszuprobieren” - das ist nicht die Herangehensweise, mit der du dich vor potentiellen Investor*innen präsentieren solltest. Arnas Bräutigam gibt dir im Webinar Tipps, wie du dein Pitch Deck so aufbaust, dass du überzeugst.

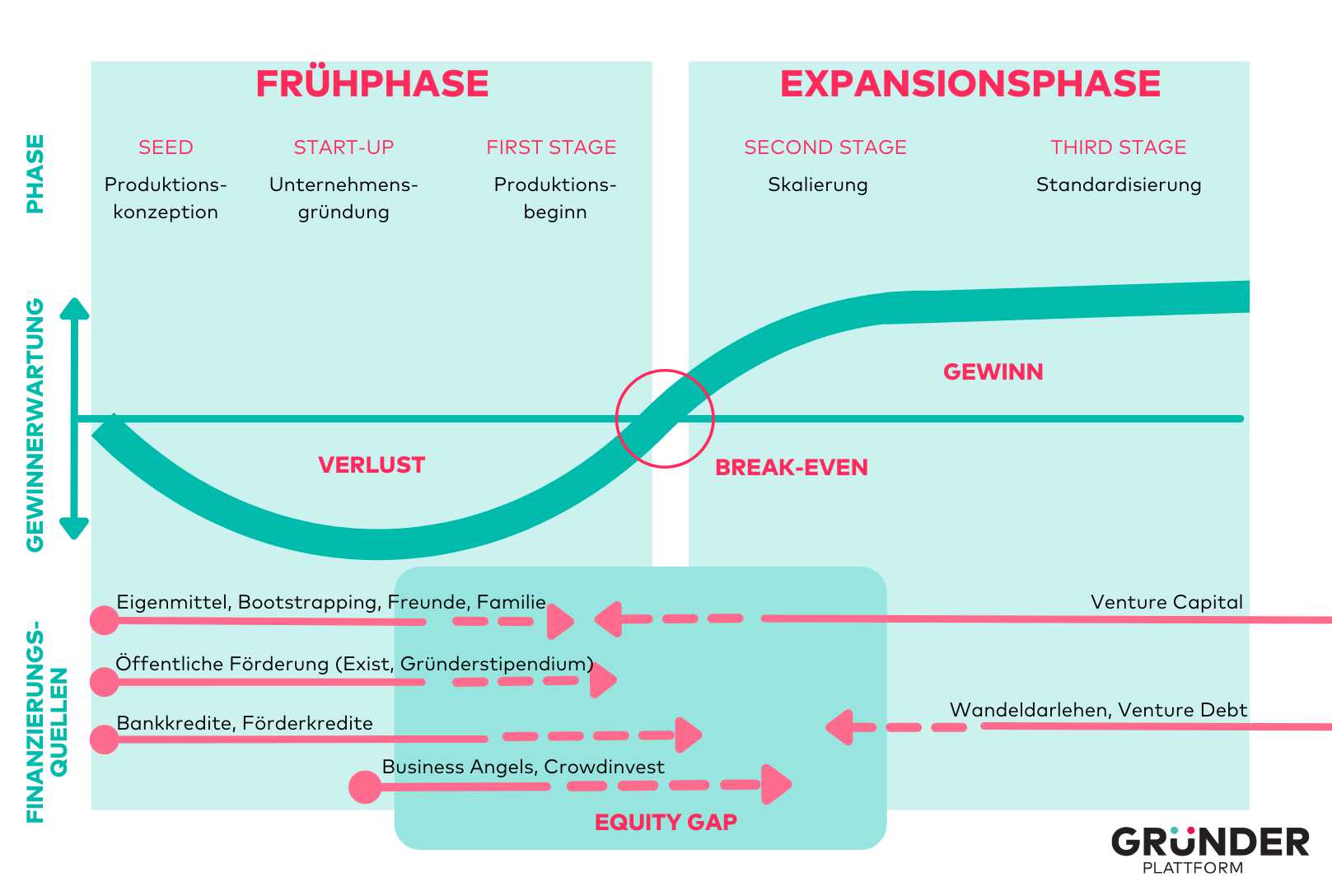

Die Finanzierungsphasen

Early Stage: Die Vorbereitung

Finanzierungen werden in verschiedene Phasen unterteilt. Die erste ist die Early Stage, die man noch einmal Seed-Phase und Startup-Phase unterteilen kann. In der Seed-Phase oder Vorgründungsphase existiert meist nicht mehr als eine Idee. Du hast noch kein fertiges Produkt, meist noch nicht einmal einen Prototyp. Du bist vorrangig damit beschäftigt, einen Businessplan zu erstellen und dein Geschäftsmodell zu entwickeln. Typische Finanzierungsmittel in dieser Zeit sind Eigenkapital, Family & Friends, Crowdfunding, Förderprogramme und Gründerkredite.

Die Startup-Phase umfasst die Schritte von der Unternehmensgründung bis zur Markteinführung. Du hast einen „Proof of Concept“, mit dem du Investoren davon überzeugen kannst, dass dein Vorhaben erfolgreich sein wird. Das können erste Kunden oder ein fertig entwickeltes Produkt sein, zumindest aber ein funktionierender Prototyp. In dieser Phase benötigen Gründungen oft Beträge zwischen 50.000 und 500.000 EUR, bei technologiegetriebenen Startups auch deutlich mehr. Hier kommen oft Venture Capitalists oder Business Angels ins Spiel.

First Stage: Aufbau- und Wachstumsphase

In der Aufbauphase, auch First Stage genannt, erzielst du bereits erste Umsätze, arbeitest aber meist noch nicht kostendeckend. Du stellst erste Mitarbeiter*innen ein und musst dein Unternehmen entsprechend umorganisieren. Diese Phase umfasst mehr oder weniger das erste Jahr nach der Gründung.

Die Wachstumsphase ist typisch für die Zeit zwischen dem zweiten und vierten Gründungsjahr. In dieser Zeit versuchst du die Position deines Unternehmens am Markt zu festigen. Du baust das Produktportfolio aus und erschließt neue Märkte. Umsätze und Mitarbeiterzahlen wachsen deutlich.

In beiden Phasen sind Finanzierungsrunden von mehreren hunderttausend bis zu mehreren Millionen Euro typisch, oft mit VCs oder Business Angels. Ein Hilfsmittel, um die Zeit von einer Finanzierung zur nächsten zu überbrücken, sind Wandeldarlehen, weil du damit relativ schnell auf Geld zugreifen kannst – allerdings zu einem buchstäblich hohen Preis.

Later Stage

Ist dein Unternehmen fest im Markt etabliert und erwirtschaftet konstante Gewinne, spricht man von der Later Stage. Wenn du in dieser Phase Kredite aufnimmst, ist der Grund dafür meist, dass sich etwas elementar verändert. Typische Anlässe sind Umstrukturierungen, Sanierungen, der Ausstieg (und das Auszahlen) von Gründungsmitgliedern, der Exit eines Investors oder die Vorbereitung eines Börsengangs.

Förderprogramme

EXIST

Bist du Studierende*r, Absolvent*in einer Hochschule oder Wissenschaftler*in und willst aus der Uni heraus ein Unternehmen gründen? Dann kannst du dich auf das Programm EXIST bewerben. Wer gefördert wird, erhält Zuschüsse zu den Lebenshaltungskosten, zu Sachausgaben und Coachings im Wert mehreren tausend bis mehreren zehntausend Euro. Voraussetzung ist, dass deine Geschäftsidee auf einer innovativen technologieorientierten oder wissenschaftlichen Erkenntnis beruht. Der Projektträger Jülich organisiert das EXIST-Programm in Zusammenarbeit mit Hochschulen und Universitäten. Nähere Informationen dazu findest du in unserer Übersicht der Gründerstipendien bzw. auf der Partnerprofilseite von EXIST auf der Gründerplattform.

EXIST-Women

Das Förderprogramm „EXIST-Women“ des Bundesministeriums für Wirtschaft und Klimaschutz richtet sich an Frauen an Hochschulen und Forschungseinrichtungen, die eine Unternehmensgründung anstreben. Ziel des Programms ist es, dich in der Anfangsphase deiner Gründung zu unterstützen. Angeboten wird ein 12-monatiges Qualifizierungsprogramm, ein individuelles Coaching, die Betreuung durch eine erfahrene Mentorin und der Zugang zu einem bundesweiten Netzwerk von Gründerinnen. Zudem erhältst du Sachmittel in Höhe von 2.000 € für Coaching, Reisekosten oder die Validierung deiner Idee, sowie optional ein 3-monatiges Stipendium.

Für weitere Informationen und Bewerbungsdetails kannst du dich bei deinem lokalen Gründungsnetzwerk informieren oder direkt auf der Webseite des EXIST-Women-Programms nachsehen.

Hörempfehlung: Der Geschäftsführer der IFB Innovationsstarter GmbH, Dr. Heiko Milde, gibt in der Ideencouch Folge #26 tiefe Einblicke in die Förderung von Startups. Auch, wenn sich die von ihm erwähnten Förderprogramme auf Hamburg beziehen, stehen sie beispielhaft für den Ablauf von anderen Förderprozessen.

INVEST

Hast du ein innovatives Unternehmen gegründet, das die Anfangsphase bereits überschritten hat, könnte der INVEST-Zuschuss für dich infrage kommen. Die Besonderheit:

Nicht du selbst erhältst den Zuschuss, sondern Investoren, die sich an deinem Unternehmen beteiligen, beispielsweise Business Angels.

Möglich sind je nach Konstellation Summen zwischen 10.000 und 3 Millionen EUR. Den Zuschuss müssen sowohl du als auch deine Investoren beim Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) beantragen.

Tipp: Wenn du die Voraussetzungen für eine Förderung erfüllst, kannst du dich auf eine INVEST-Liste des Bundeswirtschaftsministeriums für Wirtschaft und Energie aufnehmen lassen – dort suchen Business Angels nach potenziellen Investments.

Hörempfehlung: Das Finanzministerium hat eine neues Förderprogramm ins Leben gerufen: Die Forschungs-zulage. Als innovatives Startup (vorwiegend in der Grundlagen- und experimentellen Forschung) können 25 Prozent der F&E Personalkosten pro Jahr bezuschusst werden - auch rückwirkend für die letzten zwei Jahre! Im Ideencouch Podcast spricht Jan mit Jan Bewarder, dem Vorstand der Rem Capital AG, darüber, wie genau diese Zulage funktioniert und wann sie ausgezahlt wird.

Fazit

Wenn du eine passende Finanzierung erhalten willst, solltest du nicht nur Zeit und Mühe in die eigentliche Suche nach Geldgeber*innen aufwenden, sondern auch in die Überlegung, welche davon zu deinen Plänen passen. Denn nicht jede Finanzierungsart, auf die du zugreifen könntest, ist für dich optimal. Hilfreich sind dafür auch Gespräche mit Freund*innen, Branchenexpert*innen – und das Schreiben eines Businessplans, in dem du dein Vorhaben und deine Ziele klar definierst und die Liquiditätsanforderungen sichtbar werden. Diese Ziele sollten ausschlaggebend für dein Vorgehen sein, nicht allein die Summe, die dir dein*e Geldgeber*in zur Verfügung stellt.

Gründerseminar: Pitch Deck

In unserem interaktiven Onlineseminar unterstützen wir dich bei der Erstellung deines Pitch Decks - gemeinsam mit Arnas Bräutigam von AddedVal.io, der dir in Video-Einheiten sein wertvolles Insider-Wissen weitergibt. Im Anschluss erhältst du eine Teilnahmebestätigung. Let's pitch!