Wenn du für deine Gründung einen Kredit in Erwägung ziehst, solltest du die Kosten kennen, die bei der Rückzahlung entstehen. Die Übersicht dieser Kosten benötigst du für deinen Finanzteil im Businssplan. Sie setzen sich aus Tilgung und Zinsen zusammen und errechnen sich aus überraschend komplizierten Formeln. Deshalb haben wir einen Kreditrechner für dich programmiert, der dir diese Arbeit abnimmt. Im folgenden Artikel erfährst du alles Wissenswerte über die unterschiedlichen Darlehensarten.

Diese unterschiedlichen Darlehensarten gibt es

Theoretisch lassen sich für jeden Kredit beliebige, individuelle Rückzahlungsbedingungen vereinbaren. Weil das aber viel zu viel Arbeit macht, hat sich das Annuitätendarlehen als gängigstes Modell herauskristallisiert. Sein Vorteil: eine feste Rückzahlungsrate (Annuität). Denn für dich als Kreditnehmer*in kommt es vor allem auf einen festen Rahmen an, damit du deine Liquiditätsplanung erstellen kannst. Der Vollständigkeit halber erklären wir noch zwei weitere Darlehensarten: das Fälligkeitsdarlehen und das Tilgungsdarlehen. Die Komplexität der Berechnungen steigt mit jedem der besprochenen Darlehensarten an.

Simpel: Das Fälligkeitsdarlehen oder endfällige Darlehen

Diese Art des Kredits kommt weniger bei Bankgeschäften vor als vielmehr beim Geldleihen unter Freunden oder in der Familie. Hier wird die gesamte geliehene Geldsumme plus gegebenenfalls vereinbarter Zinsen zu einem Stichtag fällig. Es gibt also keine monatlichen oder jährlichen Rückzahlungsraten, sondern nur eine einzige zu einem bestimmten Zeitpunkt.

Beispiel: Du leihst dir bei deiner Tante Eulalia 50.000 EUR, um sie in deine Firma zu investieren. Mit Eulalia vereinbarst du, dass du ihr in fünf Jahren 50.000 EUR zuzüglich zwei Prozent Zinsen zurückzahlst. Zwei Prozent von 50.000 sind 1.000, es werden also in fünf Jahren auf einen Schlag 51.000 EUR fällig. Wenn Tante Eulalia zwei Prozent pro Jahr verlangt, summieren sich die Zinsen in fünf Jahren auf zwei mal fünf gleich zehn Prozent, also auf 5.000, am Ende der Laufzeit wären 55.000 EUR fällig. Hier wäre auch denkbar, Tante Eulalia die Zinsen jährlich zu zahlen und am Ende der Laufzeit die Kreditsumme. Alles eine Frage der Absprachen.

Schwieriger: Das Tilgungsdarlehen

Beim Tilgungsdarlehen tilgst du mit jeder Rate einen festen Teil der Kreditsumme. Hinzu kommen die Zinsen, die sich zunächst auf die gesamte geliehene Geldsumme berechnen. Da aber mit jeder Rate die Restschuld sinkt, sinkt auch der Zinsbetrag mit jeder Rückzahlung. Das bedeutet, dass die erste Rate am höchsten ist, die letzte am niedrigsten. Deshalb kommt diese Kreditform für Gründer*innen nur im Ausnahmefall infrage. Denn normalerweise leihst du dir Geld, um zu investieren und es wird wahrscheinlich etwas dauern, bis diese Investition Früchte trägt und dein Unternehmen in der Lage ist, höhere Rückzahlungen zu leisten.

Banken schließen Tilgungsdarlehen in der Regel als Volltilgungsdarlehen ab. Das bedeutet, dass in einer einzigen Finanzierungsrunde der gesamte Kredit getilgt wird. Es ist keine Umschuldung nach einigen Jahren erforderlich, bei der die Zinsen neu ausgehandelt werden müssen. Die jährliche Mindesttilgung beträgt meist drei Prozent, üblich sind aber höhere Tilgungsraten von teils über zehn Prozent. Mit jährlich zehn Prozent Tilgung wäre der Kredit nach zehn Jahren komplett zurückgezahlt.

Beispiel: Du baust dein Dachgeschoss aus und brauchst dafür 50.000 EUR. Die Bank bietet dir einen günstigen Immobilienkredit mit einem Zinssatz von drei Prozent an. Da du zurzeit gut verdienst, möchtest du den Kredit innerhalb von zehn Jahren zurückzahlen. Du vereinbarst mit der Bank ein Tilgungsdarlehen mit zehn Prozent jährlicher Tilgung und drei Prozent Zinsen.

Deine monatlichen Raten berechnen sich wie folgt:

Tilgungsanteil: 5.000 EUR pro Jahr, also monatlich 5.000/12 = 416,67 EUR

Zinsen erste Rate (Restschuld 50.000 EUR) 1.500/12 = 125,00 EUR

Zinsen zweite Rate (Restschuld 49.583,33 EUR) 1.487,50/12 = 123,96 EUR

[…]

Zinsen vorletzte Rate (Restschuld 833,33 EUR) 25,00/12 = 2,08 EUR

Zinsen letzte Rate (Restschuld 416,67 EUR) 16,66/12 = 1,04 EUR

Die monatlichen Gesamtraten starten also bei 541,67 EUR und sinken während der zehnjährigen Laufzeit jeden Monat um etwa 1,04 EUR ab, bis auf 417,71 EUR bei der Schlussrate.

Bitte logge dich ein, um den Kreditrechner zu nutzen.

Kompliziert: Das Annuitätendarlehen

Jetzt erklären wir die für Gründer*innen wichtigste Darlehensform, das Annuitätendarlehen. Es zeichnet sich durch eine feste monatliche Rate („Annuität“) aus. Aus der Annuität und dem vereinbarten Zinssatz errechnet sich die Laufzeit. Klingt einfach, schließlich ist der Zinssatz ja (zumindest für einen bestimmten Zeitraum) fest vereinbart. Man sollte also meinen, dass du jeden Monat den gleichen Betrag an Zinsen und Tilgung zurückzahlst. Leider falsch.

Wie du bereits beim Tilgungsdarlehen sehen konntest, ist zwar der Zinssatz über die Laufzeit konstant. Weil aber die Restschuld mit jeder Rate abnimmt, verringert sich der zu zahlende Zins ebenfalls mit jeder Rate. Der aktuell zu zahlende Zinsbetrag lässt sich anhand der Restschuld ausrechnen, die Tilgung ergibt sich dann aus der Differenz aus vereinbarter Annuität und Zinsbetrag. Da die Tilgung nicht wie im Tilgungsdarlehen konstant ist, nehmen auch die zu zahlenden Zinsen nicht linear ab, sondern im gleichen Verhältnis wie der monatliche Tilgungsbetrag zunimmt.

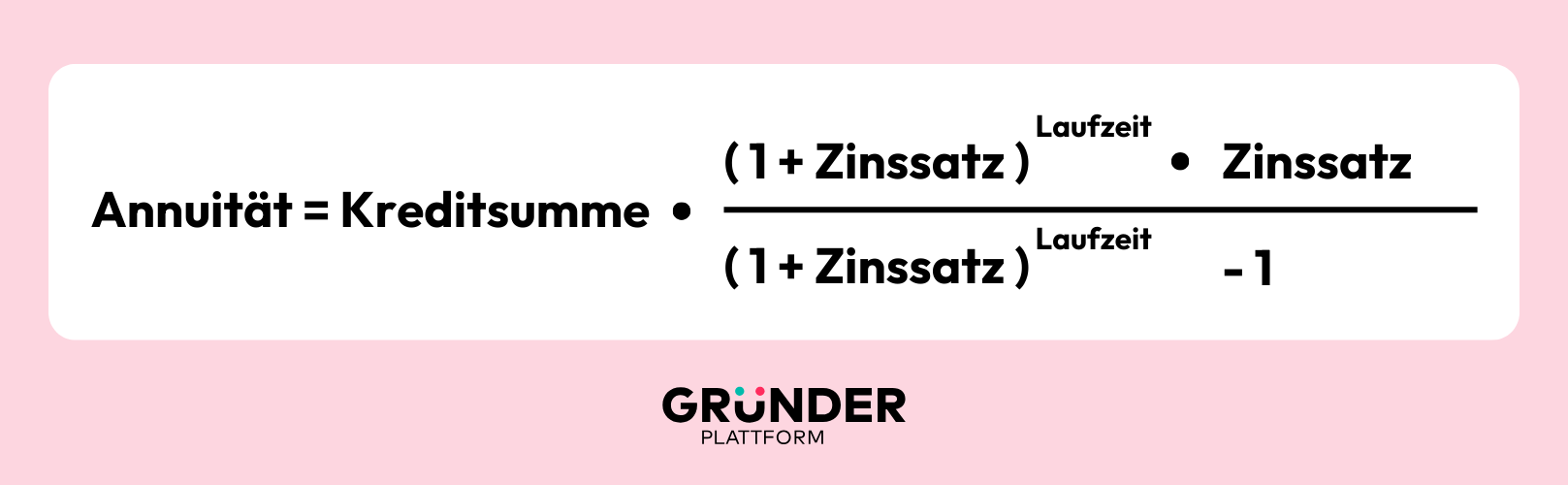

Das ist mathematisch ziemlich anspruchsvoll, es kommen Exponentialfunktionen und Logarithmen ins Spiel. Je nachdem, welche drei der Parameter Kreditsumme, Zinssatz, Annuität und Laufzeit festgelegt werden, ergibt sich der vierte aus einer komplizierten Formel. Normalerweise stehen Kreditsumme und Zinssatz und Annuität fest, man berechnet mit der Formel also die Laufzeit.

Beispiel 1 (Annuität vorgegeben): Du nimmst für Investitionen in deiner Firma ein Annuitätendarlehen über 100.000 EUR auf. Eine monatliche Rate von 1.000 EUR ist mit der Liquidität des Unternehmens vereinbar, der Zinssatz beträgt fünf Prozent.

Zinsanteil erste Monatsrate: Restschuld 100.000 EUR, Zinsbetrag 5.000/12 = 416,67 EUR. Damit ergibt sich die anfängliche monatliche Tilgung zu 1.000 – 416,67 = 583,33 EUR.

Die letzte Rate besteht dann fast vollständig aus Tilgung. Die Restschuld beträgt jetzt höchstens 1.000 EUR, an Zinsen wären also maximal 50/12 zu zahlen, also 4,16 EUR.

Welche Darlehensform ist für Selbstständige optimal?

Klare Antwort: Kommt darauf an. Es ist insbesondere nicht so einfach, bei Banken kleine Geldsummen zu guten Bedingungen zu leihen (Mikrokredite). Banken wollen mit Krediten Geld verdienen und erst ab etwa 50.000 EUR wird es lukrativ. Wenn du weniger brauchst, kann es unter Umständen günstiger sein, zunächst mehr zu leihen, als du wirklich brauchst. Hier wäre dann vielleicht ein Tilgungsdarlehen sinnvoll, bei dem du mit dem zu viel geliehenen Geld die ersten, höheren Raten abzahlst.

Das Kleingedruckte: Sondertilgungen und variable Tilgungsrate

Ansonsten ist aus gutem Grund das Annuitätendarlehen die verbreitetste Art des Kredits. Seine Vorteile sind festgelegte Raten und Laufzeit. Wichtig ist bei Abschluss die Möglichkeit zu vereinbaren, die Tilgungsrate während der Laufzeit zu ändern. Dann kannst du, wenn dein Geschäft überraschend gut läuft, schneller tilgen oder umgekehrt langsamer, wenn eine Zeit lang Flaute herrscht. Sondertilgungsrechte sind immer sinnvoll. Mit Sondertilgungen (üblich sind bis zu zehn Prozent der Kreditsumme pro Kalenderjahr) kannst du bei allen Kreditformen entweder die Laufzeit verkürzen oder die künftigen Raten verringern. Sondertilgungen müssen allerdings explizit vereinbart werden.

Fazit

Du stehst an einem entscheidenden Punkt deines unternehmerischen Weges und die Finanzierung spielt dabei eine zentrale Rolle. Ob Fälligkeitsdarlehen, Tilgungsdarlehen oder Annuitätendarlehen – jede Kreditform hat ihre Besonderheiten und eignet sich für unterschiedliche Szenarien in der Unternehmensfinanzierung. Mit unserem Kreditrechner nimmst du die Komplexität aus der Gleichung und kannst dich auf solide Zahlen stützen, um die richtige Entscheidung zu treffen.

Das Annuitätendarlehen empfiehlt sich als flexibles und planbares Tool für deine Unternehmensfinanzierung. Denke aber immer daran: Sondertilgungen und anpassbare Tilgungsraten sind deine Joker in dynamischen Geschäftsphasen. Nutze sie geschickt, um dein Darlehen optimal an deine Unternehmensentwicklung anzupassen.

Zögere nicht, dich inhaltlich mit den Kreditformen auseinanderzusetzen und den Kreditrechner zu nutzen, um die beste Lösung für dein Vorhaben zu finden. Keine Herausforderung ist zu groß, wenn man die richtigen Werkzeuge und Informationen zur Hand hat. Starte jetzt durch und baue mit der passenden Finanzierung an deiner Unternehmenszukunft – du hast es in der Hand!