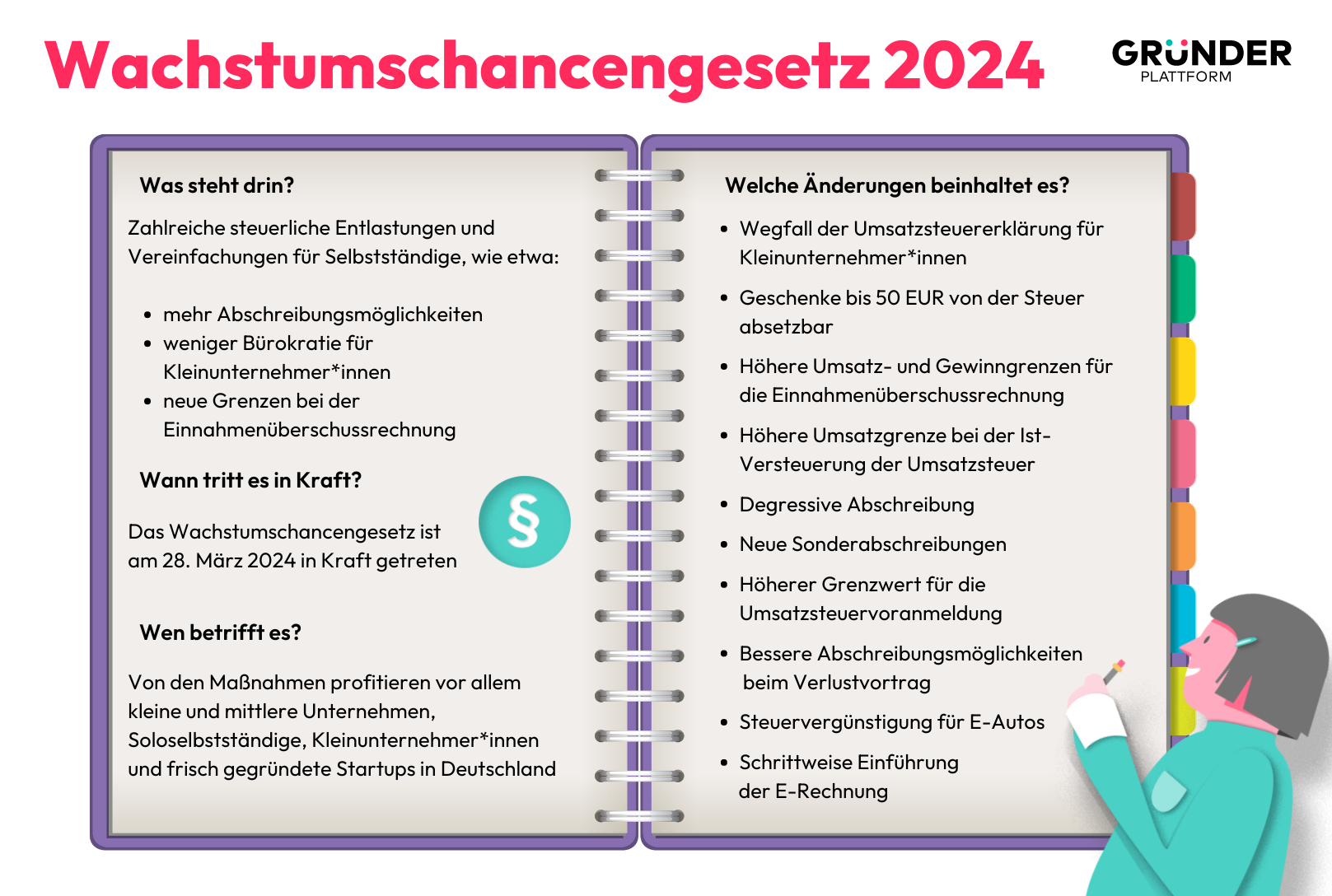

Das Wachstumschancengesetz soll bürokratische Hürden abbauen und dich als Unternehmer*in steuerlich entlasten. Nach viel Diskussion wurde es im März 2024 verabschiedet.

Du fragst dich vielleicht: Was habe ich von dem neuen Gesetz? Wir werfen einen Blick auf die wichtigsten Änderungen.

Was steht im Wachstumschancengesetz?

“Gesetz zur Stärkung von Wachstumschancen, Investitionen und Innovationen sowie Steuervereinfachung und Steuerfairness” – so heißt das Wachstumschancengesetz offiziell. Das weckt große Erwartungen. Doch werden sie auch erfüllt?

Wichtig zu wissen: Das Gesetz ist ein Kompromiss, weil der ursprüngliche Vorschlag im Bundesrat keine Mehrheit fand. Im parlamentarischen Verfahren wurden viele Maßnahmen gestrichen und das Entlastungsvolumen von 6,3 auf 3,2 Milliarden EUR reduziert.

Trotzdem gibt es einige Vorteile für Selbstständige, beispielsweise:

- mehr Abschreibungsmöglichkeiten

- weniger Bürokratie für Kleinunternehmer*innen

- neue Grenzen bei der Einnahmenüberschussrechnung

Leider wurden auch Maßnahmen gestrichen – wie die Klimaschutz-Investitionsprämie und die Anhebung des Grenzwertes für die Sofortabschreibung geringwertiger Wirtschaftsgüter (GWG).

Das Wachstumschancengesetz ist kein eigenständiges Gesetz. Vielmehr enthält es zahlreiche Änderungen bestehender Gesetze. Diese betreffen verschiedene Aspekte deines Unternehmeralltags wie Buchhaltung oder Steuererklärung.

Wo gibt's die passende Förderung für dein Unternehmen?

Checke deine Möglichkeiten mit unserem digitalen Tool.

Wann tritt das Wachstumschancengesetz in Kraft?

Der Bundestag hat das Wachstumschancengesetz eigentlich bereits im November 2023 beschlossen. Doch erst nach intensiven Verhandlungen ist es am 28. März 2024 in Kraft getreten. Einige der Anpassungen gelten rückwirkend, andere erst in ein paar Jahren. Deshalb wollen wir uns die einzelnen Inhalte des Wachstumschancengesetzes im Folgenden einmal genau anschauen.

Wen betrifft das Wachstumschancengesetz?

In Zeiten zahlreicher Krisen und Unsicherheiten soll das Wachstumschancengesetz Unternehmen in Deutschland stärken. Daher enthält es zahlreiche Steuervereinfachungen, die dich als Unternehmer*in finanziell und bürokratisch entlasten.

Von den Maßnahmen profitieren vor allem kleine und mittlere Unternehmen, Soloselbstständige, Kleinunternehmer*innen und frisch gegründete Startups. Die Anhebung von Pauschalen und Schwellenwerten bei den Steuern für Selbstständige hilft dir, Geld und Aufwand zu sparen.

Hörtipp:

In Episode #66 des KriseChance-Podcasts sprechen unsere Kolleg*innen von der Firmenhilfe über die Vorteile, die das neue Gesetz vor allem Soloselbstständigen und Kleinstunternehmen bietet. Marco Habschick und Klaas Haken diskutieren den Wegfall bürokratischer Hürden, bessere steuerliche Bedingungen und die Vereinfachung der Einnahmenüberschussrechnung. Hör rein und erfahre, was besonders für dich wichtig ist!

Was beinhaltet das Wachstumschancengesetz?

Die wichtigsten Änderungen aus dem Wachstumschancengesetz haben wir für dich zusammengefasst:

Vereinfachung für Kleinunternehmer*innen

Ab dem Steuerjahr 2024 musst du keine Umsatzsteuerjahreserklärung mehr einreichen, wenn du die Kleinunternehmerregelung in Anspruch nimmst. Das war bislang Pflicht, auch wenn du als Kleinunternehmer*in keine Umsatzsteuer erheben und an das Finanzamt weiterleiten musst. Die Umsatzsteuererklärung war nur dazu da, damit das Finanzamt überprüfen konnte, ob der Schwellenwert für die Kleinunternehmerregelung überschritten wurde. Diese Regelung entfällt jetzt.

Geschenke von der Steuer absetzen

Ab dem 1. Januar 2024 kannst du Geschenke für Kund*innen oder Geschäftsfreund*innen bis zu 50 EUR (netto) von der Steuer absetzen – bisher lag die Grenze bei 35 EUR.

Achte darauf, dass du nicht mehr als 50 EUR ausgibst, denn sonst kannst du die Kosten steuerlich nicht vollständig geltend machen.

Einnahmenüberschussrechnung statt Bilanz

Wenn du selbstständig bist und keine Bilanz erstellen musst, kannst du dein zu versteuerndes Einkommen ganz einfach mit einer Einnahmenüberschussrechnung ermitteln.

Mit dem Wachstumschancengesetz wurden die Umsatz- und Gewinngrenzen, die für die Einnahmenüberschussrechnung gelten, erhöht. Bisher lagen diese Grenzen bei 600.000 EUR Umsatz und 60.000 EUR Gewinn. Ab dem Steuerjahr 2024 sind es 800.000 EUR Umsatz und ein Gewinn von 80.000 EUR. Das bedeutet, dass jetzt mehr Unternehmen von der vereinfachten Rechnung profitieren.

Diese neue Regelung gilt ab dem Steuerjahr 2024. Solltest du 2023 knapp an der Grenze zur Buchführungspflicht gestanden haben, kannst du jetzt aufatmen: Die höheren Umsatz- und Gewinngrenzen helfen dir, die Pflicht zur Bilanz und damit zur doppelten Buchführung zu umgehen.

Erarbeite deinen bankfertigen Businessplan

Ganz einfach mit unserem kostenlosen Tool.

Istversteuerung bei der Umsatzsteuer schont die Kasse

Normalerweise musst du als Unternehmer*in die Umsatzsteuer ans Finanzamt abführen, sobald du eine Dienstleistung oder ein Produkt verkauft hast – unabhängig davon, ob die Rechnung bereits bezahlt wurde. Das nennt sich Sollversteuerung.

Mit der Istversteuerung zahlst du die Umsatzsteuer erst dann ans Finanzamt, wenn deine Kunden ihre Rechnungen tatsächlich beglichen haben. Das sorgt für mehr Geld in der Kasse, da du die Umsatzsteuer nicht aus eigenen Mitteln vorstrecken musst.

Bisher konnten nur Unternehmen mit einem Umsatz unter 600.000 EUR pro Jahr die Ist-Versteuerung wählen. Das Wachstumschancengesetz hebt diese Grenze ab dem Steuerjahr 2024 auf 800.000 EUR an.

Degressive Abschreibung spart Steuern

Mit dem Wachstumschancengesetz kannst du als Selbstständige*r vorübergehend die degressive Abschreibung für neue Maschinen, Fahrzeuge oder Computer nutzen. Bei dieser Methode sind die Abschreibungsbeträge am Anfang höher und sinken dann von Jahr zu Jahr. Das ermöglicht dir größere steuerliche Entlastungen in den ersten Jahren nach der Anschaffung im Vergleich zur linearen Abschreibung.

Dies gilt für Wirtschaftsgüter, die du zwischen dem 1. April und dem 31. Dezember 2024 kaufst. Ab dem 1. Januar 2025 steht dir wieder nur die lineare Abschreibungsmethode zur Verfügung. Geplante Investitionen vorzuziehen, kann daher sinnvoll sein. Besprich das Thema am besten mit deinem Steuerberater oder deiner Steuerberaterin.

Das Wachstumschancengesetz ermöglicht die degressive Abschreibung auch vorübergehend für Investitionen im Wohnungsbau. Hier ist der Baubeginn entscheidend: Er muss nach dem 30. September 2023, aber vor dem 1. Oktober 2029 erfolgt sein.

Neue Sonderabschreibungen

Falls dein Unternehmen im Vorjahr einen Gewinn von maximal 200.000 EUR erzielt hat, kannst du neben der regulären Abschreibung von Investitionskosten auch eine Sonderabschreibung nutzen. Das Wachstumschancengesetz hat diesen Prozentsatz nun von 20 auf 40 Prozent erhöht.

Diese Regelung gilt rückwirkend ab dem 1. Januar 2024.

Hörtipp:

In Folge 116 des Ideencouch Podcasts teilt Carsten seine visionäre Idee von aromatisierten Kaffeefiltern und zeigt, wie er das Wachstumschancengesetz clever nutzt, um seinen Maschinenpark zu finanzieren. Mit der Kombination aus Sonderabschreibungen und Forschungszulagen möchte er die Basis für seinen Markterfolg legen. Erfahre, welche steuerlichen Vorteile er nutzt und warum strategische Partnerschaften für Innovationen so wichtig sind.

Umsatzsteuervoranmeldung mit neuem Grenzwert

Ab dem Steuerjahr 2024 wird der Schwellenwert für die Befreiung von der Umsatzsteuervoranmeldung angehoben. Bisher waren Unternehmer*innen, die im Vorjahr weniger als 1.000 EUR Umsatzsteuer an das Finanzamt abführen mussten, von dieser Pflicht befreit. Das Wachstumschancengesetz erhöht diesen Grenzwert auf 2.000 EUR.

Neues beim Verlustvortrag

Diese Regelung betrifft dich nur, wenn du mehr als einer Million EUR Verlust erwirtschaftet hast - bei den meisten Selbstständigen ist das eher selten der Fall.

Über den Verlustvortrag kannst du Verluste aus einem Steuerjahr mit zukünftigen Gewinnen verrechnen. Verluste bis zu einer Million EUR für Ledige bzw. zwei Millionen EUR für Verheiratete kannst du vollständig vortragen.

Für Verluste, die diese Beträge überschreiten, wurden die Abschreibungsmöglichkeiten verbessert. Bisher war der Verlustvortrag für diesen Teil auf 60 Prozent des Gesamtbetrags der Einkünfte des Verlustvortragsjahres beschränkt. Für die Steuerjahre 2024 bis 2027 wird dieser Wert vorübergehend auf 70 Prozent angehoben.

E-Autos mit Steuervergünstigung

Das Wachstumschancengesetz bringt auch Vorteile für Fahrer*innen vollelektrischer Dienstwagen. Der maximale Preis für E-Autos, bei denen steuerliche Vergünstigungen greifen, wurde von 60.000 auf 70.000 EUR erhöht. Dadurch soll der Kauf solcher Fahrzeuge attraktiver werden.

Die neuen Regelungen gelten für Dienstwagen, die seit Anfang 2024 angeschafft wurden.

Schrittweise Einführung der E-Rechnung

Gemäß dem Wachstumschancengesetz müssen Unternehmen im B2B-Bereich künftig elektronische Rechnungen ausstellen. Diese werden als maschinenlesbare Daten versendet und können so automatisiert empfangen und weiterverarbeitet werden.

Mit der Einführung der E-Rechnung wird in Deutschland eine EU-Verordnung umgesetzt. Diese zielt darauf ab, ein einheitliches elektronisches Meldesystem zu schaffen und Umsatzsteuerbetrug zu vermeiden.

Die Pflicht zur E-Rechnung gilt für alle Branchen und Unternehmen ab dem 1. Januar 2025. Übergangsweise dürfen Unternehmen nach dem Stichtag weiterhin Papierrechnungen oder digitale Rechnungen (z.B. PDF) ausstellen, wenn das empfangende Unternehmen zustimmt. Diese Übergangsfrist endet am 31. Dezember 2026. Für Unternehmen mit einem Jahresumsatz von unter 800.000 EUR verlängert sie sich bis Ende 2027.

Ab dem 1. Januar 2028 sind alle Unternehmen, die Geschäfte mit anderen Unternehmen machen, zur Ausstellung von E-Rechnungen verpflichtet.

Fazit: Was bringt das Wachstumschancengesetz 2024?

Das Wachstumschancengesetz 2024 bringt frischen Wind in die deutsche Wirtschaft. Auch wenn nicht alle geplanten Maßnahmen umgesetzt wurden, bietet das Gesetz dennoch zahlreiche Vorteile für dein Unternehmen. Verbesserte Abschreibungsmöglichkeiten schonen deine Liquidität und eröffnen dir neue Wachstumschancen.

Wenn du Investitionen planst, ist es wichtig, die neuen Regelungen und ihre Wirkungszeiträume im Auge zu behalten. Der Zeitpunkt und die Art, wie du deine Investitionskosten steuerlich geltend machst, können finanziell erhebliche Auswirkungen haben.

Die Einführung der E-Rechnung betrifft alle Unternehmen und Selbstständige. Obwohl die verbindliche Umstellung noch ein paar Jahre entfernt ist, lohnt es sich, frühzeitig mit der Vorbereitung zu beginnen. Die E-Rechnung spart dir langfristig viel Arbeit und bringt dein Unternehmen einen großen Schritt in Richtung Digitalisierung.

Kleine Unternehmen und Soloselbstständige profitieren zusätzlich von vereinfachten Regelungen bei der Umsatzsteuer. Weniger Bürokratie bedeutet mehr Zeit und Energie für das Wesentliche: dein Unternehmenswachstum.

Das könnte dich auch interessieren: