Als Unternehmer*in hast du eine Reihe von finanziellen Verpflichtungen. Vor allem in der Gründungsphase können unerwartete Mehrbelastungen zu Zahlungsschwierigkeiten führen. Aber auch mit voranschreitender Unternehmensentwicklung kann ein Liquiditätsengpass drohen. Wie du rechtzeitig erkennst, welche Gründe es dafür gibt und wie du mit einem solchen Engpass umgehst, erklären wir dir in den folgenden Absätzen.

Liquiditätsengpass: Definition

Der Begriff „Liquidität“ beschreibt die (kurzfristige) Verfügbarkeit finanzieller Mittel, um allen Zahlungsverpflichtungen nachzukommen – sei es Büromiete, Personalkosten oder Forderungen von Lieferanten. Zu den liquiden Mitteln zählen Bargeld und Barbestände oder Guthaben auf der Bank. Auch diskontfähige Wechsel und Wertpapiere gehören dazu, da sie kurzfristig in Barmittel umgewandelt werden können.

Das Gegenstück zu liquide ist illiquide: Dein Unternehmen kann nicht allen aktuellen Zahlungsverpflichtungen termingerecht nachkommen – ein Liquiditätsengpass entsteht. Dabei kann dein Unternehmen durchaus eine positive Bilanz aufweisen, weil aber Barmittel fehlen, bleiben Rechnungen unbezahlt.

Reagierst du nicht oder zu spät auf einen solchen Engpass, droht die Insolvenz: Aufgrund von mangelnden (finanziellen) Ressourcen oder Überschuldung wirst du dauerhaft handlungsunfähig und kannst ausstehende Forderungen nicht mehr begleichen. Auch hier gibt es ein Gegenstück: Von einem solventen Unternehmen ist die Rede, wenn nicht nur ausreichende finanzielle Mittel vorhanden sind, um Forderungen jederzeit begleichen zu können, sondern wenn langfristig ein Unternehmensplus – eine Liquiditätsreserve – erwirtschaftet wird und du so die finanzielle Stabilität deines Unternehmens sicherst.

Woran erkennst du einen (drohenden) Liquiditätsengpass?

Um zu erkennen, ob und wie liquide dein Unternehmen ist, musst du deine Zahlen kennen: Wie verhalten sich Einnahmen und Ausgaben zueinander und wie entwickeln sich Einzahlungen und Auszahlungen auf deinem Konto – gibt es Veränderungen und wenn ja, in welche Richtung? Dauerhaft (zu) hohe Ausgaben bei schwankenden Einnahmen führen zwangsläufig in einen Engpass. Schaue dir außerdem an, wie sich Forderungen und Umsätze zueinander verhalten. Hast du beispielsweise zunehmend mehr offene Forderungen bei gleichbleibenden Umsätzen, kann dich das schnell in finanzielle Schwierigkeiten bringen.

Behalte dein Geschäftskonto im Blick: Wann gehen welche Forderungen ab und Ausstände ein? Bist du dauerhaft im Dispo oder auf andere Kredite angewiesen?

Konkrete Tipps, wie du einen Liquiditätsengpass vermeiden kannst, geben wir dir weiter unten. An dieser Stelle sei dir aber bereits empfohlen, schon zu Beginn deiner Gründung einen Liquiditätsplan zusammen mit einem Finanzplan und der Rentabilitätsvorschau aufzustellen und diese Zahlen dauerhaft im Blick zu behalten. Dabei hilft dir unser Businessplan-Tool.

Wie kommt es zu einem Liquiditätsengpass?

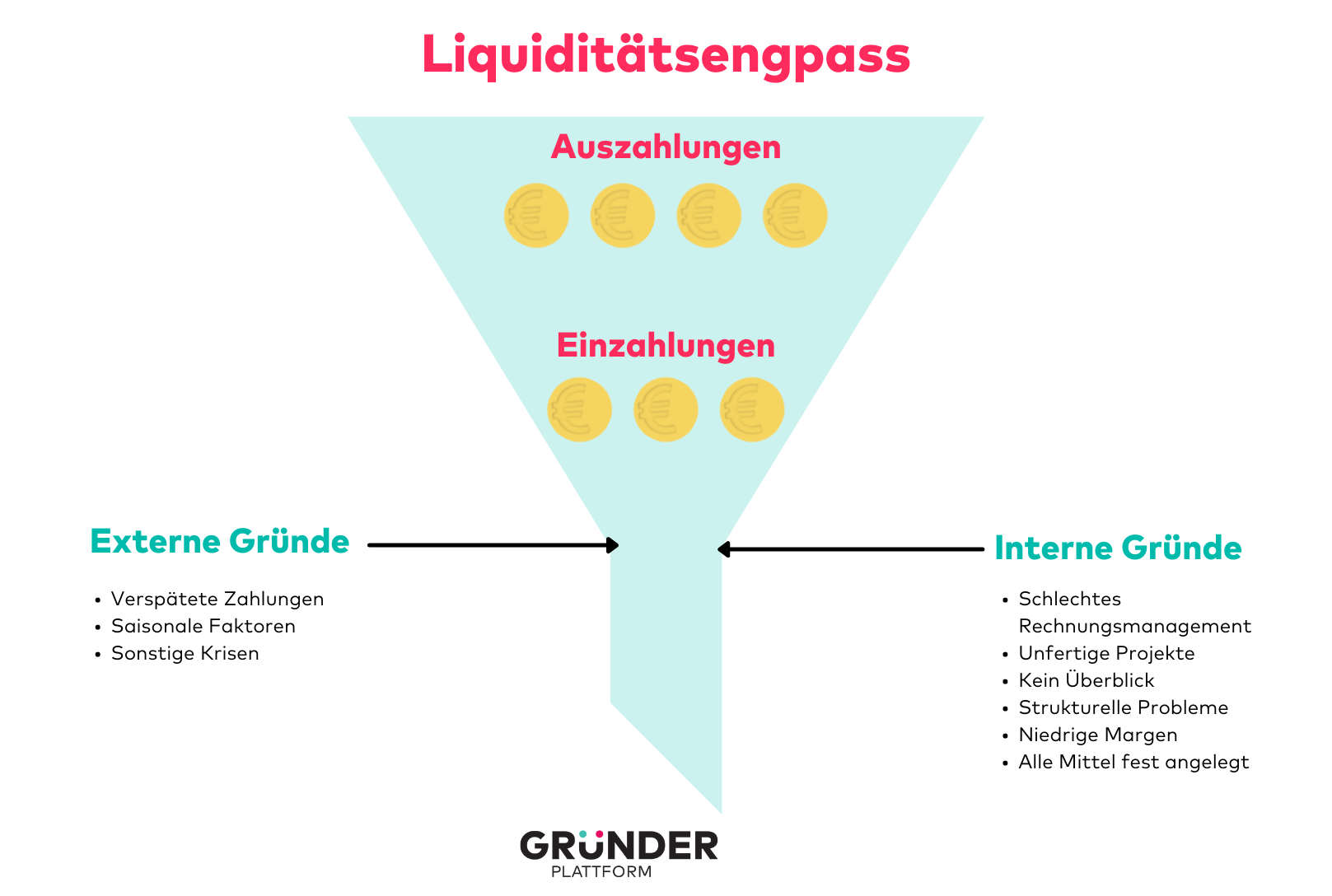

Wenn du eine Forderung vom Finanzamt oder eine ungeplante Reparatur nicht bezahlen kannst, dann ist das der Anlass für einen Liquiditätsengpass. Die eigentlichen Ursachen dafür liegen aber woanders. Hier lässt sich zwischen internen und externen Faktoren unterscheiden:

Interne Gründe für einen Liquiditätsengpass

- Schlechtes Rechnungsmanagement: Auf deinen Rechnungen legst du vielleicht ein Zahlungsziel von weit über einem Monat fest. Gerade bei sehr großen Aufträgen ist das nicht unüblich, führt aber dazu, dass du auf fest eingeplante Summen lange warten musst. In eine ähnliche Richtung geht der Fehler, dass du eine Rechnung überhaupt erst spät stellst. Laufen Projekte sehr lange und du stellst keine Rechnung zwischendurch, gehst du in Vorleistung und dir fehlt während dieser ganzen Zeit der Umsatz für diesen Auftrag. Auch durch Forderungen an dich kannst du in Schwierigkeiten geraten, wenn diese wiederum ein sehr kurzes Zahlungsziel haben oder du das Ziel nicht voll ausnutzt und zu früh überweist.

- Unfertige Projekte: Ganz ähnlich entsteht ein Liquiditätsengpass, wenn du viele (langfristige) Aufträge gleichzeitig annimmst, viel arbeitest, aber nie ein Projekt abschließen und eine Rechnung stellen kannst. Kommt es im Verlauf dann noch zu Unstimmigkeiten mit dem/der Auftraggeber*in, fließt im schlimmsten Fall gar kein Geld mehr.

- Dir fehlt der Überblick: Es ist wichtig, dass du deine Zahlen kennst und im Blick behältst, welche Forderungen noch offen sind und wie sich dein Bankkonto entwickelt. Hast du diesen Überblick nicht, entsteht womöglich ein Liquiditätsengpass, der eigentlich leicht zu vermeiden gewesen wäre.

- Strukturelle Probleme: Manchmal ist ein Unternehmen einfach nicht rentabel aufgestellt. Ein häufiges Problem ist, dass zu viel Personal beschäftigt ist: In guten Zeiten fällt das nicht auf, in schlechten müssen die Gehälter aber weiterbezahlt werden, obwohl die Umsätze niedrig sind. Führst du bereits ein sehr großes Unternehmen mit mehreren Betriebszweigen, kann auch ein kompletter Bereich unrentabel sein und nur wegen Image oder „Liebhaberei“ betrieben werden.

- Niedrige Margen: Wenn du deine Preise unsauber kalkuliert hast bzw. die Spanne zwischen Herstellungskosten und Verkaufspreis zu gering ist, fehlt es dir schnell an finanziellen Mitteln. Im Laufe der Zeit solltest du daher deine Preise immer wieder prüfen und nachbessern, da sich zum Beispiel die Herstellungskosten unbemerkt erhöhen und deinen Gewinn auffressen können. Mehr dazu findest du auf unseren Seiten zu Preiskalkulation und Marge berechnen.

Externe Gründe für einen Liquiditätsengpass

- Verspätete Zahlungen: Selbst wenn du ein kurzes Zahlungsziel ansetzt und Zwischenrechnungen stellst, zahlen nicht alle Auftraggeber*innen pünktlich oder überhaupt. Nicht immer geschieht das böswillig, manchmal sind wichtige Partner*innen oder Kund*innen selbst in einen Liquiditätsengpass geraten und reißen dich mit.

- Saisonale Faktoren: Vor allem in der Gastronomie, der Event-Branche und dem Handwerk spielt die Jahreszeit eine große Rolle. Lange Winter und nasse Sommer machen es schwer, eine gute Liquiditätsplanung zu erstellen, besonders, wenn nicht ausreichend Puffer vorhanden ist.

- Sonstige Krisen: Nicht nur die bereits genannten Branchen, sondern nahezu alle Bereiche waren oder sind von der Corona-Pandemie betroffen. Ein Beispiel für eine nie dagewesene branchenübergreifende Krise, die nicht nur zu Liquiditätsengpässen, sondern auch zu Insolvenzen geführt hat und führen wird. Es gab aber auch schon andere solcher Krisen, die wir kaum beeinflussen konnten, wie zum Beispiel die Finanzkrise 2008.

Wie du mit einem Liquiditätsengpass umgehst

Solltest du tatsächlich in Zahlungsschwierigkeiten geraten, gilt zuallererst: Ruhe bewahren. Verschaffe dir einen Überblick über offene und ausstehende Forderungen und deine finanzielle Situation. Sofern du mit einer Buchhaltungsfirma und/oder Steuerberatung zusammenarbeitest, kann diese dich unterstützen. Je nach Ausmaß des Engpasses gibt es verschiedene Dinge, die du anstoßen solltest:

- Suche das Gespräch mit Gläubigern. Egal, ob es sich dabei um einen Lieferanten handelt, den du akut nicht bezahlen kannst, oder die Besitzerin deines Restaurants: Sprich deine Situation an, begründe deinen Engpass und lege direkt einen Vorschlag vor, wann du welche Summe zurück- bzw. nachzahlen wirst. Vielleicht können Zahlungsziele verändert, eine Zahlungspause oder eine Ratenzahlung vereinbart werden.

- Reduziere Fixkosten, wo immer es geht. Leider ist bei vielen Unternehmen der Posten Personal ein sehr großer Punkt, so dass das Einsparungspotenzial hier am größten ist. Wenn du dich von Teammitgliedern trennen musst, erkläre deine Situation. Vielleicht kannst du die ein oder andere Person ja auch an dir nahestehende Unternehmen vermitteln und so helfen, schnell eine neue Stelle zu bekommen. Auch Kurzarbeit ist eine mögliche Lösung – zu Corona-Zeiten war das eine häufig gewählte Alternative zu Entlassungen. Schaue außerdem, ob du bei dir selbst sparen und deine Privatentnahme reduzieren und zeitweise aussetzen kannst.

- Entwickle schnell neue Wege, an Geld zu kommen. Während der Corona-Krise stellten zum Beispiel viele Gastronomiebetriebe auf einen Lieferdienst um, um überhaupt etwas Geld zu verdienen. Auch saisonale Faktoren können so eventuell abgefangen werden.

- Finanzielle Überbrückungshilfen beantragen. Es gibt spezielle Liquiditätsdarlehen der KfW und der Förderbanken der Länder, aber auch andere Kredite, die du bei jeder Bank beantragen kannst. Um diese finanzielle Unterstützung zu erhalten, musst du gut vorbereitet sein und die Gründe für den Liquiditätsengpass benennen sowie einen schlüssigen Maßnahmenplan für den Weg aus dem Engpass vorlegen können. Bedenke außerdem, dass du Kredite natürlich irgendwann zurückzahlen musst – das sollte sich in deiner Liquiditätsplanung widerspiegeln.

- Eine Notfall-Sofortmaßnahme ist das sogenannte Factoring. Dabei verkaufst du offene Forderungen an ein anderes Unternehmen und erhältst sofort das ausstehende Geld. Allerdings nach Abzug einer großzügigen Gebühr, so dass Factoring langfristig keine ideale Lösung ist.

Was tun, wenn Geschäftspartner*innen in einen Liquiditätsengpass gerät?

Leider kann es passieren, dass deine Geschäftspartner*innen oder Kund*innen in Zahlungsschwierigkeiten gelangen und du auf einer Forderung (erst einmal) sitzen bleibst. Wirklich tun kannst du dagegen nichts. Im besten Fall hast du ein ausreichend großes finanzielles Polster aufgebaut, um solche Ausfälle abfangen und neue Rückzahlungsbedingungen verhandeln zu können. Um das Risiko zu minimieren, überhaupt in so eine Situation zu geraten, empfiehlt es sich, die Liquidität und Bonität von (neuen) Partner*innen vor Vertragsabschluss ausführlich zu prüfen. Das kann über Auskünfte über das Unternehmensregister passieren oder indem du entsprechende Unterlagen beim Unternehmen anforderst.

Tipps, um Liquiditätsengpässe zu vermeiden

Damit sind wir schon bei den Tipps angekommen, wie du einen Liquiditätsengpass vermeiden kannst. Außerdem kannst du Folgendes tun:

- Baue dir eine Liquiditätsreserve auf, die dir im besten Fall drei bis vier Monate die Zahlung deiner Fixkosten sichert, wenn du keine Einzahlungen auf deinem Konto verbuchen kannst.

- Schreibe Rechnungen immer zeitnah und mit einem kurzen Zahlungsziel. Um den Anreiz für eine schnelle Bezahlung zu erhöhen, kannst du ein Skonto gewähren.

- Vereinbare vor allem bei langen Projekten Teilrechnungen und Abschlagszahlungen, so dass du schon zu Projektbeginn einen Teil des Geldes erhältst.

- Behalte dein Konto immer im Blick, führe Buch über offene Forderungen und fasse regelmäßig nach, wenn Kund*innen nicht oder unpünktlich zahlen. Auch der Versand von Mahnungen oder weitere rechtliche Schritte sind sinnvoll.

- Behalte Steuernachzahlungen und andere außerplanmäßige Ausgaben im Hinterkopf und baue möglichst Rücklagen dafür auf.

- Nutze deinen Liquiditäts-, Rentabilitäts- und sonstigen Finanzpläne, um deine Unternehmensentwicklung, Einnahmen und Ausgaben sowie Einzahlungen und Auszahlungen immer im Blick zu behalten und schnell auf Veränderungen reagieren zu können.

Fazit: Gut vorbereitet

Es gibt kaum etwas Ärgerlicheres, als in der „vollen Blüte“ einer Gründung zu stehen und dann ausgebremst zu werden, weil keine finanziellen Mittel da sind, um Rechnungen für das Büro, die Warenbestellung oder die Angestellten zu begleichen. Doch solche Liquiditätsengpässe lassen sich meist voraussehen bzw. abfangen. Gewöhne dir darum von Anfang an folgende Schritte an:

- Stelle einen einfachen Liquiditätsplan auf und prüfe im Laufe der Zeit immer wieder, ob und wie Plan und Wirklichkeit zusammenpassen.

- Baue ein gutes Rechnungsmanagement auf und scheue dich nicht vor Mahnungen, wenn Kund*innen (immer wieder) unpünktlich zahlen.

- Prüfe, dass Ausgaben und Einnahmen im richtigen Verhältnis bleiben und sich deine Unternehmenszahlen bestenfalls so entwickeln, dass du Rücklagen für unvorhergesehene finanzielle Belastungen aufbaust.

- Scheue dich nicht, nach Hilfe zu fragen, wenn du doch einmal in eine Schieflage gerätst. Sei es in Form von Unterstützung durch deine Steuerberatung oder im Gespräch mit Partner*innen und Lieferant*innen.

- Sei kritisch mit dir, wenn es um die Bewertung von Gründen für Liquiditätsengpässe geht. Sollte bei der Analyse herauskommen, dass es sich nicht nur um ein kurzfristiges Problem handelt, stelle dein Geschäftsmodell auf den Prüfstand.

Corona hat gezeigt, dass du dich leider nicht komplett gegen einen Liquiditätsengpass schützen kannst – es gibt äußere Einflüsse, die nicht in deiner Hand liegen. Den meisten Ursachen für finanzielle Schwierigkeiten kannst du aber durch eine gute Planung und die regelmäßige Analyse deiner Unternehmensstrukturen und -zahlen wirkungsvoll begegnen. Eine gute Liquiditätsreserve ermöglicht es dir außerdem, dich mit der notwendigen Ruhe auf neue Situationen einstellen zu können.