Doppelte Buchführung – das klingt zunächst einmal nach Mehrarbeit. Dann ist sie unter Umständen auch noch verpflichtend, was sie noch lästiger macht. Doch mit so einer negativen Grundeinstellung solltest du nicht an dieses Thema herangehen. Denn die doppelte Buchführung machst du zwar auch für das Finanzamt, aber sie bringt dir bei deiner Unternehmensführung auch viele Vorteile. Hier wird die doppelte Buchführung einfach erklärt: Was genau sich hinter dem Begriff verbirgt und welche Aspekte du bei der Anwendung in der Praxis beachten solltest, erfährst du in diesem Artikel.

Was ist die doppelte Buchführung?

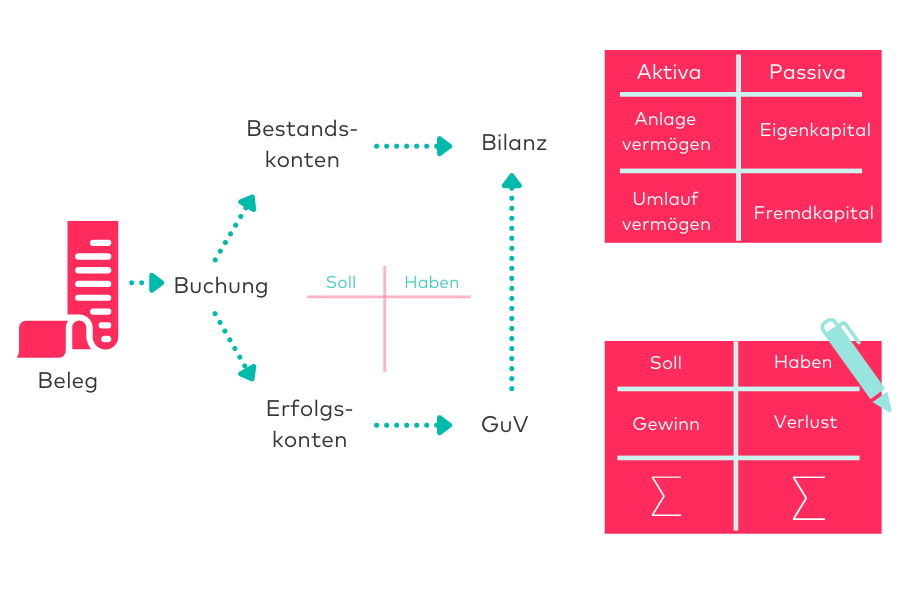

Die doppelte Buchführung, auch doppelte Buchhaltung, dient dazu, alle zahlenmäßigen Geschäftsvorgänge eines Unternehmens systematisch abzubilden und so das Ergebnis deines unternehmerischen Handelns festzustellen.

Im Gegensatz zur einfachen Buchführung werden hier die Einnahmen und Ausgaben zweimal erfasst: Auf einem Konto wird festgehalten, wie die Geldbewegung stattfand – also über die Kasse oder ein Bankkonto. Auf dem sogenannten Gegenkonto wird erfasst, wofür das Geld eingenommen oder ausgegeben wurde – beispielsweise Einnahmen aus Warenverkauf, Telefonkosten, Büromaterial oder Miete. Diese doppelte Buchung stellt die rechnerische Richtigkeit aller erfassten Vorgänge sicher.

Die doppelte Buchführung umfasst nicht nur Einnahmen und Ausgaben, sondern auch Aufwendungen und Erträge, sowie Vermögen und Kapital. Hier im Überblick:

- Wareneingang und Warenbestand

- Anlagevermögen

- Umlaufvermögen

- Fremdkapital

- Betriebliche Erträge

- Betriebliche Aufwendungen

Die Zahlen sind in der Unternehmensführung auch für deine Preiskalkulation relevant und ermöglichen es dir, die Wirtschaftlichkeit deiner betrieblichen Maßnahmen und den Erfolg deines Unternehmens zu kontrollieren.

Außerdem ist die doppelte Buchführung die Grundlage für den Jahresabschluss, der an das Finanzamt übermittelt wird. Dieser besteht aus der Bilanz und der Gewinn- und Verlustrechnung (GuV).

Wer ist zur doppelten Buchführung verpflichtet?

Die Buchführungspflicht gilt nicht für jedes Unternehmen – einige sind aufgrund ihrer Rechtsform oder der Höhe der erzielten Umsätze davon befreit und ermitteln stattdessen eine Einnahmenüberschussrechnung (EÜR).

Drei Kriterien sind bei der Buchführungspflicht ausschlaggebend:

1. Die Rechtsform

2. Der Handelsregistereintrag

Die genannten Rechtsformen müssen im Handelsregister eingetragen sein. Bist du selbstständig und lässt dein Kleingewerbe auch ins Handelsregister eintragen, bist du ebenfalls zur doppelten Buchführung verpflichtet, auch wenn du sonst keine machen müsstest.

3. Jahresumsatz und Jahresgewinn

Alle Einzelunternehmen sind zur doppelten Buchhaltung verpflichtet, wenn der Jahresumsatz über 800.000 EUR bzw. der Gewinn über 80.000 EUR liegt.

Ausnahmeregelung: Hast du einen landwirtschaftlichen Betrieb, ist neben der Jahresgewinngrenze von 80.000 EUR auch der Wert deiner Nutzfläche ausschlaggebend. Liegt er unter 25.000 EUR, bist du auch von der Pflicht befreit.

Wer muss keine doppelte Buchführung machen?

Bist du Freiberufler*in, selbstständig oder hast ein Kleinunternehmen und bist nicht im Handelsregister eingetragen, bist du von der Pflicht der doppelten Buchführung befreit. Für alle anderen Einzelunternehmen und landwirtschaftlichen Betriebe gilt die oben genannte Umsatzgrenze von 800.000 EUR bzw. die Gewinnmarke von 80.000 EUR. Wenn du diese Summen nicht übersteigst, darfst du die einfache Buchführung mithilfe der Einnahmenüberschussrechnung machen.

Du willst mehr über Geschäftsmodelle lernen?

Tipps & Tricks, Tutorials und ein Tool helfen dir

Die doppelte Buchführung freiwillig erstellen – wann ist das sinnvoll?

Auch wenn du nicht dazu verpflichtet bist, kann eine doppelte Buchführung von Vorteil für dich sein. Sie ist natürlich aufwendiger, bietet dir aber auch tiefere Einblicke in die aktuelle Unternehmenslage und hilft dir, maßgebliche Entscheidungen für die Zukunft deines Unternehmens zu treffen.

Die doppelte Buchführung kann für dich sinnvoll sein, wenn:

- du ein stark wachsendes Unternehmen planst oder dein Unternehmen sich im Wachstum befindet und es sich abzeichnet, dass du die Umsatz- und Gewinngrenzen überschreitest,

- du aufgrund der Unternehmensgröße und eines wachsenden Kundenstamms einen besseren Überblick über die Unternehmenszahlen und Geldflüsse brauchst oder

- du größere Investitionen planst und auf Fremdkapital angewiesen bist.

Tipp: Wenn du dich für die doppelte Buchführung entscheidest, bist du drei Jahre dazu verpflichtet, sie zu machen. Kalkuliere auch die Mehrkosten ein, die dadurch auf dich zukommen. Frag dein Steuerbüro, was das genau für dich bedeutet.

Was ist die Bilanzrechnung?

Die Bilanzrechnung – auch Bilanzierung – ist die Grundlage der doppelten Buchhaltung. Sie stellt die Finanzlage deines Unternehmens dar und wird zu Beginn und zum Ende des Geschäftsjahres erstellt. Sie wird auf Bestandskonten dargestellt, die Aktiva und Passiva zugeordnet sind.

Auf der Aktivseite werden alle Geschäftsvorgänge gelistet, die deine Ausgaben betreffen, also etwa für Produktionsmittel und Material. Die Passivseite dagegen erfasst alle Vorgänge der Vermögensherkunft, also woher du dein Geld beziehst, beispielsweise durch Eigenkapital und Kredite. Durch die Gegenüberstellung siehst du, in welchen Bereichen du jeweils Geld ausgibst und einnimmst.

Bilanz

| Aktiva | Passiva |

|

|

Die Bestandskonten der Aktiv- und Passivseite sind jeweils in eine Soll- und eine Habenseite unterteilt (Konto und Gegenkonto). Das Soll steht immer auf der linken Seite, das Haben auf der rechten Seite.

Bestandskonto 1

| Soll | Haben |

|

|

Das grundlegende Buchhaltungsprinzip lautet dabei „Soll an Haben“: Du trägst eine Buchung demnach immer zuerst im Soll eines Kontos ein. Danach trägst du den entsprechenden Eintrag auf der Habenseite ein.

Die Gewinn- und Verlustrechnung (GuV)

Die GuV funktioniert ähnlich wie die Bilanzrechnung. Wesentlicher Unterschied ist aber, dass du nicht mit Bestandskonten arbeitest, sondern mit Aufwands- und Erlöskonten. Auf diesen stellst du deine Erlöse und Aufwendungen gegenüber. Sind die Erlöse höher, machst du Gewinn, bei höheren Aufwendungen Verlust.

GuV

| Aufwendungen | Erlöse |

|

|

Auch Aufwands- und Erlöskonten fungieren als Konto und Gegenkonto, Soll und Haben.

Doppelte Buchführung – ein Beispiel

Auf das ganze Geschäftsjahr betrachtet und mit einer Vielzahl von Geschäftsvorfällen ist die doppelte Buchführung eine komplexe Angelegenheit. Deshalb ist dieses Beispiel stark vereinfacht:

- Du hast ein Geschäft, in dem du Blumentöpfe verkaufst. In deiner Bilanz zu Jahresanfang hast du auf der Aktivseite auf dem Bestandskonto „Bank“ einen Betrag von 5000 EUR. Da du dieses Geld für die laufenden Betriebskosten eingeplant hast, benötigst du Geld, um neue Blumentöpfe zu kaufen, die du weiterverkaufen willst. Deshalb nimmst du einen Kredit in Höhe von 5000 EUR auf. Dieser geht auf dein Bestandskonto „Bank“, auf dem jetzt 10.000 EUR liegen.

- Die Kreditsumme von 5000 EUR wird gleichzeitig auf dem Bestandskonto „Kreditverpflichtungen“, dem Gegenkonto, auf der Passivseite gebucht.

- Auf der Passivseite sind auf dem Bestandskonto „Eigenkapital“ bereits die 5000 EUR des Bestandskontos „Bank“ gegengebucht.

- Auf der Aktiv- und der Passivseite stehen jetzt also jeweils Gesamtbeträge von 10.000 EUR, die Seiten sind ausgeglichen.

Mit dem Kredit kaufst du jetzt Blumentöpfe, die du alle – das Geschäft läuft gut – zu einem höheren Preis verkaufst. Dein Erlös beträgt 7500 EUR. In deiner GuV stellt sich das so dar:

- Auf deinem Aufwandkonto „Wareneinkauf“ verbuchst du 5000 EUR.

- Auf deinem Erlöskonto „Warenverkauf“ verbuchst du 7500 EUR.

Wenn jetzt die GuV in die Bilanz zum Jahresende einfließt, passiert Folgendes:

- Die Differenz von Aufwand und Erlös in Höhe von 2500 EUR wird auf deiner Aktivseite auf das Bestandskonto „Bank“ gebucht, auf dem sich jetzt 12.500 EUR befinden.

- Gleichzeitig wird dieser Betrag auf der Passivseite auf das Bestandskonto „Eigenkapital“ gebucht, auf dem sich dann 7500 EUR befinden. Zusammen mit den 5000 Euro auf dem Bestandskonto „Kreditverpflichtungen“ stehen jetzt auf der Passivseite auch 12.500 Euro, Aktiv- und Passivseite sind also wieder ausgeglichen.

Was sind Standardkontenrahmen?

Um deine Konten zu strukturieren, kannst du einen Standardkontenrahmen, kurz SKR, nutzen. Das ist das systematische Verzeichnis aller Konten der Buchführung.

Das sind die gängigsten Standardkontenrahmen:

- Der SKR 03 ist nach dem Prozessgliederungsprinzip aufgebaut, orientiert sich also an der Struktur der Betriebs- oder Prozessabläufe eines Unternehmens.

- Der SKR 04 baut auf das Abschlussgliederungsprinzip, orientiert sich also an der Struktur nach den gesetzlichen Gliederungsvorschriften für Bilanzen gemäß § 266 HGB und für die Gewinn- und Verlustrechnungen entsprechend § 275 HGB. Die Anordnung der Konten entspricht hier der Reihenfolge, in der sie auch in der Bilanz und in der Gewinn- und Verlustrechnung auftauchen.

Beide sind für die meisten Arten von Unternehmen geeignet. Der SKR 04 basiert auf dem Aufbau des Jahresabschlusses und erleichtert deshalb die spätere Erstellung von Bilanz und GuV. Es gibt aber auch spezielle Kontenrahmen für bestimmte Branchen, etwa Hotel und Gaststätten (SKR 70) oder Einzelhandel (SKR 30).

Du willst deine eigene Firma gründen?

Formen, Inhalte und Aufgaben des Managements

Die Aufbewahrungspflicht – wie lange musst du die Unterlagen aufbewahren?

Denk daran, dass du alle Unterlagen deiner doppelten Buchführung aufbewahren musst. Es gelten rechtliche Aufbewahrungspflichten. Im Grunde musst du alle wichtigen Unterlagen zehn Jahre aufbewahren. Um aber eventuell noch geltende Fristen berücksichtigen zu können, ist es ratsam, zwölf Jahre anzusetzen. Das kannst du in Papierform machen, aber praktischer ist die digitale Variante. Viele Rechnungen und Ähnliches erhältst du heutzutage ohnehin digital. Alle Papierbelege kannst du scannen. Beachte aber die Vorgaben der Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) und sorge für die verlässliche Sicherung deiner Daten.

Alles selbst machen? Oder auslagern?

Ob du die doppelte Buchführung selbst machst, musst du für dich entscheiden. Hast du die nötige Zeit und Expertise für diesen Aufwand? Falls ja, informiere dich über eine passende Software-Lösung. Willst du dich damit nicht befassen, kannst du natürlich Personal dafür einstellen oder ein Steuerberatungs büro damit beauftragen. Bei dieser Variante musst du natürlich die Kosten für das Personal oder das externe Dienstleistungsunternehmen im Blick behalten.

Vor- und Nachteile der doppelten Buchführung

Im Vergleich zur EÜR, die nur den Gewinn oder Verlust abbildet, erlaubt die doppelte Buchführung eine wesentlich komplexere Auswertung der Unternehmenszahlen und zeigt auch Veränderungen über einen längeren Zeitraum. Das hilft bei zukunftsrelevanten Entscheidungen. Mithilfe der doppelten Buchführung können Banken auch besser die Kreditwürdigkeit eines Unternehmens einschätzen.

Nachteilig ist, dass die doppelte Buchung von Geschäftsvorfällen komplexer und aufwendiger ist. Für die praktische Anwendung ist steuerliches und buchhalterisches Wissen erforderlich. Ein weiterer Nachteil besteht darin, dass bei der Meldung ans Finanzamt Umsatzsteuer bereits bei der Buchung fällig ist, also in der Regel noch vor dem Zahlungseingang. Das erfordert eine höhere Liquidität des Unternehmens.

Fazit

Als Gründer*in solltest du dich bereits vor dem Start deiner Unternehmenstätigkeit mit dem Thema der doppelten Buchführung befassen. Denn du musst wissen, ob du dazu verpflichtet bist. Falls nicht, kann es trotzdem sinnvoll sein, sie zu nutzen, besonders wenn du von einem starken Wachstum deines Unternehmens ausgehst. Prüfe außerdem, ob du dich selbst damit befassen willst oder diese Aufgabe auslagerst. Wie du deine Buchführung gestaltest, sollte also schon Teil deiner Planung sein. Mache sie zu einem Teil deines Businessplans.