Als Privatperson spielt sie für uns keine Rolle, als Unternehmer*in erscheint die Umsatzsteuer jedoch häufig sehr abstrakt. Denn schließlich kalkulierst du deine Preise ohne die Steuer, schlägst sie danach aber auf jede Rechnung obendrauf und gibst sie dann direkt weiter an das Finanzamt. Doch wofür das Ganze? Wir haben uns das Thema Umsatzsteuer einmal genauer angeschaut, schlüsseln die verschiedenen Steuersätze auf und erklären, was du bei der Berechnung und Abgabe ans Finanzamt unbedingt beachten solltest.

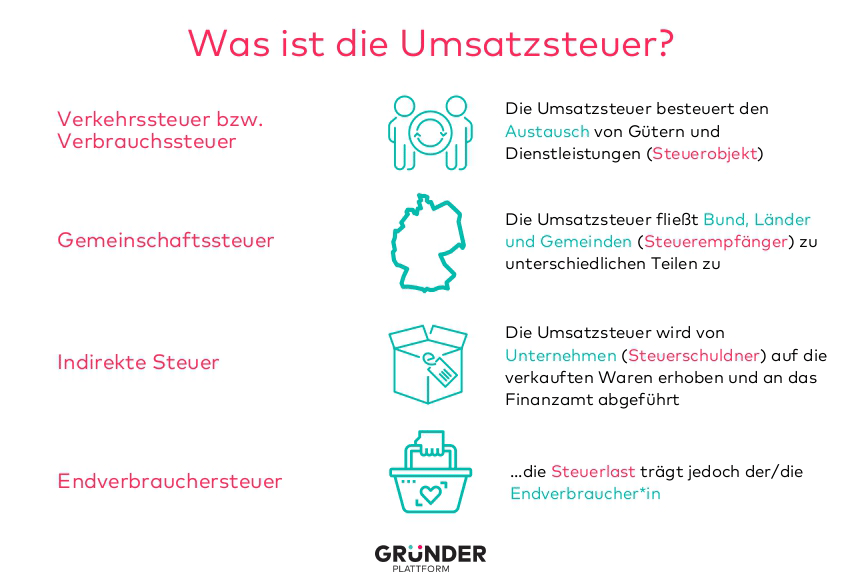

Definition: Was ist die Umsatzsteuer?

Für dich als Gründer*in ist erst einmal wichtig zu wissen, dass mit der Umsatzsteuer nahezu sämtliche in den Verkehr gebrachte Waren und Dienstleistungen besteuert werden. Auf den eigentlichen Verkaufspreis werden in Deutschland 7 oder 19 Prozent draufgeschlagen und von den Konsumenten bezahlt. Diese zusätzlichen Einnahmen behältst du als Unternehmer*in nicht selbst – sie gehen direkt ans Finanzamt und somit an den Staat. Wie bedeutend die Umsatzsteuer ist, zeigen Statistiken: Rund 30 Prozent der gesamten staatlichen Steuereinnahmen kommen über diese Konsumsteuer.

Als Unternehmer*in bist du aber nicht nur eine Art Steuereintreiber*in, sondern selbst auch zahlende*r Konsument*in. Nimmst du im geschäftlichen Kontext fremde Dienstleistungen in Anspruch oder kaufst Waren ein, zahlst du ebenfalls Umsatzsteuer. Diese kannst du als Vorsteuer anmelden und mit der von dir eingenommenen Umsatzsteuer verrechnen. Wie das genau funktioniert und was du dabei beachten musst, erklärt dir deine Steuerberatung und wird außerdem in den kommenden Absätzen noch ausführlicher beschrieben.

An dieser Stelle schon einmal wichtig zu merken: Die Umsatzsteuer ist für dich und deine Buchhaltung ein durchlaufender Posten und zählt zu keiner Zeit zu deinem Gewinn.

Was ist der Unterschied zwischen Umsatzsteuer und Mehrwertsteuer?

Als Synonym zum Begriff Umsatzsteuer wird häufig auch der Begriff Mehrwertsteuer verwendet. Ganz exakt ist diese Verwendung jedoch nicht – auch, wenn die tatsächliche Summe dieselbe ist. Während „Umsatzsteuer“ der für dich als Unternehmer*in steuerlich korrekte Begriff und gleichzeitig der offizielle Oberbegriff für diese Steuerart ist, wird „Mehrwertsteuer“ aus Konsumentensicht verwendet. Die Mehrwertsteuer zahlen ausschließlich die Endverbraucher*innen – die Umsatzsteuer wird nur von Unternehmen gezahlt.

Keine Angst vor Steuern! - Die wichtigsten Steuerarten für Gründer*innen einfach erklärt

Sprechstunde mit Steuerberaterin Ulrike-Jahn-Keilich

Wer ist umsatzsteuerpflichtig?

Eingangs haben wir bereits beschrieben, dass auf nahezu alle in Deutschland verkauften Waren und Dienstleistungen die Mehrwert- bzw. Umsatzsteuer erhoben wird. Die Details regelt das Umsatzsteuergesetz (UStG) in § 1 Absatz 1, Nr.1: „Lieferungen und sonstige Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt, sind umsatzsteuerpflichtig.“

Doch bedeutet das für dich als Unternehmer*in auch, dass du in jedem Fall eine Umsatzsteuer erheben und abführen musst? Nicht ganz: Gehörst du zu den Kleinunternehmer*innen, bist du von der Umsatzsteuerpflicht befreit. Ob und wann du als Kleinunternehmer*in giltst, regelt das UStG in § 19. Das wichtigste Kriterium ist die Höhe deines Umsatzes; liegt dieser bei höchstens 25.000 EUR, kannst du die Kleinunternehmerregelung in Anspruch nehmen.

Umsatzsteuer für digitale Dienstleistungen

Eine Besonderheit gibt es bei den sogenannten digitalen Dienstleistungen, die oft grenzüberschreitende Käufe und Verkäufe bedeuten. Seit Anfang 2015 gilt hier, dass die Steuersätze des Landes, in dem die Kund*innen sitzen, greifen und dort auch die Steuer abgeführt werden muss. Doch bevor du nun panisch überlegst, deinen Onlineshop doch nicht international auszurollen, können wir dich beruhigen: Es gibt eine Vereinfachung. Bleibst du unter 10.000 EUR Umsatzsteuer pro Jahr, bewegst du dich innerhalb einer EU-weit einheitlichen „Bagatellgrenze“ und kannst die kompletten Steuern in Deutschland anmelden und abführen. Für höhere Umsätze gibt es ebenfalls eine Lösung: das sogenannte vereinfachte Besteuerungsverfahren „Mini-One-Stop-Shop“ – kurz MOSS (nach § 18h UStG). Für dieses Verfahren kannst du dich beim Bundeszentralamt für Steuern registrieren. Sobald das passiert ist, greift das Verfahren für alle EU-Länder, in denen du keinen Sitz und keine Betriebsstätte hast. Auf Basis einer vierteljährlichen Erklärung deiner Umsätze kümmert sich das Finanzamt dann um die Verteilung der Umsatzsteuer in die entsprechenden Länder.

Umsatzsteuer – diese Steuersätze solltest du kennen

In Deutschland gibt es zwei Steuersätze, die auf Waren und Dienstleistungen erhoben werden: 19 Prozent und 7 Prozent.

19 Prozent ist der sogenannte Regelsteuersatz, der für nahezu alle „höherwertig“ verarbeiteten Güter greift – und höherwertig ist hier erst einmal im Sinne von „mehr Aufwand“ gemeint. Dazu gehören zum Beispiel:

- Kleidung

- Schuhe

- Wein und ausgewählte Getränke

- Einrichtungsgegenstände und Elektronik

- Fahrzeuge

- Medikamente

- Speisen im Restaurant

Der ermäßigte Steuersatz von 7 Prozent gilt für Waren und Dienstleistungen des Grundbedarfs – dazu gehören allerdings auch Tickets für Sportveranstaltungen, Theater und Konzerte.

Eine (ungeschriebene) Grundregel besagt, dass vorrangig vermeintliche Luxusartikel mit dem höheren Satz von 19 Prozent versteuert werden und alle Dinge des täglichen Bedarfs mit dem niedrigeren Satz von 7 Prozent. Das führte und führt allerdings immer wieder zu Diskussionen – zuletzt zum Beispiel über die teure Versteuerung von Tampons und Damenbinden mit 19 Prozent.

Auch die Versteuerung von Dienstleistungen ist nicht immer eindeutig: In den meisten Fällen musst du 19 Prozent ansetzen. Bist du beispielsweise in einem der ausgewählten künstlerischen Berufe tätig, gilt der niedrigere Satz von 7 Prozent.

Er ist außerdem für folgende Produkte und Dienstleistungen relevant:

- Lebensmittel (außer Delikatessen), inkl. den meisten Obst- und Gemüsesorten

- Leitungswasser

- Speisen zum Mitnehmen

- Bücher und Zeitschriften

- Hotelübernachtungen

- Kino- und Fahrkarten

- Kunst und künstlerische Darbietungen

- Urheberrechtlich geschützte Produkte

Was für dich als Endkund*in erstmal egal zu sein scheint – jeder zahlt ohnehin einfach den Preis, der eben am Produkt bzw. auf der Rechnung steht – ist für dich als Unternehmer*in wichtig zu wissen und zu unterscheiden.

Ausnahmen bei den Steuersätzen

Neben den beiden oben genannten Steuersätzen gibt es noch einige Ausnahmen bzw. Sonderregelungen:

So gelten für land- und forstwirtschaftliche Betriebe laut § 24 UStG Sätze von 10,7 Prozent für landwirtschaftliche Erzeugnisse und 5,5 Prozent für Forsterzeugnisse. Diese variablen Durchschnittssteuersätze greifen manchmal auch für besondere Arten von Unternehmen, etwa Personenvereinigungen und Körperschaften. Sprich im Zweifelsfall mit deiner Steuerberatung, ob und welche Ausnahmen für dich gelten.

Manche Waren- und Leistungsgruppen sind sogar komplett von der Umsatzsteuer befreit, beispielsweise innergemeinschaftliche Lieferungen – also, wenn du deine Waren oder Leistungen an Unternehmen innerhalb der EU verkaufst oder von dort beziehst – Auslandslieferungen, See- und Luftverkehr, Versicherungen und Kreditvermittlungen.

Umsatzsteuer richtig erheben und auf Rechnungen ausweisen

Grundsätzlich musst du auf jeder deiner Rechnungen die Umsatzsteuer mit dem entsprechenden Steuersatz angeben, sodass für jeden ersichtlich ist, ob und in welcher Höhe Umsatzsteuer fällig wird. Wichtig: Weise auf deinen Rechnungen nicht nur die Umsatzsteuer aus, sondern gib auch immer deine Steuernummer an. Wenn du Geschäftsbeziehungen nicht nur innerhalb Deutschlands, sondern auch im EU-Ausland pflegst, benötigst du zusätzlich die sogenannte Umsatzsteuer-Identifikationsnummer, kurz USt-IdNr.

Außerdem gilt für dich als Unternehmer*in eine Aufzeichnungspflicht: Das Umsatzsteuergesetz gibt vor, dass du verpflichtet bist, Aufzeichnungen zu tätigen, die zur Feststellung der Steuer und der Grundlagen der Berechnung dienen. In der Regel erfüllst du diese Pflicht, indem du Rechnungen und Buchungsbelege für acht Jahre aufbewahrst. Wenn du es genau wissen willst: Das Merkblatt „Aufbewahrungsfristen im Handels- und Steuerrecht“ erklärt genau, was wann und wie dokumentiert werden muss. Auf Basis deiner Rechnungen wird ermittelt, wie hoch die an das Finanzamt abzuführende Umsatzsteuer ist.

Das Umsatzsteuerheft für ambulante Gewerbe

Besondere Regelungen gibt es für Betriebe, die dem sogenannten ambulanten Gewerbe zugerechnet werden (Unternehmen mit einem wechselnden Standort, wie beispielsweise Reisegewerbe). Sie müssen ein Umsatzsteuerheft führen. Dieses Heft ist auch für Kleinunternehmer*innen Pflicht, obwohl diese keine Umsatzsteuer erheben und abführen müssen. Das Umsatzsteuerheft musst du vor Beginn deiner Tätigkeit beim Finanzamt beantragen.

So holst du dir die Vorsteuer wieder

Wie bereits erwähnt, nimmst du nicht nur Umsatzsteuer für das Finanzamt ein, sondern zahlst selbst auch Umsatzsteuer für Waren oder Dienstleistungen, die du für deinen Geschäftsbetrieb brauchst. Diese Zahlungen kannst du als Vorsteuer gegenüber deiner zu zahlenden Umsatzsteuer geltend machen, genauer gesagt damit verrechnen. Besonders interessant ist das für dich als Existenzgründer*in, da du zu Beginn oftmals deutlich höhere Ausgaben als Einnahmen hast und du so eine deutlich reduzierte Zahllast erzielen kannst. Ein Rechenbeispiel verdeutlicht das:

Angenommen, du hast Ausgaben über 100.000 EUR für die Erstausstattung deines Büros. Darauf wird eine Umsatzsteuer von 19.000 EUR fällig. Gleichzeitig nimmst du 20.000 EUR in einem Monat ein – die ausgewiesene Mehrwertsteuer beläuft sich hier auf 3.800 EUR. In der Buchhaltung ergibt sich die Rechnung: 3.800 EUR (Mehrwertsteuer aus Einnahmen) – 19.000 EUR (Vorsteuer) = – 15.200 EUR. Anstatt also dem Finanzamt die kompletten 3.800 EUR Umsatzsteuer aus deinen Einnahmen zu zahlen, erhältst du sogar noch richtig viel Geld zurück.

Umsatzsteuervoranmeldung beim Finanzamt vornehmen

Die eben beschriebene Verrechnung von Zahllast und Vorsteuer erfolgt über die monatliche Buchhaltung. Das Ergebnis muss im Rahmen der Umsatzsteuervoranmeldung an das Finanzamt (elektronisch) gemeldet und anschließend beglichen werden. Je nach Umsatzhöhe legt das Finanzamt unterschiedliche Melde- und Zahlungsintervalle fest. Dabei dient immer die Umsatzsteuerzahllast aus dem Vorjahr als Grundlage. War deine Vorjahreszahllast unter 2.000 EUR, musst du keine Umsatzsteuervoranmeldung abgeben bzw. die Zahllast nur einmal im Jahr begleichen. Bis 9.000 EUR reicht die vierteljährliche Voranmeldung, alles darüber bedeutet eine monatliche Umsatzsteuervoranmeldung.

Und: Als Existenzgründer*in musst du im Jahr der Gründung und im darauffolgenden Kalenderjahr ebenfalls eine monatliche Voranmeldung abgeben. Der grundsätzliche Gedanke bzw. das Ziel des Finanzamtes ist hier, über die monatlichen Teilzahlungen einen „Stau“ bzw. eine hohe Zahllast zum Jahresende zu verhindern.

Für die Jahre 2021 bis 2026 hat der Gesetzgeber jedoch eine Ausnahme geschaffen: Gründer*innen brauchen nicht mehr monatlich ihre Vorsteuer anzumelden, sondern nur noch vierteljährlich. Das soll für weniger Bürokratie sorgen.

Die Zahlungsfrist für die Voranmeldung ist immer der 10. des Folgemonats. Bei der (am häufigsten zu findenden) monatlichen Voranmeldung bedeutet das zum Beispiel, dass du die errechnete Zahllast der Umsatzsteuer für März bis zum 10. April beglichen haben musst.

Da das nicht nur viele Unternehmer*innen, sondern auch viele externe Buchhaltungen in unnötigen Stress versetzt, kannst du beim Finanzamt jedoch einen Antrag auf Dauerfristverlängerung einreichen. Dadurch verlängert sich die Meldefrist um einen Monat, d. h. die Voranmeldung für März muss dann bis zum 10. Mai erfolgen.

Monatliche, quartalsweise und jährliche Umsatzsteuervoranmeldung

Existenzgründer*innen müssen in den beiden ersten Kalenderjahren auf jeden Fall monatliche Umsatzsteuervoranmeldungen übermitteln. Ab dem dritten Kalenderjahr hängt der Zeitpunkt der Abgabe deiner Umsatzsteuervoranmeldung von der Umsatzsteuer-Zahllast des Vorjahres ab. Als Kleinunternehmer*in brauchst du keine Umsatzsteuervoranmeldungen abzugeben.

Hier eine Übersicht, wann die Umsatzsteuervoranmeldung vorgenommen werden muss:

- Im Jahr der Gründung und im Folgejahr: quartalsweise Umsatzsteuervoranmeldung (bis voraussichtlich 2026)

- Bei Zahllast des Vorjahres nicht mehr als 2.000 EUR: keine Voranmeldungen, nur Jahreserklärung

- Bei Zahllast des Vorjahres nicht mehr als 9.000 EUR: vierteljährliche Umsatzsteuervoranmeldung

- Bei Zahllast des Vorjahres mehr als 9.000 EUR: monatliche Umsatzsteuervoranmeldung

- Vorsteuerguthaben im Vorjahr mehr als 9.000 EUR: freiwillige Abgabe monatlicher Umsatzsteuervoranmeldung

Das Finanzamt erwartet die Meldungen, also auch die Zahlungen, bis zum zehnten Tag nach Ablauf des jeweiligen Voranmeldungszeitraums. Es gibt keine ausdrückliche Zahlungsaufforderung des Finanzamtes, du musst die Summe unaufgefordert überweisen.

Was passiert, wenn du die Umsatzsteuervoranmeldung zu spät machst oder vergisst?

Wenn du die Frist zur Anmeldung deiner Umsatzsteuer verpasst hast, kann das Finanzamt einen Verspätungszuschlag erheben. Dieser Zuschlag darf 10 Prozent der Umsatzsteuer-Zahllast und 25.000 EUR nicht überschreiten. Hast du deine Umsatzsteuer zu spät gezahlt, verlangt das Finanzamt von dir einen Säumniszuschlag. Der Zuschlag beträgt 1 Prozent der Steuerschuld für jeden angefangenen Monat.

Dauerfristverlängerung

Mit einer Dauerfristverlängerung kannst du die Frist zur Abgabe deiner Umsatzsteuervoranmeldung um einen Monat verlängern. Monatszahler*innen müssen den Antrag auf Dauerfristverlängerung bis zum 10. Februar stellen, Quartalszahler*innen bis zum 10. April. Gründer*innen dürfen die Fristverlängerung auch später im Jahr beantragen. Als Monatszahler*in musst du bei Antrag auf eine Dauerfristverlängerung eine Sondervorauszahlung leisten.

Umsatzsteuervoranmeldung und deine Steuerberatung

Die Umsatzsteuervoranmeldung ist noch keine finale Erklärung. Am Ende des Jahres musst du eine Umsatzsteuererklärung an das Finanzamt abgeben – außer, du bist Kleinunternehmer*in. Bei der Umsatzsteuererklärung kann dir ein*e Steuerberater*in helfen oder sie komplett übernehmen, wenn du dich nicht selbst damit herumschlagen möchtest. Die Umsatzsteuervoranmeldung ist hingegen so einfach, dass du sie mit einem Buchhaltungstool deiner Wahl oder mit ELSTER auch selbst machen kannst. Die Kosten für eine*n Steuerberater*in, die regelmäßig deine Umsatzsteuervoranmeldung erstellt, kannst du dir in der Regel also sparen!

Beispiele für die Berechnung von Umsatzsteuer und Umsatzsteuerzahllast

Die Berechnung der Zahllast oder des Erstattungsanspruchs erledigt die Steuersoftware ELSTER mit dem UStVA-Formular automatisch:

- Auf Basis der steuerpflichtigen Umsätze ermittelt es die Summe der Umsatzsteuer-Einnahmen.

- Davon wird die Summe aller Vorsteuer-Zahlungen abgezogen.

- Ist die Differenz („Verbleibender Betrag“) positiv, ergibt sich eine Umsatzsteuer-Zahllast. Diese musst du unaufgefordert ans Finanzamt überweisen.

- Ist die Differenz negativ, erstattet dir das Finanzamt diesen Betrag in der Regel anstandslos.

Wie bereits erwähnt, ist die Umsatzsteuerzahllast ein Saldo zwischen der Umsatzsteuerschuld gegenüber dem Finanzamt und der Vorsteuer – deine Forderungen gegenüber dem Finanzamt. Die Berechnung der Umsatzsteuerzahllast ist leicht verständlich:

Umsatzsteuerzahllast = Summe der Umsatzsteuerbeträge – Summe der Vorsteuerbeträge

Beispiel: Du hast mit deinem Friseursalon 1.500 EUR Umsatzsteuer eingenommen. Für dein Equipment, wie Haarpflegemittel, Scheren, Umhänge usw. hast du 700 EUR Umsatzsteuer an deine Lieferanten bezahlt. Deine Zahllast an das Finanzamt beträgt also 800 EUR.

oder

Du hast dich gerade als Yoga-Lehrer*in selbstständig gemacht. Hierfür musstest du Matten, Yoga-Blöcke, Decken etc. kaufen. Dafür hast du 2.000 EUR Umsatzsteuer gezahlt. Im ersten Monat deiner Selbstständigkeit hattest du nur wenige Buchungen und insgesamt 250 EUR Umsatzsteuer eingenommen. Deine Umsatzsteuerzahllast ist damit negativ und du erhältst vom Finanzamt 1.750 EUR zurück.

Das bedeutet der Brexit für die Umsatzsteuer

Beziehst du Waren oder Dienstleistungen aus dem Nicht-EU-Ausland – sogenannten Drittstaaten – wird eine Einfuhr-Umsatzsteuer fällig. Dabei gelten deutsche Steuersätze, die du bei der zuständigen Zollbehörde zahlst und anschließend als Vorsteuer geltend machen kannst.

Möchtest du Ware in einen Drittstaat ausführen, geschieht dies meist steuerfrei: Du weist also keine Umsatzsteuer aus, musst aber bestimmte Ausfuhrnachweise und entsprechende Nachweise in der Buchhaltung erbringen. Was genau du hier beachten musst, erklärt dir am besten ein*e Buchhalter*in.

Seit dem Brexit gilt auch Großbritannien als Drittland. Daraus ergeben sich folgende Veränderungen im Austausch von Waren und Dienstleistungen: Großbritannien ist nach dem Austritt aus der EU Drittlandsgebiet im Sinne des Umsatzsteuerrechts (vgl. § 1 Abs. 2a UStG). Eine Ausnahme gilt nach dem Nordirland-Protokoll für die Besteuerung des Warenverkehrs mit Nordirland.

Heißt im Klartext: Auf Rechnungen nach Großbritannien weist du keine Umsatzsteuer aus.

Hier trifft die Umsatzsteuerfreiheit zu

Kleinunternehmer*innen sind umsatzsteuerbefreit, für sie gilt die Kleinunternehmerregelung. Somit müssen sie keine Umsatzsteuer an das Finanzamt zahlen. Auch die Umsatzsteuervoranmeldung und die Umsatzsteuererklärung entfallen für sie. Für einige Personengruppen ist ebenfalls eine Befreiung von der Umsatzsteuerpflicht möglich. Dazu gehören unter anderem:

- Freiberufler*innen (teilweise)

- Bildungsanbieter*innen

- Künstler*innen

- Anbieter*innen anderer Lieferungen und Leistungen

Wie ist die Umsatzsteuer zu verbuchen?

Wenn du deine Buchhaltung selbst machst, ist für dich wichtig zu wissen, wo und wie die Umsatzsteuer und die Zahllast zu verbuchen sind. Dafür gibt es das Konto „Umsatzsteuer-Vorauszahlungen“ mit der Kostenstelle bzw. dem Schlüssel 1780 (SKR 03) oder 3820 (SKR 04).

Bist du zur monatlichen Voranmeldung verpflichtet und nutzt eine Dauerfristverlängerung, gilt eine Vorauszahlung von 1/11 der Vorjahreszahllast – dann heißt das Konto „Umsatzsteuer -Vorauszahlungen 1/11“ mit der Kostenstelle 1781 oder 3830. Die Gegenbuchung erfolgt immer auf das Konto „Bank“ 1200 bzw. 1800 (SKR 04).

Das alles klingt für dich nach böhmischen Dörfern? Macht überhaupt nichts, denn gerade als Gründer*in ist es hilfreich, hier mit einem Steuerbüro zu arbeiten. Es nimmt dir nicht nur den Papierkram ab, du profitierst auch von dem Wissen und machst sicher alles richtig.

Deine Umsatzsteuer-ID?

Grundsätzlich reicht eine Steuernummer, die dir vom Finanzamt zu Beginn deiner Selbstständigkeit zugeteilt wird, um deine Umsatzsteuer anzumelden und abzuführen. Willst du jedoch deine Produkte oder Dienstleistungen EU-weit anderen Unternehmen anbieten, benötigst du eine Umsatzsteuer-Identfikationsnummer (USt-IdNr.). Diese bekommst du ebenfalls vom Finanzamt. Der Vorteil ist, dass deine Exporte ins EU-Ausland dann von der Umsatzsteuer befreit sind, du also diese Steuer nicht extra in dem jeweiligen Land abführen musst. Die Rede ist hier auch von „steuerfreien innergemeinschaftlichen Lieferungen“. Voraussetzung ist allerdings, dass der Leistungsempfänger im Ausland ebenfalls über eine gültige USt-IdNr. verfügt und du all diese Lieferungen in einer zusammenfassenden Meldung erfasst, d. h. dem Finanzamt meldest.

Bietest du deine Leistungen Privatpersonen im EU-Ausland an, gilt in den meisten Fällen das „Ursprungslandprinzip“, d. h. die Käufer im Ausland zahlen einfach den deutschen Steuersatz – in der Buchhaltung behandelst du diese Umsatzsteuer wie Steuereinnahmen, die du innerdeutsch generiert hast. Da es hier jedoch Ausnahmen für bestimmte Produkte gibt, lohnt es sich im Zweifelsfall, mit deiner Steuerberatung zu sprechen.

Deine Wirtschafts-ID

Seit November 2024 gibt es die Wirtschafts-Identifikationsnummer. Diese bundesweit einheitliche Nummer dient zur eindeutigen Identifizierung in Steuer- und Verwaltungsangelegenheiten. Die Wirtschafts-ID oder Wirtschafts-IdNr. wird stufenweise und automatisch ausgerollt, du musst sie also nicht beantragen. Die Nummer begleitet dein Unternehmen solange es existiert.

Was ist das Reverse-Charge-Verfahren?

In bestimmten Fällen kann es sein, dass sich die Umsatzsteuerschuld vom Leistungsträger auf den Leistungsempfänger verschiebt. Das bedeutet: Wenn du einem/einer Kund*in eine Leistung in Rechnung stellst, überweist dieser/diese die Umsatzsteuer nicht an dich, sondern führt sie direkt an das Finanzamt ab. Wenn das passiert, spricht man von „Reverse-Charge“ oder auch „Umkehrung der Steuerschuldnerschaft“.

Das Reverse-Charge-Verfahren kommt zum Einsatz, wenn du Geschäfte mit Unternehmen im EU-Ausland machst. Nehmen wir mal an, du hast bei einem Unternehmen in Österreich ein Seminar zum Thema Projektmanagement abgehalten. Dafür berechnest du 800 EUR netto. Normalerweise würdest du nun auf deiner Rechnung 19 Prozent Umsatzsteuer ausweisen – also 152 EUR. Doch da sich die Steuerschuldnerschaft umkehrt, stellst du nur eine Nettorechnung. Die Umsatzsteuer bezahlt dein*e Kund*in direkt an das zuständige Finanzamt.

Der Grund dafür ist denkbar einfach: Würdest du die Umsatzsteuer abführen, ginge sie an den deutschen Staat. Dein*e österreichische Kund*in möchte sich die Steuer aber per Vorsteuer zurückholen – vom österreichischen Staat. Dieser würde somit 152 EUR Verlust machen. Um das zu vermeiden und den Prozess so einfach wie möglich zu machen, haben sich die EU-Länder auf das Reverse-Charge-Verfahren geeinigt.

Grundsätzlich gibt es drei Dinge zu beachten, wenn du eine Rechnung im Reverse-Charge-Verfahren ausstellst:

- Schreibe eine Nettorechnung. Weise also keine Umsatzsteuer aus, sondern nur die Nettokosten, die du für deine Leistung berechnest.

- Nenne deine Umsatzsteuer-Identifikationsnummer und die deines/deiner Kund*in.

- Ergänze einen Hinweis auf das Reverse-Charge-Verfahren. Also etwa: „Hinweis: Die Umsatzsteuerschuld trägt der Leistungsempfänger.“ Oder: „Reverse-Charge-Leistung.“

Fazit – das Wichtigste zur Umsatzsteuer

- Die Umsatzsteuer ist für dich als Unternehmer*in ein durchlaufender Posten, der direkt an das Finanzamt gemeldet und abgeführt wird.

- Bis auf Kleinunternehmer*innen und Selbstständige in therapeutischen Berufen sind nahezu alle Gründer*innen umsatzsteuerpflichtig.

- Über die Umsatzsteuervoranmeldung zahlst du die Umsatzsteuer an das Finanzamt. Die Voranmeldung kannst du selbst übernehmen oder von einer Buchhaltungsfirma ausführen lassen.

- Die Voranmeldung erfolgt meist monatlich und immer zum 10. des Folgemonats. Die Dauerfristverlängerung verschafft dir einen Aufschub von jeweils einem Monat.

- Verrechne bezahlte und eingenommene Umsatzsteuer, um deine Zahllast zu reduzieren.

- Eine Umsatzsteuer-ID brauchst du nur, wenn du deine Ware oder Dienstleistung auch im EU-Ausland anbieten möchtest.

- Beachte Sonderregelungen beim Handel mit dem EU-Ausland und Drittstaaten außerhalb der EU und kläre am besten mit einer professionellen Steuerberatung, was zu tun ist.