Die berufliche Selbstständigkeit bringt viele Freiheiten – aber auch Pflichten. Die für viele vielleicht unbeliebteste Pflicht ist die Buchhaltung, denn die bedeutet Papierkram. Sämtliche Ausgaben und Einnahmen müssen erfasst, Rechnungen und Belege abgeheftet und Umsätze und im besten Fall Gewinne ermittelt werden. Doch es gibt eine gute Nachricht, zumindest für Freiberufler*innen und Kleinunternehmer*innen: Sie sind meist von der Buchhaltungspflicht befreit und können die einfache Buchführung nutzen. Was das im Detail bedeutet, wie diese funktioniert und wie sie sich von der doppelten Buchführung unterscheidet, erfährst du hier.

Was Buchführungspflicht bedeutet

Zugegeben: Der Begriff Buchführungspflicht ist etwas verwirrend, denn er suggeriert, dass es Fälle gibt, bei denen nicht Buch geführt werden muss. Doch Einnahmen und Ausgaben dokumentieren und buchen musst du als selbstständige*r Unternehmer*in immer - schon allein, um einen Überblick über deinen Umsatz und deine Gewinne zu haben. Und auch das Finanzamt benötigt eine Basis, auf der es beispielsweise Steuern berechnet.

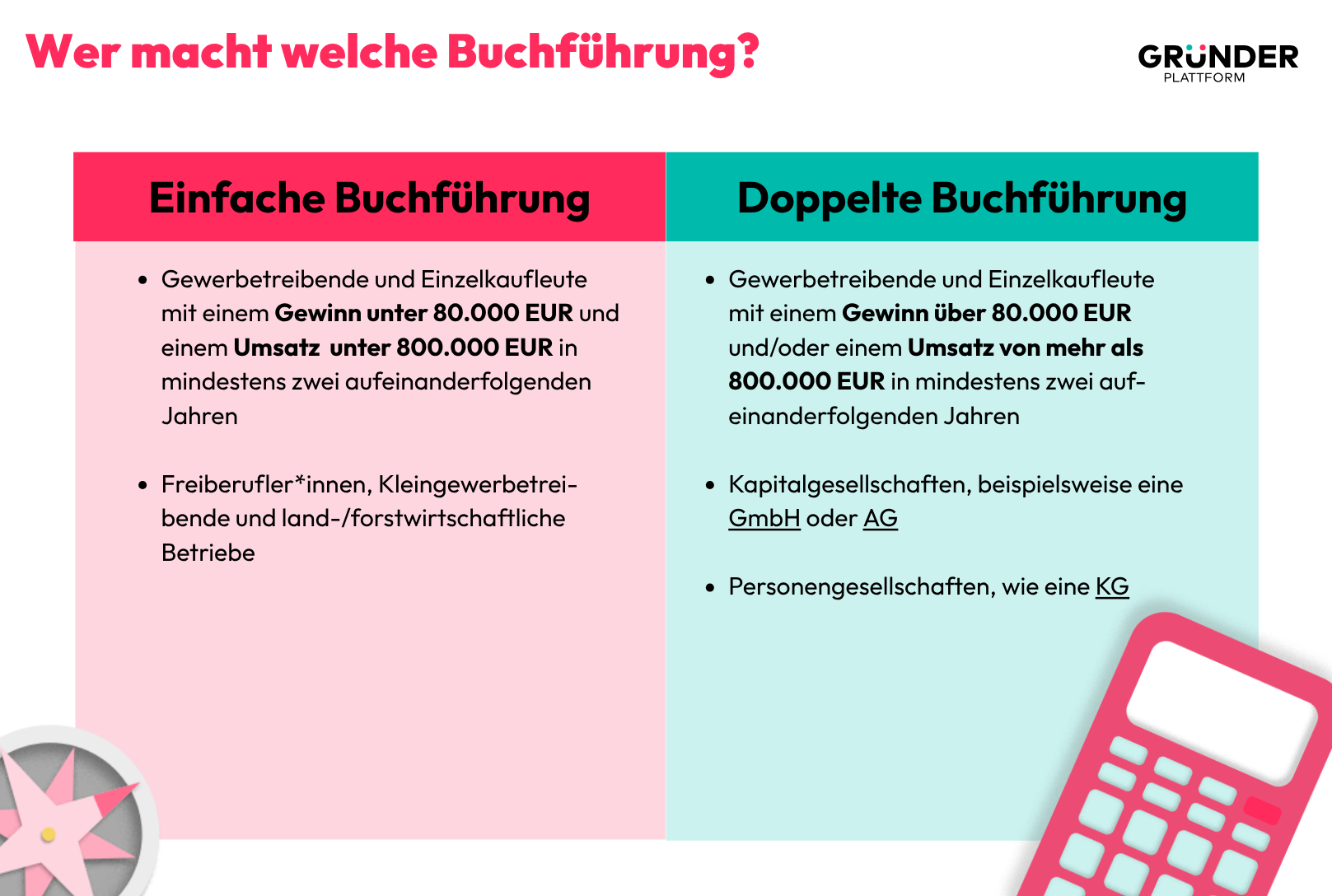

Es gibt allerdings Unterschiede, wie du Buch führen musst bzw. darfst: einfach oder doppelt.

Was einfache Buchführung genau bedeutet und wer diese anwenden darf, erklären wir dir in den nächsten Absätzen. Die doppelte Buchführung ist gleichbedeutend mit der Buchführungspflicht und wird weiter unten noch ausführlicher erklärt.

Rechnungen schreiben leicht gemacht.

Mit unserem neuen Tool erstellst du Rechnungen und Angebote im Handumdrehen – einfach, schnell und fehlerfrei.

Einfache Buchführung kurz erklärt

Die einfache Buchführung hält, was sie verspricht: sie ist wirklich einfach. Du legst ein Kassenbuch an – das kann auch eine schlichte Excel-Liste sein – und trägst dort Monat für Monat sämtliche geschäftlichen Einnahmen und Ausgaben ein. Außerdem notierst du jeweils, ob diese bar bezahlt oder der Betrag vom Konto abgebucht wurde. Einnahmen und Ausgaben werden direkt miteinander verrechnet und unter dem Strich erhältst du deinen geschäftlichen Gewinn.

Ziel dieser einfachen Buchführung ist, zum Abschluss eines Geschäftsjahres einen Überblick über Einnahmen und Ausgaben zu haben. Wie genau die einfache Buchführung funktioniert und welche Posten gebucht werden können, erfährst du weiter unten im Text.

Tipp: Es gibt eine Vielzahl an Buchhaltungsprogrammen, mit denen du die Buchführung schnell und einfach erledigen kannst. Sie bieten oft Komplettlösungen, um den Workflow bei der Erstellung von Angeboten und Rechnungen zu optimieren, und sind wie gemacht für Solopreneure und Kleinunternehmen. Manche liefern auch eine Schnittstelle zum Steuerbüro. Mit einer Affinität zu solchen Softwarelösungen kann dir die Buchführung sogar Spaß machen.

Für wen ist die einfache Buchführung vorgesehen?

Grundsätzlich gibt es drei Merkmale, die darauf hindeuten, dass du mit deinem Unternehmen nicht buchführungspflichtig bist:

- Du hast dein Unternehmen ohne Handelsregistereintrag gegründet.

- Dein Gewinn ist in mindestens zwei aufeinanderfolgenden Geschäftsjahren unter 80.000 EUR.

- Deine Jahresumsätze bleiben in mindestens zwei aufeinanderfolgenden Geschäftsjahren unter 800.000 EUR.

Diese drei Punkte gelten für alle Gewerbetreibenden inklusive Kleinunternehmer*innen. Eingetragene Kaufleute, die zwar im Handelsregister eingetragen sind, aber Punkt zwei und drei erfüllen, sind ebenfalls von der doppelten Buchführung befreit. Bist du als Freiberufler*in beim Finanzamt gemeldet, gibt es keinerlei Kapitalgrenzen – die einfache Buchführung reicht in jedem Fall. Führst du einen land- oder forstwirtschaftlichen Betrieb, gilt neben der Gewinngrenze außerdem die Regel, dass der Wirtschaftswert deiner genutzten Flächen unter 25.000 EUR liegt – anderenfalls müsstest du doppelt Buch führen.

Deine Finanzen immer im Blick behalten

Online-Sprechstunde zur digitalen Buchhaltung mit Annick Weikert

Grundsätzlich gilt also, dass die einfache Buchführung für kleinere Einzelunternehmen und Gewerbetreibende gedacht ist. Aber Achtung: Was nach viel klingt, ist es oftmals gar nicht. Bist du als Selbstständige*r dauerhaft erfolgreich, kommst du schnell über die 80.000 EUR jährlichen Gewinn und musst dann wechseln von der einfachen zur doppelten Buchführung.

Spätestens wenn es so weit ist, lohnt es sich, ein Steuerberatungsbüro hinzuzuziehen, das dir die monatliche Buchhaltung und alle nötigen Jahresabschlüsse abnimmt. Das kostet dich zwar jeden Monat Geld, vermeidet aber (teure) Fehler.

Im Detail: Wie funktioniert die einfache Buchführung?

Wie weiter oben bereits beschrieben, legst du für deine einfache Buchführung ein (digitales) Buch an, in dem du alle eingehenden und ausgehenden Rechnungen vermerkst. Die Einträge sollten chronologisch und nach Einnahmen und Ausgaben getrennt eingetragen werden. Im Idealfall nutzt du dafür ein Buchführungs-Programm, denn hier werden alle Buchungen direkt miteinander verrechnet und du siehst jederzeit deinen Umsatz und Gewinn pro Monat und auf das komplette Jahr gerechnet.

Ein Beispiel bzw. Muster macht es klarer:

| Rechnungsnr. | Datum | Einnahmen | Ausgaben | Bemerkung | Saldo |

|---|---|---|---|---|---|

| 1 | 01.01.2020 | 100,00 € | - | Kunde 1 | 100,00 € |

| 2 | 05.01.2020 | 200,00 € | - | Kunde 2 | 200,00 € |

| 3 | 05.01.2020 | - | 50,00 € | Ausgabe 1 | - 50,00 € |

| 4 | 09.01.2020 | - | 10,00 € | Ausgabe 2 | - 10,00 € |

| ... | … | … | … | … | ... |

| Einnahmen insg. | 300,00 € |

| Ausgaben ins. | 60,00 € |

| Saldo insg. | 240,00 € |

Zusätzlich zu dem monatlich zu pflegenden Kassenbuch heftest du sämtliche Belege in einem Ordner ab. Du bist verpflichtet, alle Belege für zehn Jahre aufzubewahren, um im Fall einer Prüfung durch das Finanzamt eine saubere Buchführung nachweisen zu können. Wenn du mehr über die ordnungsgemäße Verwahrung von Belegen und anderen steuerrelevanten Dokumenten erfahren möchtest, solltest du dich über die GoBD informieren. Diese Abkürzung steht für die „Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“.

Wichtig: Bei der einfachen Buchführung werden nur Posten erfasst, die bereits gebucht wurden. Stellst du beispielsweise im Januar eine Rechnung an einen Kunden, die erst im März bezahlt wird, gehört diese Rechnung erst in die Buchhaltung vom März. Gleiches gilt für Forderungen: Bezahlst du deinen Telefonanschluss für Januar erst im Februar, wird diese Zahlung erst später erfasst.

Am Ende des Jahres wird mit der Einnahmen-Überschuss-Rechnung (EÜR) unkompliziert der Gewinn deines Unternehmens ermittelt. Diese Rechnung bei der einfachen Buchführung ist das Äquivalent zum Jahresabschluss bei der doppelten Buchführung.

Welche Posten werden bei der einfachen Buchführung gebucht?

Während die zu buchenden Einnahmen relativ eindeutig sind – eben alle Rechnungen, die du für deine Leistungen an Kunden stellst – bestehen bei den einzutragenden Ausgaben häufig Unsicherheiten. Hier gilt: Alles, was irgendwie mit deinem Geschäft bzw. deiner Freiberuflichkeit zu tun hat, kann gebucht werden. Also sowohl die gängigen Betriebsausgaben wie Miete, Kauf von Bürobedarf oder den Telefonanschluss, als auch Ausgaben für Geschäftsessen, Werbemittel und Kosten für Fortbildungen und Messen.

Übrigens: Arbeitest du als Einzelunternehmer*in bzw. Freiberufler*in viel in deinen eigenen vier Wänden, kannst du auch dein eigentlich privat genutztes Telefon sowie ggf. einen Teil deiner Miete für die Wohnung steuerlich geltend machen.

Gut zu wissen: Kosten für größere Anschaffungen bzw. Anlagegüter, wie einen Firmenwagen oder Maschinen für die Produktion von Ware, gehören nicht in das monatliche Kassenbuch. Diese Posten werden über mehrere Jahre abgeschrieben und sollten in einer gesonderten Liste aufgeführt werden, die sämtliche Wirtschaftsgüter mit dem jeweiligen Abschreibungswert erfasst.

Vorteile der einfachen Buchführung

Der entscheidende Vorteil der einfachen Buchführung ist ihre Einfachheit. Es bedarf lediglich der Disziplin, sämtliche Belege abzuheften und das monatliche Kassenbuch zu pflegen – weniger Papierkram als selbstständige*r Unternehmer*in geht eigentlich nicht. Selbst ohne großes Vorwissen kannst du diese Buchführung eigenständig vornehmen. Möchtest du dich darüber hinaus nicht mit der Ab- bzw. Berechnung von Steuern und Gebühren beschäftigen, kannst du schon für kleines Geld eine*n Steuerberater*in mit der weiterführenden Buchhaltung beauftragen. Das kann sich auch schon für Einzelunternehmen lohnen, da du dann bei Fragen immer eine*n Expert*in in deiner Nähe hättest.

Einfache vs. doppelte Buchführung

Anders als bei der einfachen Buchführung, bei der du selbsterklärend nur ein Buch führen musst, bedeutet die doppelte Buchführung nicht, dass du einfach zwei Bücher parallel führst. Grundlegend erklärt bedeutet doppelte Buchführung, also die Bilanzierung, dass pro Einnahme oder Ausgabe zwei Buchungen auf zwei sogenannten (virtuellen) Konten erfolgen – beispielsweise einem Konto „Kasse“ und dem Gegenkonto „Umsatzerlöse“ mit jeweils einer Soll- und einer Haben-Seite. Bei korrekter doppelter Buchführung sind diese beiden Seiten am Ende einer Abrechnungsperiode immer ausgeglichen. Ungereimtheiten bzw. falsche Buchungen fallen sofort auf. Zu Beginn und vor allem am Ende eines Jahres wird je eine Bilanz erstellt, die Auskunft über sämtliche Vermögenswerte und -gegenstände sowie Bewegungen innerhalb deines Unternehmens gibt. Eine Gewinn- und Verlustrechnung (GuV) sowie eine Inventur gehören ebenfalls zum Jahresabschluss. Daraus ergibt sich ein deutlich höherer Aufwand bei der Buchführung. In der Regel lohnt es sich, hier ein Buchhaltungs-As zu beauftragen oder anzustellen – das spart nicht nur Zeit, sondern vermeidet auch Fehler.

Für folgende Unternehmen bzw. Rechtsformen gilt die Bilanzierungspflicht; die doppelte Buchführung ist verpflichtend:

Tipps rund um eine einfache Buchführung

Damit die einfache Buchführung auch wirklich einfach ist (und bleibt), kommen hier abschließend einige Tipps, mit denen du dir das Leben leichter machst:

1. Keine Buchung ohne Beleg

Lass dir für alle Anschaffungen und betrieblichen Ausgaben einen Beleg geben – also beispielsweise einen Bewirtungsbeleg im Restaurant oder den Kassenbon im Fachmarkt für Büromaterial.

2. Ordnung ist die halbe Buchhaltung

Hefte alle Kassenbons, Quittungen und Belege am besten chronologisch in einem Ordner ab – unklare Belege kannst du ggf. an einen DIN A4-Zettel heften und mit einer Notiz versehen. Wenn du dann noch jeden Beleg mit einer fortlaufenden Nummer versiehst, die sich im (digitalen) Kassenbuch wiederfindet, wird die Buchhaltung noch einfacher.

3. Setze dir feste Termine

Ja, Buchhaltung ist meist ein nötiges Übel, das allerdings auch nicht kleiner wird, wenn du es immer weiter vor dir herschiebst. Plane darum am besten jeden Monat einen festen Tag ein, an dem du dich um den Papierkram kümmerst. Wenn du regelmäßig dranbleibst, hält sich die Arbeit meist sehr in (zeitlichen) Grenzen.

4. Beauftrage eine*n Buchhalter*in...

... wenn dir der Papierkram über den Kopf zu wachsen droht. Was am Anfang der Selbstständigkeit vielleicht noch schnell selbst erledigt werden kann, kann mit wachsendem Erfolg zu einer komplizierteren Sache ausarten. Spätestens wenn du von der einfachen Buchführung zur doppelten wechseln musst, solltest du dich mit Fachleuten zusammentun.

Fazit: So einfach ist einfache Buchführung

So unbeliebt Papierkram bei manch Selbstständigen auch sein mag: Ganz ohne geht es eben nicht – auch nicht, wenn du von der Buchführungspflicht befreit bist. Die einfache Buchführung ist aber ein fairer Kompromiss, denn mit etwas Ordnung bei den Ein- und Ausgangsrechnungen und einem (digitalen) Kassenbuch ist hier die größte Arbeit schon getan. Trage alle Einnahmen und Ausgaben deines Unternehmens in chronologischer Reihenfolge in das Buch ein und du siehst auf einen Blick deinen aktuellen Gewinn. Solange du als Unternehmer*in ohne Handelsregistereintrag und einem Gewinn unter 80.000 EUR wirtschaftest, kannst du von dieser zeitsparenden und simplen Form der Buchhaltung profitieren. Erst bei größeren Summen steht der Wechsel zur doppelten Buchführung an. Spätestens dann lohnt es sich, in eine*n fachkundige*n Steuerberater*in zu investieren.

Das könnte dich auch interessieren: