Bei Angestellten fehlt am Ende des Monats einfach etwas vom Brutto-Lohn. Machst du dich selbstständig, wird es etwas komplizierter. Jetzt zahlst du nämlich Einkommensteuer. Wir haben die wichtigsten Infos dazu gestellt, wie viel du von deinem Einkommen wann abgeben musst, und wie du am Ende des Jahres einen Teil davon zurückbekommen kannst. Ein Verständnis zu diesem Thema hilft dir bei der Planung deiner Entnahme als Personengesellschaft und Einzelunternehmen aber auch in der Planung der Zahlungen an das Finanzamt - (Stand Januar 2021).

Was ist die Einkommensteuer?

Die Einkommensteuer (ESt) ist eine Steuer, die auf das Einkommen natürlicher Personen erhoben wird. Das Recht unterscheidet zwischen natürlichen und juristischen Personen. Jeder Mensch gilt als "natürliche Person". Eine juristische Person entsteht erst durch einen Rechtsakt, z.B. der Gründung eines Vereins oder einer GmbH. Diese unterliegen der Körperschaftsteuer. Personengesellschaften wie OHG, Einzelunternehmen, GbR, KG zahlen selbst keine Einkommensteuer. Du als Inhaber*in oder Gesellschafter*in musst aber deinen Gewinn aus dem Unternehmen in deiner privaten Einkommensteuererklärung angeben und versteuern.

Bemessungsgrundlage der ESt ist das zu versteuernde Einkommen. Die Berechnungen sind über den Einkommensteuertarif geregelt. Jedes Jahr wird eine Einkommensteuertabelle erstellt, die den Arbeitnehmer*innen die Höhe des Lohnsteuerabzugs auf einen Blick anzeigt. Geregelt ist dies in §32 a EStG.

Als Selbstständige*r kannst du die Höhe deiner Einkommensteuer selbst berechnen, oder dir von einem/einer Steuerberater*in helfen lassen. Die Summe wird dann dem Finanzamt gemeldet. Dabei ist wichtig zu beachten, dass dir gerade bei der Gründung keine der häufigen Planungs- und Finanzierungsfehler unterlaufen! Ein Unternehmergehalt muss nämlich erst erwirtschaftet werden, bevor es gezahlt werden kann. Dabei ist es unerheblich, ob du dein Gehalt in einer Kapitalgesellschaft (GmbH, UK, AG) als „Personalkosten“ oder in einer Personengesellschaft als „Privatentnahme“ einplanst. Außerdem solltest du einplanen, dass du nach dem ersten Jahresabschluss nicht nur die fälligen Steuern nachzahlen, sondern auch eine Vorauszahlung für die Folgezeit leisten musst.

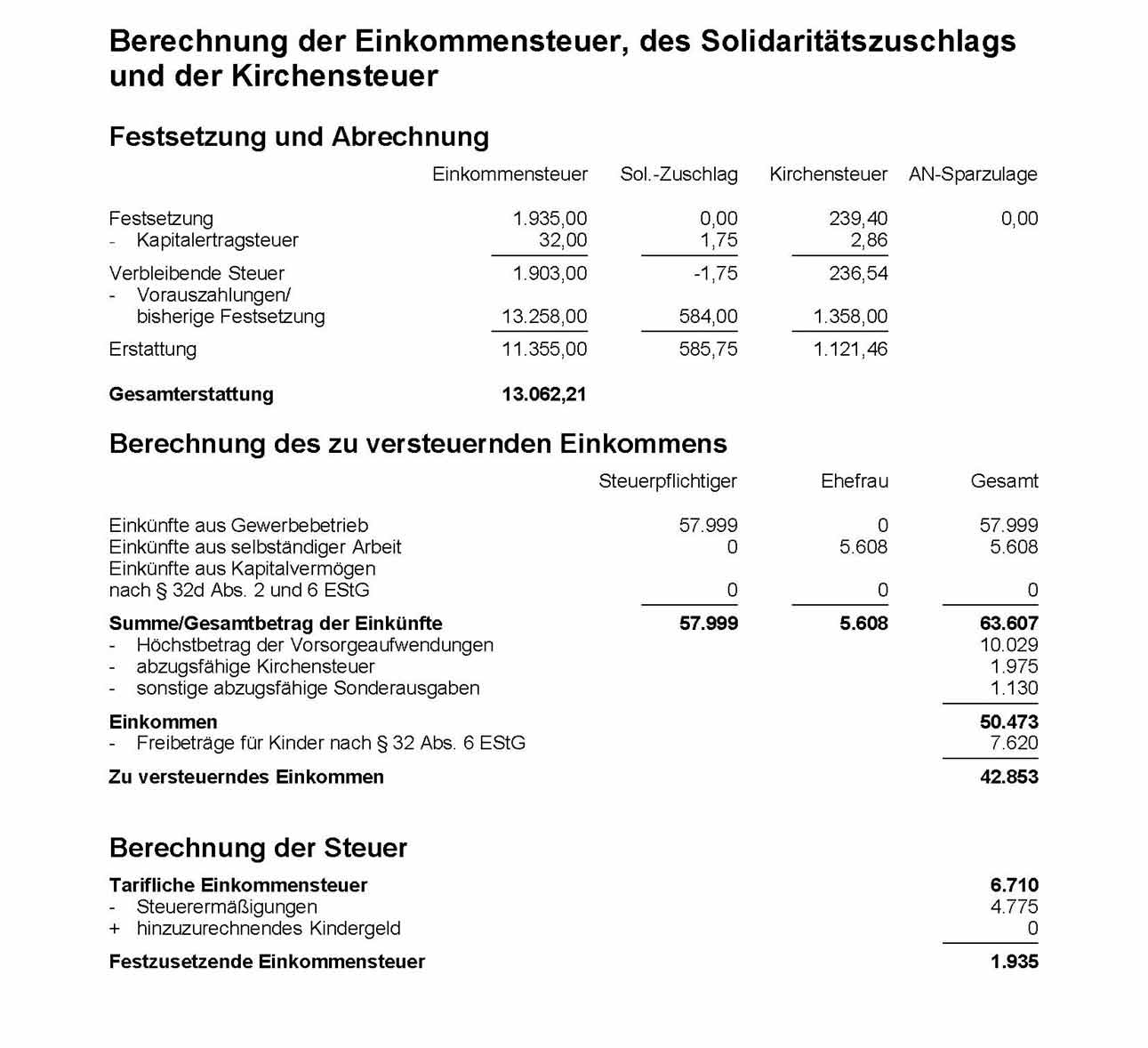

Beispiel zur Berechnung der Einkommensteuer

Einkommensteuer berechnen: Online-Rechner & Steuersoftware

Deine Steuererklärung muss elektronisch an das Finanzamt übermittelt werden. Dafür gibt es verschiedene Softwareanbieter.

Der Klassiker ist das kostenlose Programm „Mein Elster“ (steht für ELektronische STeuerERklärung). Im Gegensatz zu Kauf-Programmen, bietet dieses aber keine Steuertipps. Daher lohnt sich häufig der Kauf einer Software. Gute Programme kosten in der Regel zwischen 15 und 35 EUR. Elektronische Steuerhelfer gibt es als Desktop-Programme, Online-Software und sogar als Apps für Smartphone oder Tablet.

Im Internet werden außerdem verschiedene Online-Rechner zur Ermittlung der Einkommensteuer angeboten. Allen voran der Einkommensteuer-Rechner vom Bundesministerium für Finanzen.

Bei Fragen steht dir deine*n Steuerberater*in zu Seite. Von ihm/ihr kannst du auch direkt die gesamte Steuererklärung machen lassen.

Unterschied Einkommensteuer und Lohnsteuer

Die Lohnsteuer wird für alle Arbeitnehmer*innen erhoben. Sobald weitere Einkünfte hinzukommen oder Einkünfte aus einer selbstständigen Tätigkeit vorliegen, spricht man von der Einkommensteuer. Das liegt an den unterschiedlichen Bezeichnungen „Lohn“ bei Angestellten und „Einkommen“ für alle anderen Einkünfte.

Die Einkommensteuer umfasst insgesamt sieben Einkunftsarten, unter anderem eben Gehälter und die Einnahmen aus freiberuflicher und selbstständiger Tätigkeit. Lohnsteuer und Kapitalertragsteuer sind also keine eigenständigen Steuerarten, sondern Erhebungsformen der Einkommensteuer.

Keine Angst vor Steuern! - Die wichtigsten Steuerarten für Gründer*innen einfach erklärt

Sprechstunde mit Steuerberaterin Ulrike-Jahn-Keilich

Rechtsgrundlage und steuerrechtliche Änderungen

Die Grundlage für sämtliche Regelungen zur Einkommensteuer ist das Einkommensteuergesetz (EStG).

Jedes Jahr werden, mal mehr, mal weniger, Steueränderungen im Jahressteuergesetz beschlossen. Bekanntgemacht werden diese Änderungen im Bundesteuerblatt, das von der Finanzverwaltung herausgegeben wird.

Wer ist einkommensteuerpflichtig?

Unbeschränkt steuerpflichtig sind nach §1 Abs. 1 EStG natürliche Personen mit einem Einkommen, die ihren Wohnsitz oder ihren gewöhnlichen Aufenthalt im Inland, also in Deutschland haben. Die Steuerpflicht beginnt mit der Geburt und endet mit dem Tod.

Neben der unbeschränkten Steuerpflicht gibt es noch

- die erweiterte unbeschränkte Steuerpflicht nach § 1 Abs. 2 EStG. Sie gilt für alle deutschen Staatsangehörigen, die nicht in Deutschland leben aber beim deutschen Staat beschäftigt sind, wie Universitätsangehörige mit Gastprofessur, Soldat*innen im Auslandseinsatz oder Botschaftsangehörige.

- die fiktive unbeschränkte Steuerpflicht nach §1 Abs. 3 EStG für Personen, die nicht in Deutschland leben, aber deren Einkünfte zu mindestens 90 Prozent aus Deutschland stammen. Dies trifft zum Beispiel Grenzpendler.

- die beschränkte Steuerpflicht nach §1 Abs. 4 EStG für Personen, die weniger als 90 Prozent ihrer Einkünfte in Deutschland haben, aber keinen Wohnsitz im Inland. Die Steuer wird pauschal mit 25 Prozent abgegolten.

- die erweiterte beschränkte Steuerpflicht (§ 2 Außensteuergesetz) betrifft Deutsche, die in den letzten 10 Jahren mindestens 5 Jahre unbeschränkt steuerpflichtig waren und in ein Land gezogen sind, in dem die Steuern niedriger sind als in Deutschland. Sie zahlen den üblichen Steuersatz. Die erweiterte beschränkte Steuerpflicht soll im Wesentlichen die Steuerflucht eindämmen.

Die Prinzipien des Einkommensteuerrechts

Der Berechnung der Einkommensteuer liegen folgende Prinzipien zugrunde:

Besteuerung nach Leistungsfähigkeit

Das Leistungsfähigkeitsprinzip besagt, dass einkommensteuerpflichtige Personen nur nach ihrer „individuellen wirtschaftlichen Leistungsfähigkeit“ belastet werden dürfen. Das heißt, dass von deinen Einnahmen so viel übrigbleiben muss, dass du davon leben kannst. Darum werden höhere Einkommen mit höheren Steuersätzen belegt.

Welteinkommensprinzip

Das Welteinkommensprinzip besagt, dass Steuerpflichtige mit ihrem weltweiten Gesamteinkommen im Land ihres Wohnsitzes besteuert werden. Wenn du also in Deutschlands lebst, aber einen Teil deines Einkommens aus dem Ausland beziehst, wird auch dieser in Deutschland besteuert. Hast du bereits Steuern im Ausland bezahlt, werden diese in Deutschland auf die deutsche Steuer angerechnet oder abgezogen.

Nettoprinzip

Das Nettoprinzip legt fest, dass nur Nettoeinnahmen besteuert werden. Also Einnahmen abzüglich Werbungskosten oder Betriebsausgaben.

Prinzip der gestaffelten Steuersätze

Das Einkommen wird in Deutschland progressiv, also gestaffelt versteuert: Der Steuersatz steigt in Abhängigkeit vom Einkommen.

Periodizitätsprinzip

Nach dem Periodizitätsprinzip wird Einkommen getrennt nach Perioden – ohne Rücksicht auf vorherige oder spätere Perioden – versteuert. Das heißt, es wird immer das Jahreseinkommen eines Kalenderjahres besteuert. Gewerbetreibende, ins Handelsregister eingetragene Kaufleute können aber auch ein abweichendes Wirtschaftsjahr beantragen, für Land- und Forstwirte ist dieses vorgeschrieben.

Einkunftsarten - Welche Einkommen werden versteuert?

Um das zu versteuernde Einkommen zu ermitteln, werden die Einkünfte aus sieben unterschiedlichen Einkunftsarten zusammengerechnet. Wenn du im Hauptberuf angestellt bis, darfst du nebenbei steuerfrei freiberuflich oder gewerblich Einkünfte bis zu 410 EUR pro Jahr erzielen (§ 46 Abs. 2 Nr. 1 EStG).

Diese sieben Einkunftsarten sind:

- Einkünfte aus Land- und Forstwirtschaft (§§ 13–14a EStG)

- Einkünfte aus Gewerbebetrieb (§§ 15–17 EStG)

- Einkünfte aus selbständiger Arbeit (§ 18 EStG, auch unternehmerische Einkünfte, aus Personengesellschaften)

- Einkünfte aus nichtselbständiger Arbeit (§§ 19–19a EStG, also in der Regel das Gehalt von Arbeitnehmer*innen)

- Einkünfte aus Kapitalvermögen (§ 20 EStG)

- Einkünfte aus Vermietung und Verpachtung (§ 21 EStG)

- Sonstige Einkünfte (§§ 22–23 EStG, Einkünfte aus wiederkehrenden Bezügen, wie Rente, Unterhaltsleistungen oder Diäten)

Höhe der Einkommensteuer

Die Höhe der Einkommensteuer hängt von der Höhe deines gesamten Einkommens aus den oben genannten Einkunftsarten ab. Wenn du also zunächst nebenberuflich gründest und noch ein Einkommen aus einer Festanstellung hast, erhöht dieses dein zu versteuerndes Einkommen. Du kannst aber auch Verluste aus der Unternehmensgründung dagegenhalten.

Außerdem werden Freibeträge und Sonderausgaben wie Alters-, Krankheits- oder Unfallvorsorge mindernd angesetzt.

Ab einem Jahreseinkommen von 12.348 EUR wird die Einkommensteuer fällig. Sie ist in verschiedene Progressionszonen gestaffelt. Dabei erhöht sich bei steigendem Einkommen der entsprechend anzuwendende Steuersatz und somit die Steuerlast.

| Zu versteuerndes Einkommen | Steuerlast | |

| Nullzone | 0 bis 12.348 EUR | 0 |

| untere Progressionszone | 12.349 bis 17.799 EUR | 14 % – 24 % |

| mittlere Progressionszone | 17.800 bis 69.878 EUR | 24 % – 42 % |

| obere Progressionszone | 69.879 EUR bis 277.825 EUR | 42 % |

| Proportionalzone | Ab 277.826 EUR | 45 % |

Übrigens: Es kann tatsächlich passieren, dass sich ein negatives Einkommen ergibt, wenn deine Abzüge und Ausgaben die Einnahmen übersteigen. Gerade bei einer Gründung, die große Investitionen bedeutet, könnte dies für dich interessant sein. Für diesen Fall gibt es in § 10 d EStG drei Möglichkeiten: den horizontalen Verlustausgleich, eine Verrechnung mit anderen Einkünften derselben Einkunftsart desselben Jahres.

Den vertikalen Verlustausgleich, eine Verrechnung mit Einkünften anderer Einkunftsarten. Oder den Verlustvortrag ins nächste Steuerjahr oder den Verlustrücktrag ins vorangegangene Jahr.

Freibeträge der Einkommensteuer

Steuerliche Freibeträge haben die Funktion, einen Teil der Einkünfte von der Besteuerung auszunehmen. Dabei gibt es feste Frei- und Pauschbeträge, die das zu versteuernde Einkommen reduzieren. Versteuert wird nur das Einkommen oberhalb des Freibetrages. Wichtige Pausch- und Freibeträge sind zum Beispiel

- die Werbungskostenpauschale (für Rentner 200 EUR, für Arbeitnehmer*innen 1.000 EUR. Selbstständige können nur bedingt Werbungskostenpauschalen geltend machen.

- die Entfernungspauschale für Pendler von 30 ct pro Entfernungskilometer zwischen Wohnung und Arbeitsplatz.

- der Entlastungsbetrag für Alleinerziehende

- Übungsleiter- und Ehrenamtspauschalen fördern freiwilliges Engagement

- Pflege-, Behinderten- und Hinterbliebenen-Pauschbeträge zur Unterstützung in schwierigen Lebenslagen

- Der Freibetrag für Einkünfte aus Land- und Forstwirtschaft

Ein bedeutender Freibetrag der Einkommensteuer ist der Grundfreibetrag. Er soll dafür sorgen, dass ein Existenzminimum von der Besteuerung frei bleibt. Im Jahr 2025 lag der Grundfreibetrag bei 12.096 EUR für Alleinstehende und für Verheiratete bei 24.192 EUR. Im Jahr 2026 ist der Grundfreibetrag für Alleinstehende auf 12.348 EUR gestiegen, womit der Betrag für Verheiratete auf 24.696 EUR gestiegen ist. Das heißt, dass für ein jährliches Einkommen bis zu dieser Höhe keine Einkommensteuer gezahlt werden muss.

Freibeträge werden in der Regel direkt vom Einkommen abgezogen und vermindern so die Bemessungsgrundlage des Einkommensteuertarifs. Der Grundfreibetrag wird jedoch nicht abgezogen. Er ist in die Berechnung des Steuertarifs bereits einbezogen.

Einkommensteuer für Unternehmer*innen

Als Inhaber*in oder Gesellschafter*in musst du den Gewinn aus deinem Unternehmen in deiner privaten Einkommensteuererklärung angeben und versteuern. Personengesellschaften wie OHG, Einzelunternehmen, GbR, KG zahlen selbst keine Einkommensteuer.

Kapitalgesellschaften (AG, GmbH, KG) müssen als juristische Person die Körperschaftsteuer entrichten. Die Gewinne werden hierbei einheitlich zu 15 Prozent versteuert.

Wenn du dein zu versteuerndes Einkommen aus deinem Unternehmen berechnest, kannst du von den Einnahmen verschiedene Betriebsausgaben abziehen und so den Gewinn und damit auch das zu versteuernde Einkommen mindern.

Zu den abzugsfähigen Betriebsausgaben zählen:

- Personalkosten (Gehalt, Lohn)

- Abschreibungen

- Einkäufe von Waren und Dienstleistungen

- Aufwendungen für geringwertige Wirtschaftsgüter

- Mietkosten

- Abziehbare Vorsteuer

- Abgeführte Umsatzsteuer

- PKW-Kosten

Gewerbesteuer

Vor der Gründung musst du klären, ob du als Freiberufler*in arbeiten kannst, oder ein Gewerbe anmelden musst. Die Entscheidung ist nicht ganz einfach. Grundsätzlich regelt §18 EStG diesen Fall. In vielen Fällen sind die Grenzen fließend. Lass dich im Zweifel von einem/ einer Steuerberater*in beraten oder wende dich direkt an das Finanzamt.

Hast du ein Gewerbe angemeldet, verlangt auch deine Stadt Steuern: Alle ansässigen Unternehmen müssen Gewerbesteuer (GewSt) zahlen. Sie ist eine sogenannte Real- oder auch Objektsteuer, die sich auf den Gewinn eines Unternehmens bezieht. Wer wie viel Gewerbesteuer bezahlen muss, regelt § 11 des. Gewerbesteuergesetz (GewStG). Als Grundlage gilt der Gewerbeertrag, also dein Gewinn, zu- und abzüglich verschiedener Hinzurechnungen und Kürzungen. Die individuelle Gewerbesteuer für dein Unternehmen wird mithilfe der Steuermesszahl ermittelt. Diese beträgt 3,5 Prozent. Darauf erhebt deine Gemeinde mit dem Steuerhebesatz die Steuer. Sie ist von Gemeinde zu Gemeinde unterschiedlich. Sie wird auf die Einkommensteuer angerechnet.

Gewinnermittlung über EÜR oder GuV

Um deinen Gewinn und somit dein zu versteuerndes Einkommen zu ermitteln, kannst du die Gewinn- und Verlustrechnung (GuV) oder die vereinfachte Form, die Einnahmen-Überschuss-Rechnung (EÜR) nutzen.

Die GuV ist ein Hauptbestandteil des Jahresabschlusses und setzt eine doppelte Buchführung voraus. Dabei werden alle Aufwendungen und Erträge des Geschäftsjahres gegenübergestellt. Bei der EÜR werden lediglich die Betriebsausgaben von den Betriebseinnahmen abgezogen, um den Gewinn des Unternehmens festzustellen.

Welche der beiden Methoden du für dein Unternehmen anwenden musst, ist genau vorgegeben: Alle Unternehmen, die ein Gewerbe betreiben, müssen die doppelte Buchführung mit Bilanz erstellen und somit auch eine Gewinn- und Verlustrechnung, wenn sie gewisse Gewinngrenzen übersteigen. Bei Freiberuflern genügt immer die Gewinnermittlung über die Einnahmen-Überschuss-Rechnung.

Für Betriebe in der Land- und Forstwirtschaft gibt es eine Sonderregelung.

Du willst deinen Businessplan erstellen?

Wie wird die Einkommensteuer berechnet?

Um das zu versteuernde Einkommen zu ermitteln, werden die Einkünfte eines Jahres zusammengerechnet. Die Berechnung folgt dann schrittweise. Von den Einkünften werden alle Sonderausgaben und außergewöhnlichen Belastungen sowie Freibeträge abgezogen. Das Ergebnis stellt das zu versteuernde Einkommen dar.

Dann folgt die Festlegung der Einkommensteuer nach der Grundtabelle (nicht verheiratete) oder Splittingtabelle (verheiratet). Abschließend werden noch die bereits gezahlte Lohnsteuer oder Steuervorauszahlungen abgezogen. So ergibt sich eine Nachzahlung oder auch eine Erstattung der Steuerbeträge.

Dazu zwischen fünf und neun Prozent Kirchensteuer für Kirchenmitglieder. Die genaue Höhe legen die Bundesländer fest. Der bisher fällige Solidaritäts-Zuschlag (Soli) in Höhe von 5,5 Prozent des Einkommens fällt seit Januar 2021 für Gering- und Mittelverdiener weg. Die Freigrenzen, ab denen der Soli fällig wird, steigen seither jährlich. 2026 liegen sie bei 20.350 EUR (Einzelveranlagung) bzw. bei 40.700 EUR (Zusammenveranlagung). Neben der Anhebung der Freigrenzen wird eine sogenannte Milderungszone eingeführt. Nur Spitzenverdiener müssen weiterhin den vollen Satz zahlen.

Einkommensteuerrechner

Du möchtest deine Einkommensteuer berechnen? Nutze hierfür den Einkommensteuerrechner des Bundesministeriums für Finanzen.

Die Einkommensteuererklärung

Nicht jeder ist verpflichtet, eine Einkommensteuererklärung abzugeben. Für viele Arbeitnehmer*innen ist die Steuer durch den monatlichen Lohnsteuerabzug bereits abgegolten. Haben sie keine weiteren Einkünfte, muss keine Steuererklärung gemacht werden, sie kann aber freiwillig erfolgen und das für vier Jahre rückwirkend.

Für Selbstständige, Gewerbetreibende oder Landwirte gibt es dagegen eine Abgabepflicht, wenn der Gesamtbetrag der Einkünfte oberhalb des Grundfreibetrags liegt. Egal, ob du sie selbst machst oder einem Steuerbüro anvertraust, wichtig ist, dass du rechtzeitig alle Unterlagen zusammen hast. Im Folgenden findest du eine Auflistung all dessen, was du brauchst.

Formulare für die Einkommensteuererklärung

Zu deiner Steuererklärung gehören mehrere Formulare. Welche du ausfüllen musst, hängt davon ab, welche Einnahmen du hast und welche Ausgaben du geltend machen willst. Alle Formulare für die Einkommensteuererklärung findest du auf der Seite des Bundesfinanzministeriums. Dazu gehören:

Mantelbogen zur Einkommensteuererklärung

Jede Steuererklärung beginnt mit dem Mantelbogen. In der Anlage Sonderausgaben berücksichtigt das Finanzamt einen Pauschbetrag von 36 EUR (Bei Ehe- oder Lebenspartnern 72 EUR). Wenn deine oder eure Ausgaben diesen Betrag übersteigen, lohnt es sich, diesen Bereich detailliert auszufüllen.

In der Anlage für außergewöhnliche Belastungen soll den Betroffenen von schweren Krankheiten und Behinderungen und deren Angehörigen geholfen werden. Handwerker oder Hilfen im eigenen Haushalt können häufig als Haushaltsnahe Dienstleistungen steuerlich berücksichtigt werden.

Auf der letzten Seite des Mantelbogens musst du noch „Sonstige Angaben“ machen Hier werden unter anderem Einkommensersatzleistungen eingetragen, die dem Progressionsvorbehalt unterliegen. Dazu gehören Arbeitslosengeld, Elterngeld, Insolvenzgeld und Krankengeld.

Anlage G – Einkünfte aus Gewerbebetrieb

Die Anlage G müssen Gewerbetreibende ausfüllen. Hier gibst du den erzielten Gewinn des Geschäftsjahres an und die gezahlten Gewerbesteuern.

Anlage S – Einkünfte aus selbstständiger Arbeit

Die Anlage S richtet sich an Freiberufler*innen. Sie folgt demselben Schema wie Anlage G.

Anlage EÜR

Zusätzlich müssen Unternehmer*innen ihrer Einkommensteuererklärung auch eine Gewinnermittlung beilegen, wenn sie keine Bilanz erstellen.

Fristen für die Einkommensteuer

Seit 2018 gelten folgende Fristen für die Abgabe der Steuererklärung: Frist für die Abgabe der selbst gemachten Steuererklärung ist am 31. Juli. Bei Hilfe durch eine*n Steuerberater*in oder Lohnsteuerhilfeverein ist die Frist bis zum 28. (bzw. 29.) Februar des übernächsten Jahres verlängert.

Gibst du deine Steuererklärung zu spät ab musst du mit einem Verspätungszuschlag rechnen, der pauschal oder anteilig von der Nachzahlungssumme berechnet wird.

Einkommensteuerbescheid

Nachdem du deine Einkommensteuererklärung abgegeben hast, wird diese beim Finanzamt geprüft und du erhältst nach einiger Zeit den Einkommensteuerbescheid, aus dem hervorgeht, ob du eine Nachzahlung leisten musst oder eine Rückzahlung bekommst. Gegen diesen Bescheid kannst du innerhalb eines Monats Einspruch erheben.

Einkommensteuervorauszahlungen

Was für Arbeitnehmer*innen die Lohnsteuer ist, ist für Gewerbetreibende oder Selbstständige die Einkommensteuervorauszahlung. Sie ist vierteljährlich, jeweils bis zum 10. März, Juni, September und Dezember zu zahlen. Die Höhe der Vorauszahlungen wird durch das Finanzamt im Einkommensteuerbescheid des letzten veranlagten Jahres für die Folgejahre festgesetzt. Gründest du neu, hast du natürlich noch keinen Bescheid des Vorjahres. Bei deiner Gründung füllst du jedoch den Fragebogen zur steuerlichen Erfassung aus, in dem du Angaben zu deinem voraussichtlichen Einkommen und deinen voraussichtlichen Sonderausgaben machst. Anhand dessen wird deine Einkommensteuervorauszahlung festgelegt.

Finanzamt finden

Das für dich und dein Unternehmen zuständige Finanzamt findest du per Eingabe deiner Postleitzahl auf der Seite des Bundeszentralamts für Steuern.

Checkliste für die Einkommensteuererklärung

Welche Unterlagen brauchst du also für deine Einkommensteuererklärung? Hier eine ausführliche Checkliste:

Allgemeine Angaben:

- Personalausweis oder Reisepass (muss bei der Erstberatung zur Identifizierung vorgelegt und kopiert werden)

- Steuernummer, Steueridentifikationsnummer

- Einkommensteuerbescheid des Vorjahres / Vorauszahlungsbescheid

- Kontoauszüge des betroffenen Jahres

Einkommensnachweise (jeweils nur falls vorhanden!)

- elektronische Lohnsteuerbescheinigung(en)

- Bescheinigungen über die Höhe des ausgezahlten Arbeitslosengeldes, Krankengeldes, Mutterschaftsgeldes, Elterngeldes, Übergangsgeldes Insolvenzausfallgeldes (von Agentur für Arbeit), Abfindungen, Abfindungsvereinbarung / Auflösungsvertrag

- Rentenbescheide / Rentenanpassungsmitteilungen / Rentenbezugsmitteilungen

- Notarvertrag mit vereinbarter Kaufpreisrente

- Mieteinnahmen, Mietvertrag, Nachweis des Zahlungseingangs

- Steuerbescheinigungen und Erträgnisaufstellungen über Zins- und andere Kapitaleinnahmen

- Zinsanteile bei unverzinslichen Forderungen

- erhaltene Unterhaltsleistungen bei Realsplitting (Anlage U)

- erhaltene Leistungen im Zusammenhang mit dem Versorgungsausgleich

Werbungskosten bei nichtselbstständiger Arbeit

- Nachweise über Fahrtkosten, Kilometernachweise

- Beiträge zu Berufsverbänden (Gewerkschaften)

- Belege / Quittungen für Arbeitsmittel

- Belege / Quittungen für typische Berufsbekleidung

- Aufwendungen für ein Arbeitszimmer

- Reisekosten (Bescheinigung Arbeitgeber, Erstattungen)

- Aufwendungen für berufliche Fortbildung, z. B. zum Meister oder Fachwirt, Studienkosten bei vorhandener Erstausbildung

- Bewerbungskosten

- Umzugskosten bei beruflicher Veranlassung

- Doppelte Haushaltsführung (Mietvertrag Zweitwohnung und Zahlungsnachweise)

- Steuerberatungskosten, z. B. Beitrag von Lohnsteuerhilfevereinen

Werbungskosten Vermietung von Wohnraum

- Darlehenszinsen, Zinsanteile bei unverzinslichen Forderungen

- Erhaltungsaufwendungen

- Grundsteuer, Wasser-, Abwasser-, Strom-, Müllabfuhrgebühren, Betriebskosten der Heizung –

wie Wartung, Brennmaterial, Nebenkostenaufstellung (bei WEG) - Nebenkostenabrechnung mit dem Mieter

Kinder

- Steueridentifikationsnummer

- Kinderbetreuungskosten (Vertrag, Rechnung, Zahlungsnachweise)

- Ausbildungsvertrag / Studienbescheinigung / Schulbescheinigung

- Aufhebungsbescheide zum Kindergeld

- gezahltes Schulgeld für begünstigte Schulen

- Kranken- und Pflegeversicherungsbeiträge bei privat versicherten Kindern

Sonderausgaben

- Versorgungsaufwendungen, wie Kranken- und Pflegeversicherung, Erwerbsunfähigkeits- und Berufsunfähigkeitsversicherung, Unfall- und (Kfz-) Haftpflichtversicherung, Lebens- und Rentenversicherung

- Bescheinigungen zur privaten Altersvorsorge (Riester-Rente) und zur privaten Leibrentenversicherung (Rürup- bzw. Basis-Rente)

- Spenden / Zuwendungen

- Kosten für eigene Berufsausbildung (Teilnahmebescheinigung, Rechnung Teilnahmegebühr)

- gezahlte Unterhaltsleistungen bei Realsplitting

- Zahlungen im Zusammenhang mit dem Versorgungsausgleich

- Steueridentifikationsnummer der unterstützten bzw. der empfangenden Person

Außergewöhnliche Belastungen

- Krankheitskosten, wie Medikamente, selbst gezahlte Arztkosten, Brille, Abrechnung mit Krankenversicherung und Beihilfestelle, Fahrtkosten

- Pflegeaufwendungen

- Beerdigungskosten, Nachweis über Vermögen des Verstorbenen

- Kurkosten (amtsärztliches Attest vor Kurbeginn)

- Kosten für den Heilpraktiker

- Unterhalt an Angehörige (Nachweise über Zahlungen, Nachweis eigener Einkünfte, Bezüge und Vermögen der unterstützten Person, Steueridentifikationsnummer)

- Ausweis für behinderte Menschen

- Nachweis Pflegestufe bzw. Pflegegrad

Weitere Unterlagen

- Handwerkerleistungen, z. B. Schornsteinfeger, Elektriker, Fensterbauer (Rechnung und Zahlungsnachweis erforderlich)

- Haushaltsnahe Dienstleistungen, z. B. Gartenarbeiten, Haushaltshilfen, Pflegedienst, Speditionskosten bei privaten Umzügen (Rechnung und Zahlungsnachweis erforderlich)

- Nebenkostenabrechnung der Hausverwaltung / des Vermieters

- Bescheinigung des Anlageinstituts über die elektronische Übermittlung der vermögenswirksamen Leistungen

Fazit

Wer ein Einkommen erwirtschaftet oder bezieht, muss Einkommensteuer bezahlen. Die Höhe deines Einkommensteuersatzes richtet sich nach deinem persönlichen Gewinn nach Abzug aller Betriebsausgaben. Im ersten Jahr deiner Gründung geht das Finanzamt von deinen Angaben über den erwarteten Gewinn aus.

Die Steuererklärung für das gesamte vergangene Kalenderjahr wird elektronisch und mit einem amtlichen Vordruck an das Finanzamt übermittelt. Dieses legt dann eine bestimmte Summe fest, die du als Vorauszahlung vierteljährlich überweisen musst.

Diese werden in der folgenden Steuererklärung mit deiner tatsächlichen Steuerschuld verrechnet. War dein Einkommen geringer als im Jahr davor, bekommst du eine Rückzahlung. War dein Einkommen höher als zunächst erwartet ist, musst du Steuern nachzahlen. Gerade für Gründer*innen ist es daher wichtig, auch im laufenden Jahr das Einkommen immer im Blick zu behalten und gegebenenfalls Geld für eine Steuernachzahlung zur Seite legen.

Das könnte dich auch interessieren: