Als Angestelle*r erhältst du ein regelmäßiges monatliches Gehalt, als Gründer*in musst du selbst schauen, ob und wie viel Geld bei dir reinkommt. Dabei gehen viele Selbstständige das Thema nach dem Motto „Schauen wir mal, was nach dem ersten, zweiten, … Monat überbleibt“ an. Problematisch ist das nicht nur, weil du so überhaupt keine finanzielle Sicherheit hast und vielleicht nie mit deiner Idee echten Gewinn erzielst. Auch bei deiner Preisgestaltung und dem Aufsetzen eines Rentabilitätsplans machst du dir ohne eine Vorstellung davon, was du tatsächlich verdienen musst, das Leben eventuell unnötig schwer. Die Lösung heißt (kalkulatorischer) Unternehmerlohn. Was sich hinter dem Begriff verbirgt, wie du ihn berechnest und welche Rolle er schon in deinem Businessplan spielen sollte, erklären wir dir hier.

Unternehmerlohn: Definition

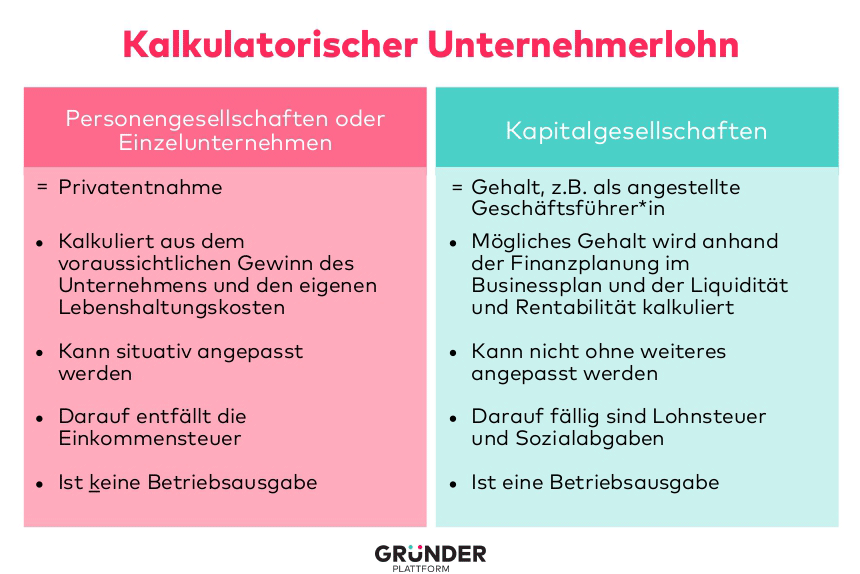

Grundsätzlich handelt es sich beim Unternehmerlohn um das regelmäßige Gehalt eines operativ tätigen Gesellschafters im eigenen Unternehmen – konkret also das Geld, das du dir im Zuge deiner Gründung und Geschäftsführung monatlich auszahlst. Allerdings gibt es im Detail wichtige Unterschiede je nach Gesellschaftsform:

Unternehmerlohn bei Einzelunternehmen und Personengesellschaften

Gründest du ein Einzelunternehmen oder eine Personengesellschaft (GbR, OHG, KG), wird buchhalterisch und rechtlich nicht zwischen dir als Privatperson und deinem Unternehmen unterschieden. Gehaltszahlungen können darum nicht als Personalaufwand verbucht und entsprechend besteuert werden. Stattdessen werden Auszahlungen hier als Privatentnahme bezeichnet, die zwar das Eigenkapital deines Unternehmens reduzieren, nicht aber den Gewinn.

Weshalb der Unternehmerlohn nicht höher als der Gewinn sein sollte und wie du das Problem löst, erst den Lohn zu finden, ohne zu wissen, wie hoch der Gewinn wird, erfährst du in diesem Video:

Um dieses Gehalt besser planen und beispielsweise für die Preisgestaltung nutzen zu können, kannst du als Einzelunternehmer*in oder innerhalb deiner Personengesellschaft mit dem kalkulatorischen Unternehmerlohn arbeiten: Dabei handelt es sich um einen fiktiven Wert, der als (regelmäßiges) Unternehmergehalt angenommen wird und sich zwischen den marktüblichen Unternehmergehältern und der tatsächlichen Privatentnahme bewegen sollte.

Deine Finanzen immer im Blick behalten

Online-Sprechstunde zur digitalen Buchhaltung mit Annick Weikert

Unternehmerlohn bei Kapitalgesellschaften

Eindeutiger wird der Unternehmerlohn bei Kapitalgesellschaften, beispielsweise der UG oder GmbH: Bist du als Geschäftsführer*in oder in einer anderen Position für das Unternehmen operativ tätig, bist du buchhalterisch und steuerlich angestellt und bekommst ein normales Gehalt. Dafür bezahlt deine Gesellschaft Lohnsteuer und Sozialabgaben. Dementsprechend wird der Unternehmerlohn als fixe Betriebsausgabe gewertet.

Wichtig: Abzugrenzen ist hier die Gewinnausschüttung an Gesellschafter*innen bzw. Anteilseigner*innen, die keine operative Tätigkeit im Unternehmen ausüben. Dabei handelt es sich nicht um eine fixe Betriebsausgabe. Bist du beispielsweise Gesellschafter*in einer GmbH und übst den Posten der Geschäftsführung aus, kannst du im besten Falle doppelt profitieren: von einem Unternehmerlohn und einer Gewinnausschüttung.

Warum ist der Unternehmerlohn wichtig?

Die Antwort ist relativ einfach: Nur wenn du schon in der Gründungsphase einen (kalkulatorischen) Unternehmerlohn festlegst und diesen in deinen Finanzplan aufnimmst, kannst du eine nachhaltige Preiskalkulation erstellen und deine Rentabilität planen. Schließlich nützt es dir nichts, wenn du deine Preise supergünstig etablierst, aber niemals echten und ausreichenden Gewinn erwirtschaftest. Auch mögliche Geldgeber können sich nur ein realistisches Bild von deinem Unternehmen machen, wenn sich der Unternehmerlohn in der Kalkulation wiederfindet.

Ob und wann du dir und deinen eventuellen Mitgründer*innen den Lohn tatsächlich regelmäßig und in voller Höhe auszahlst, steht auf einem anderen Blatt: Während der Unternehmerlohn bei Kapitalgesellschaften, wie eben beschrieben, einer regelmäßigen Gehaltszahlung gleichkommt, bist du bei der Auszahlung des kalkulatorischen Unternehmerlohns im Einzelunternehmen und der Personengesellschaft frei. Die tatsächliche Auszahlung kann auch nur teilweise oder gar nicht erfolgen. Gerade zu Beginn und direkt nach der Gründung kann es erst einmal sinnvoll sein, dir weniger oder nichts auszuzahlen (je nach deiner finanziellen Situation) und Rücklagen im Unternehmen zu bilden, um die Liquidität sicherzustellen und bei unerwarteten Forderungen zahlungsfähig zu bleiben. Auf diesen Aspekt gehen wir auch bei den folgenden Berechnungen immer wieder ein.

Wie hoch darf der Unternehmerlohn sein?

Theoretisch kannst du deinen Unternehmerlohn einfach beliebig hoch oder so hoch ansetzen, dass du gut davon leben kannst. Vor allem, wenn die Geschäfte gut laufen, liegt es nahe, den Lohn anzuheben – dir also quasi eine Gehaltserhöhung zu gönnen. Bei Einzelunternehmen und Personengesellschaften gibt es hier tatsächlich keine Grenzen: Sofern keine externen Stakeholder oder andere Partner*innen involviert sind, kannst du über die Höhe deines (kalkulatorischen) Unternehmerlohns frei bestimmen – zumal es sich hier genau genommen ja ohnehin um einen fiktiven Wert handelt.

Bei Kapitalgesellschaften verhält es sich etwas anders: Hier setzt der „marktübliche Unternehmerlohn“ eine Obergrenze. Überschreitest du diese, wertet das Finanzamt den Lohn möglicherweise als verdeckte Gewinnausschüttung, was hohe Steuernachzahlungen und andere weitreichende Konsequenzen bedeuten kann.

Doch was ist ein marktüblicher Unternehmerlohn? Eine pauschale Antwort gibt es darauf nicht, wohl aber einige Faktoren, die es zu berücksichtigen gibt: die Branche, die Anzahl deiner Mitarbeiter*innen und den Umsatz deines Unternehmens. Konkreter wird es in der „Karlsruher Tabelle“ – eine mittlerweile etablierte Liste der Oberfinanzdirektion Karlsruhe, die für unterschiedliche Branchen Richtwerte angibt. Gründest du beispielsweise im Handwerk eine Firma mit maximal 20 Mitarbeiter*innen und maximal 2,5 Millionen EUR Umsatz, wird ein marktüblicher Unternehmerlohn von rund 123.000 bis 175.000 EUR pro Jahr angegeben. In einer vergleichbaren Position im Einzelhandel kannst du zwischen 148.000 und 183.000 EUR im Jahr verdienen. So viel Geld musst du natürlich erstmal erwirtschaften, bevor du eine solche Summe als Unternehmerlohn ansetzen kannst.

Berechnung des Unternehmerlohns

Wenn du ganz konkret deinen (kalkulatorischen) Unternehmerlohn berechnen möchtest, frage dich zuerst, wie viel Geld du zum Leben brauchst bzw. wie viel du jeden Monat verdienen möchtest. Die Unterscheidung ist wichtig, da das eine quasi der Mindestlohn ist, das andere, was dir deine Arbeit wert ist, wie viel Luxus du dir gönnen und was für finanzielle private Rücklagen du auch bilden möchtest.

Bedenke bei der Berechnung außerdem, dass du mit einem Unternehmerlohn deiner Firma dauerhaft Kapital entziehst. Es ist jedoch immer sinnvoll einen gewissen Anteil finanzieller Mittel in deinem Unternehmen zu belassen – beispielsweise für Anschaffungen, Steuerzahlungen und natürlich für „schlechte Zeiten“.

Konkreter wird die Berechnung des Unternehmerlohns, wenn wir eine Beispielrechnung aufstellen. Eine Aufstellung der privaten Lebenskosten kann beispielsweise so aussehen:

- Wohnungsmiete: 800,00 EUR

- Wohnnebenkosten (Heizung, Strom, Wasser, …): 150,00 EUR

- Versicherungen: 100,00 EUR

- Telekommunikation: 50,00 EUR

- Lebensmittel: 350,00 EUR

- Kleidung: 100,00 EUR

- Auto und Mobilität: 200,00 EUR

- Freizeit (Urlaub, Ausflüge, Konzerte, …): 200,00 EUR

- Kredittilgungen: 100,00 EUR

- Steuern: 800 EUR

- Altersvorsorge: 150,00 EUR

Gesamtausgaben pro Monat: 3.000,00 EUR

Um deinen Lebensunterhalt zu bestreiten, benötigst du also einen monatlichen Unternehmerlohn von 3.000,00 EUR.

Bedenke: Die Kosten beziehen sich auf dein Privatleben, nicht auf dein Geschäft. Im Einzelfall kann das bedeuten, dass einige Ausgaben nicht oder nicht komplett in die Liste gehören, da du dein Auto beispielsweise als Firmenwagen einordnen kannst oder dein Handy ein Geschäftstelefon ist. Besprich diese Details am besten mit deiner Steuerberatung.

Außerdem wird in dem Beispiel deutlich, dass es einige sehr individuelle und variable Faktoren gibt, wie beispielsweise die Ausgaben für deine Freizeitgestaltung, Kleidung und für deine Altersvorsorge. Hier gibt es sowohl Einsparpotential, wenn es einmal nicht so gut läuft, als auch viel Luft nach oben. Die Ausgaben für Steuern hängen außerdem von deinen tatsächlichen Einnahmen, also deinem Unternehmerlohn ab, und steigen, je mehr du verdienst.

Fehler vermeiden: Entnimm nur so viel, wie du auch tatsächlich als Gewinn erwirtschaftest, damit du kein Minuskapital schaffst. Gleichzeitig musst du berücksichtigen, dass du bei Abgabe deiner Steuererklärung darauf auch Steuern in Höhe deines Einkommensteuersatzes zahlen musst – am besten legst du hierfür bei jeder Entnahme auch Geld als Rücklage für die Steuerzahlung auf ein anderes Konto zurück. Als Faustregel rechnet man mit 30 – 40 Prozent. In unserer Beispielrechnung wären das also mindestens 900 EUR.

Wissenswertes zu Buchhaltung und Steuern beim Unternehmerlohn

Aus unternehmerischer Sicht sind folgende Punkte zu berücksichtigen:

Zahlt deine Kapitalgesellschaft Unternehmerlohn an operativ tätige Angestellte aus, die auch Gesellschafter*innen sind, werden Lohnsteuer und Sozialabgeben fällig, da es sich um normale Personalkosten handelt. In der Buchhaltung gehört dieser Unternehmerlohn also zu den fixen Betriebsausgaben.

Der tatsächliche Unternehmerlohn bei Einzelunternehmen und Personengesellschaften wird als Privatentnahme bezeichnet, die jedoch nicht den Gewinn schmälert. Sie ist ja das Resultat des Gewinns - nur dann kannst du dir etwas auszahlen, ohne dein Unternehmen zu gefährden. Dabei gibt es einen jährlichen Freibetrag von 24.500,00 EUR – für darüberhinausgehende Erträge wird Gewerbesteuer fällig. Die aktuelle Steuermesszahl beträgt dabei 3,5 Prozent und wird mit dem in deiner Gemeinde festgesetzten Hebesatz multipliziert.

Buchhalterisch ist hier zu beachten, dass im Rechnungswesen der kalkulatorische Unternehmerlohn Anwendung findet: fiktive Kosten, die auch als aufwandslose Kosten bezeichnet werden und in der Buchführung keinen direkten Aufwendungen gegenüberstehen (müssen). In Kosten- und Leistungsrechnungen muss dieser Wert dennoch zwingend aufgelistet werden.

Unternehmerlohn und Preisbildung

Um zu verdeutlichen, wie wichtig der (kalkulatorische) Unternehmerlohn auch und gerade für Gründer*innen ist, rechnen wir mit oben aufgeführten Unternehmerlohn von 3.000,00 EUR weiter.

Stell dir vor, dass du einen smarten Löffel produzierst und verkaufst – dieses Beispiel haben wir auch bereits bei den Texten zu den Themen variable Kosten und Fixkosten genutzt. Für das Material, den Betrieb der Maschinen, das Marketing und den Versand von 1.000 Löffeln entstehen 5.000,00 EUR Gesamtkosten pro Monat. Um diese decken zu können, bietest du deinen Löffel für 5,00 EUR an. Was du dabei vergessen hast, ist jedoch dein Unternehmerlohn – schließlich willst und musst du mit deinem Geschäft deine Ausgaben decken und davon leben können. Zu den Gesamtkosten von 5.000,00 EUR musst du also 3.000 EUR hinzurechnen – der Preis für einen Löffel erhöht sich auf 8,00 EUR, wenn du diesen kostendeckend verkaufen möchtest.

Allerdings gibt es jetzt noch zwei weitere Hebel, die bei der Preisbildung eine Rolle spielen: Die Anzahl der verkauften Löffel pro Monat und die Höhe der Gesamtkosten. Schaffst du es beispielsweise 2.000 Löffel zu verkaufen aber deine Gesamtkosten (ohne deinen Unternehmerlohn) dabei auf 9.000,00 EUR anstatt 10.000,00 EUR zu senken, kannst du einen Löffel dann schon für 6,00 Euro (9.000,00 + 3.000,00 = 12.000 / 2.000) verkaufen – oder weiterhin 9,00 EUR verlangen und deinen Lohn oder das Unternehmensvermögen erhöhen.

Wie du die Gesamtkosten berechnen und beeinflussen kannst, verraten wir dir übrigens in unseren Ratgebern zu den variablen Kosten und Fixkosten.

Übrigens: Wenn du ein Geschäft betreibst, das nicht auf Basis von Stückzahlen funktioniert, sondern auf tatsächlich geleisteter Arbeit bzw. Dienstleistungen, kalkuliere mit einem Stundensatz. Bist du beispielsweise Consultant und hast Gesamtausgaben von 5.000,00 EUR und einen Unternehmerlohn von 4.000,00 EUR, musst monatlich 9.000,00 EURO erwirtschaften. Ausgehend von 4 Wochen = 20 Arbeitstage = 160 Stunden (20 *8), musst du für eine Stunde deiner Arbeit dann mindesten 56,25 EUR netto nehmen (9.000 / 160). Diese Beispielrechnung ist stark vereinfacht, da es nicht wirklich realistisch ist, dass du 160 Stunden im Monat als abrechenbare Stunden generieren wirst – zeigt aber, wie die Kalkulation hier funktioniert.

Warum der Unternehmerlohn in deinen Businessplan gehört

Dass und warum du dich mit deinem (kalkulatorischen) Unternehmerlohn schon im Zuge deiner Gründung beschäftigen solltest, beweisen die oben beschriebenen Rechnungen. Nur wenn du schon zu Beginn deine persönlichen finanziellen Bedürfnisse mit denen deines Unternehmens zusammenbringst, behältst du deine wirtschaftliche Situation von Anfang an im Blick und kannst beispielsweise Kredite und andere Finanzierungsmöglichkeiten realistisch planen und langfristig auch erfüllen. Setze deinen Unternehmerlohn also in die Liquiditätsplanung und Rentabilitätsplanung ein und prüfe immer wieder, ob und an welchen Stellschrauben du noch optimieren kannst: Seien es die Betriebsausgaben, deine Preise, Stückzahlen oder dein Gehalt – wie diese Zahlen zusammenhängen, haben wir dir in den vorherigen Sätzen ja bereits erklärt.

Was passiert mit dem Unternehmerlohn, wenn’s mal nicht so läuft?

Wenn sich Umsätze und Einnahmen nicht so entwickeln, wie von dir geplant, hast du zumindest beim kalkulatorischen Unternehmerlohn die Möglichkeit, auf die Entnahme finanzieller Mittel aus deinem Unternehmen zu verzichten. Dabei gilt natürlich immer noch, dass laufende Lebenskosten gedeckt werden sollten – prüfe im Fall der Fälle jedoch, ob und wo sich sparen lässt. Auch wenn es weh tut: Zur Not musst du vorübergehend auf Ausgaben für Freizeit, Urlaube und andere Privatvergnügen verzichten, um deinen finanziellen Bedarf zu senken.

Fix vereinbarte Gehälter für Geschäftsführer*innen können natürlich nicht so ohne weiteres einbehalten werden. Du musst also neue Kunden gewinnen, eventuell Preise erhöhen und Kosten einsparen.

Damit es gar nicht erst so weit kommt, ist es umso wichtiger, sorgfältig zu kalkulieren – bei den Ausgaben eher großzügig, bei den Einnahmen eher pessimistisch.

Hinweis: Solltest du als Geschäftsführende*r Gesellschafter*in doch nicht umhinkommen, dein Gehalt kürzen zu müssen, so kannst du das tun – begründe dies jedoch am besten schriftlich und lege es zu deinen Akten, damit du im Falle einer Prüfung etwas in der Hand hast. Für das Finanzamt ist es wichtig, dass Gehalt und Gewinnausschüttung in einem gesunden Verhältnis zueinanderstehen, sonst könnte der Verdacht auf verdeckte Gewinnausschüttung entstehen.

Fazit: Dein Gehalt von Anfang an richtig planen

Als Gründer*in bist du oft getrieben von einer Geschäftsidee, die du unbedingt umsetzen möchtest – von der du aber auch leben können musst. Und im besten Fall: gut leben. Plane darum von Anfang an deinen Unternehmerlohn mit ein. Als Einzelunternehmer*in basiert er auf deiner Annahme des voraussichtlich erwirtschafteten Gewinns, dessen tatsächliche Höhe in der Realität auch mal niedriger ausfallen kann. Er gibt jedoch die Marschrichtung vor und gestaltet deine Preise maßgeblich mit. Für Gründer*innen von Kapitalgesellschaften ist die sorgfältige Kalkulation der Unternehmerlöhne umso wichtiger, da es sich dabei um fixe Gehälter handelt, die nicht nach Belieben gekürzt oder gestrichen werden können.

Liste darum all deine laufenden privaten Ausgaben im Monat auf und werde dir klar darüber, was optional und was wirklich lebensnotwendig ist. Bringe diese Summe dann mit deinen Betriebskosten zusammen und stelle diese Gesamtkosten deiner Leistung (in Stunden oder Stückzahlen) gegenüber. So erhältst du (Mindest-)Preise für dein Angebot. Über regelmäßiges Controlling kannst du dann selbst überprüfen, wie sich steigende Nachfrage und Stückzahlen, sich verändernde Gehälter und Betriebsausgaben auf deinen Unternehmerlohn auswirken. Bedenke in jedem Fall auch, dass du im Idealfall eine Liquiditätsreserve für dein Unternehmen bildest, um auch für Krisenzeiten gewappnet zu sein.